AI 智能摘要

Naval最近在推特上引发了一场关于加密货币市场当中开发者激励和持有者价值关系的讨论,他提出了两个问题:

- 持有者价值是什么?

- 应该如何激励开发者?

虽然这个问题已经在网上引起了充分的讨论,并且有许多人都给出了自己的看法,但我依然认为它有继续深入探讨的空间,接下来我将谈谈对这些问题的观点。

Naval的论点源于一个更深层的问题:货币资产与科技投资精神,两者是截然相反的概念。这就跟我们谈论“以太坊”与“多重签名”一样,两者是完全不同的。不过,要深入理解这个问题,我们依然需要先回答Naval一开始提出的两个问题。

目录

1)加密货币就是货币

2)加密货币如何获取价值

3)投资者在价值获取中的关键作用

4)投资者参与运作

1. 加密货币是货币,不是股权

将加密货币视为股权根本上就是一种谬论,实际上它们就是货币。当然,大多数“技术白皮书”当中都没有把加密货币定义成“货币”,这是为什么?

这是因为,目方通常喜欢把代币包装成一个区别于比特币的股权型代币,这样就可以在白皮书中用非货币的概念来吸引传统股权投资者。但实际上,所有未受管制的加密货币都应该理解成是一种货币,这是因为大多数加密货币都有一个基本用途,就是作为某个准去中心化经济体内的交换媒介。对于很多所谓“技术专家”而言,可能这会让他们感到沮丧,但不好意思,我们现在就是在讲一个经济学的问题,货币或者说交易媒介,与股权是完全不一样的。这两个概念对有些人来说没多大区别,但其实不然,混淆它们的区别会导致很多问题。

2.1 价值创造 ≠ 价值获取

不管中心化与否,企业创造的价值都体现在它为用户提供的服务价值上,但企业本身却并不总是能获得其创造的价值所匹配的回报,只有最好的股权投资才能创造并尽可能获得最大的价值回报。一份投资的价值取决于其投资的市场规模与其获得的市场份额。就比如开源技术(例如Linux)为世界带来了巨大的价值,并且它的自由性、安全性、灵活性和可靠性要比专用技术的要好得多,但是它本身却无法获取这些价值。而代币(token)的出现拯救了开源开发者,现在开发者可以既开源代码又同时获得加密货币作为回报。

在千禧一代之前,创业公司通常用发放股权的形式来筹集资金。股权作为一种合约,它赋予持有者对公司资产负债表和清算价值的追索权,更简单地说,股权投资者投资的是“企业正在增长的现金流”,也就是对企业未来创造价值的索取权。

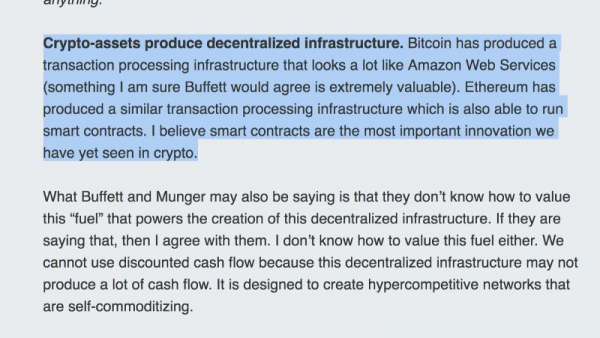

不是股权,那加密市场的投资者真正投资的又是什么?Fred Wilson给我的答案是“去中心化的基础设施”。

我认为Fred Wilson和其他人在大致方向上是正确的,但一些投资者将股权型的基础设施投资与代币和加密货币投资等同起来却是错的。这里的关键词是“代币”(Token)。

加密市场上许多代币发行者是这么做的:

第一步:说服投资者这些代币是股权型的;

第二步:说服投资者这些协议是“胖(fat)协议”;

第三步:创建“基础架构”协议;

第四步:开始向投资者出售;

第五步:获得回报。

当然,代币确实也助力了(准)去中心化基础设施的发展,但就像我们之前提到的Linux一样,这并不意味着这些公司一定能获取自己所创造的任何价值。货币价值的获取根本还是取决于供关系(MV = PQ)。

任何东西的市值都代表了其财富数量,它是单位数量与单位资产价格的乘积。比如苹果公司价值7000亿美元意味着该公司所有股票价值7000亿美元;黄金价值7万亿美元,意味着黄金等同于7万亿美元的货币价值;比特币价值1500亿美元意味着所有比特币价值1500亿美元的财富数额。对于股票和代币来说,其拥有的财富总量越高,它本身的价格就越高。

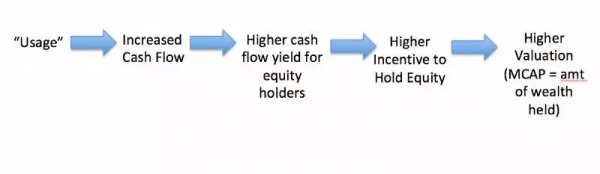

股权投资者使用关键绩效指标(KPIs)和市盈率(PE)来表示价值创造与价值获取之间的比率,这些指标包括:LTC/CAC、DAUs/EBITDA倍数。所有这些指标其实都建立在一个简单的框架上:使用者越多,价值越高,而KPIs等指标帮助我们将这个抽象概念量化成数据便于我们理解。不过,这种思维模型却并不适用于加密货币领域。KPIs适用于股权投资是因为使用率通常会反映在企业现金流上。我们会去关注中心化平台的开发者活跃程度,因为更多人从事开发工作通常意味着平台能产生更多现金流。比如谷歌、Facebook、Netflix这些中心化巨头,必须要有越来越多的用户才能使价值创造到价值获取的正反馈循环得以生效。

随着企业现金流的增加,投资者持有企业股票的动机会变得更大,因为可以合法地获得更多的现金流价值和股票派息红利。假设一个企业市值为1000亿美元,现金流从100亿美元增加到200亿美元,收益将翻倍,为使收益与市场水平一致,价格也应翻倍,所以投资者需要持有更多的股权来获取更多的收益。但即使价格没有上涨,如果股息增加,投资者也可以获得不错的收益。

我们会潜移默化地把对股权投资的认识也带到加密货币投资当中,认为股权市场当中价值获取的整个过程对加密货币投资也是成立的。但股权和加密货币之间的最大区别在于对持有者的激励机制不同。

2.2 货币的行为本质

股权拥有对现金流的追索权、优先权、股息流以及按比例分配清算价值,但持有货币是没有这些权利的,而如果你持有某种货币,你的持有动机肯定是“认为这种货币会保值或者未来会升值”。虽然看上去这两者很类似,但不同于股权的是,货币不是一种生产性资料,持有货币的价值完全取决于市场中其他人的行为。因此对代币来说,能够给持币者带来投资价值回报的唯一途径在于是否有其他人愿意接受代币用于交易商品和服务。也就是说当每个人都达成一种共识:认为加密货币是有价值的,可以用它换取其他商品和服务,这时我们持有这种加密货币就是有实际投资价值的。

3.1 投资者引导新货币:加密货币“回归定理”

货币与股权是大不相同的两个概念,使用相同的思维模型来进行投资,最终只会使你损失惨重。现在你可能仍然不明白加密货币资产如果不仅仅依赖于“使用率”,那么它们如何从能一开始就产生价值呢?接下来我将通过加密货币“回归定理”——加密资产货币化的三个步骤来说明问题。(Mises在他的货币起源理论中创造了这一定理)。我并不是要说明货币的起源,而是要说明加密货币资产如何积累价值并且在现如今的形势下获得成功。

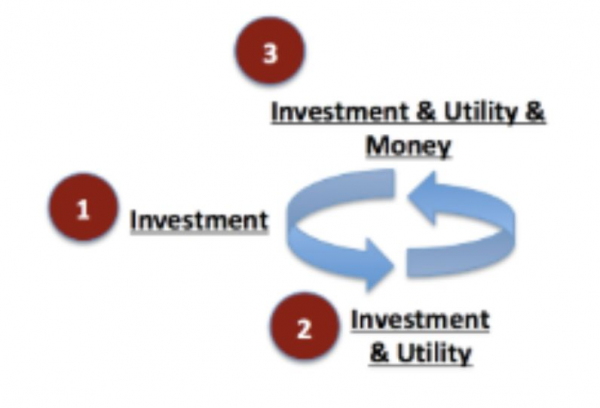

一个加密货币要积累价值必须经历图中的三个步骤,下面我将简单介绍一下这个概念。

- 首先,加密货币是一种为了投机目的而被持有的资产出现。如果它被成功采用,那这种新型代币的早期投资者就会获得丰厚的回报。但是持币人在最开始的时候不可能使用这种货币交换商品与服务,也就是说高风险带来高回报。

- 其次,引入一种狭义实用性,例如以太坊引入的ICO以及比特币带来的暗网丝绸之路,我如今就将比特币视为高通胀国家公民的价值存储工具。在这个概念中使用实用性这个词可能会让人觉得不太纯粹,因为DAPP平台普遍存在的问题只会让我们质疑实用性这一词。但是这里的实用性并不一定意味着“DAPP实用性”,我们说的引入实用性只是反映了加密货币从一种纯粹的投机资产发展为具有投机需求与狭义实用性的资产的过程。

- 最后,加密货币成为一种货币,一种你需要并且会用到的资产,同时会成为你应对未来不确定性的一种投资。真正的货币不仅仅只是一种具有狭义实用性的资产,而会是你生存必不可少的东西,并且可以作为你对未来不确定性的一种投资方式以及你跨越时空进行财富转移的工具。

这里有一个很重要的时间因素没有得到正确的评价。储值工具(SoV)与交易媒介(MoE)的一个关键区别是储值工具其实就是未来的交易媒介。投资者想要投资期权,就必须相信未来的投资者一定会需要自己当前投资的这种货币作为储蓄工具,而未来的投资者也需要同样的保证,这个过程最后会成为一个非线性的递归过程。

第一步中的投资是基于这些投资者认为资产会发展到第二步;第二步的潜在投资者会购买这种资产同样基于他们认为这种资产可以发展到第三步。因此,只有当投资者认为一种资产可以完成整个流程的情况下,他们才会在第一步进行投资。如果这个过程中有任何一个地方有缺漏,那么投资一开始就无法启动。所以如何投资者一开始就认为这种加密货币不具备成为一种广泛使用的货币的能力,那么这种加密货币也就无法落地起步。这也说明了为什么货币政策必须要具有长期公信力。

加密货币的价值取决于持币人对于这种货币资产未来增长的信心,但其中的不确定性会严重阻碍加密资产的发展。如果最开始的持币者不知道未来的持币者将会受制于怎样的货币因素,他们也许就不会有持币的动机。

或许,你会认为如今许多加密货币都违背了“加密货币回归定理”。诚然,这个加密货币积累过程确实也是漏洞百出,但那是由投资者的行为本质导致的,当前大多数投资者的行为都是盲目的,不管其价格与实用性如何,头脑发热都会去购买。这些投资者仍然错误的认为加密货币是像股票一样可积累价值的,他们的投资能否成功仅仅基于从步骤1到2的过渡。然而,当加密货币尝试进行这个过渡时,单有使用率不足以维持加密货币的价值,加密货币还必须要从第2步过渡到第3步。那些引导其他人参与进来加密货币货币化进程的人就是长期投资者以及长期持币者,在我看来他们是真正促使加密货币发展的人。

为什么只到第二步还是远远不够的?大家认可加密货币是有价值的原因是它可以作为交易媒介,但是实际上正好相反,如果加密货币仅仅被视为一种货币的交换媒介,而不具备储蓄功能,那么当持有者售空其资产时,加密货币价值的任何增涨都不被认可。加密货币市值增加的唯一方式是人们更多的持有此类加密货币资产来作为保持自己的财富的手段。

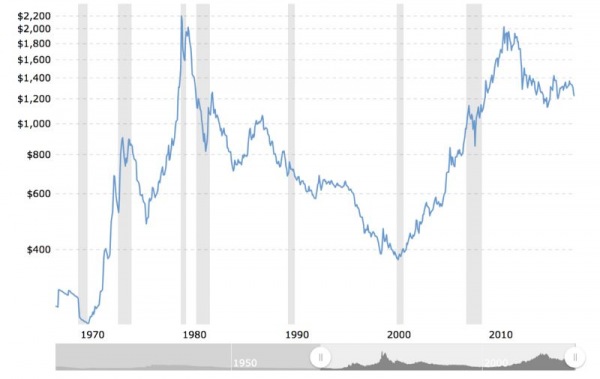

自上世纪五十年代以来,美元作为一种世界性的储备货币,原油交易机制以及IPO的首选货币,其使用率以及采用率正随着时间显著提高。但是1970年美元宣布与黄金脱钩后,黄金价值依然在持续增长,与美元的比率上涨了足足6倍。以黄金这种情况为例,显然“使用率”不是货币长期价值的唯一决定因素。所以随着投资者的广泛采用,加密货币迈向第三步是必要的。

3.2 过渡到第3步:(不)聪明的投资者

股权价值与市场信念无关,股权可转换为资产且可按比例分红,但加密货币价值完全依赖于其他投资者(市场信仰)。

Ben Graham在其著作《聪明的投资者》书中赞扬了将资产价格与市场划分开来的好处。因为股权持有人拥有对现金流的追索权,想要在市场中获得成功,你必须拥有逆向思维。当价值高于价格代表了良好的买入机会。在股权市场中,如果你跟大部分人的投资相差无几,那么根据有效市场假设,你的回报将等于市场的回报,你的有限资本最终也将会输给领航投资。

股权投资中,你希望自己能创造市场中的独立价值,但加密货币投资却是要集中于市场想要你投资的地方。你和市场契合度越高,你的加密货币就越具流动性和可销售性,也就是说其他人对你持有加密货币的需求就越多。开发者行为、舆论、DAPP上线和ICO都不是领头的指标,不要被开发者带着走,要跟着钱走,有钱了,优秀的开发者自然会加入进来。

当你拿你的时间去交换货币的时候,也就是俗语所称工作的时候,你认为相较于时间和努力,货币会给你更多的选择性,因为其他人现在和将来都对你赚取的货币有需求。在这一点上,货币可以说是一种流动的时间,为货币而工作或是我们很长一段时间的选择。

与股权投资不同的是,如果在加密货币领域中实行逆向投资,基本很少会获利。这算是比特币崛起给一部分人好好上了一课。一支股票如果它的价格翻倍,其他因素不变,那么它的价值就会因为股息率的降低而降低。但是对于加密货币来说,情况恰恰相反。投资目前的比特币比它在1美元时更有用,因为它更加受欢迎了。在加密货币领域内,你或许应该成为一个“不聪明的投资者”,也就是说不要逆向投资。

如今加密货币市值上涨了许多,这也表明更多的人接受了它且对它产生了需求。在这些加密货币中,人们更加愿意接受和持有优质的货币,这些货币市值的表现也反映了这种动态情况。对于加密货币来说,它的网络越大对它本身越有利,也会吸引越多的人买入,从而更进一步强化其价值。

两种不同加密货币之间存在流动性差异,当这种差异变大,持有流动性较差的那种加密货币就会显得低效无用,同时产生一定的机会成本,这致使投资者会进一步选择持有流动性较高的资产。随着更多的人都持有这种更优质的加密资产,这两种加密资产之间的差距会逐渐被夸大。一旦大家都意识到了这一点,上面的良币驱逐劣币就变成证实的预言,最终,劣币会通货膨胀,优质货币则会通货紧缩。投资者将会被迫集中于投资其他市场,且需通过不断地重复计算,对接下来哪种资产最有可能出现被驱逐的情况进行内部预测。

由于这种强大的正反馈循环,自由市场上最终一般只会剩下一种储备货币。第三个步骤就是所有财富最终集中于一种加密货币资产的过程,而加密货币的长期持有人将决定最终哪种加密货币胜出。如果没有这些长期持有者,就无法引导新生加密货币在上面的周期中取得进展,也就不会存在加密货币市场。而投资者不妥协的态度和坚持不懈的意志,才让加密货币拥有成为主流货币的可能。

但投资者的健忘性是回归定理一个棘手的问题。持有劣币资产,比如持有津巴布韦的人,会由一开始害怕错过这些加密货币转变为最后害怕不能卖出这些加密货币。

4.1 投资者控制和“激励”加密货币发展

正如我们刚才所看到的,任何货币的市值和估值都取决于其持有的财富量。根据加密货币回归定理,投资加密货币是预期未来的人需要这种加密货币。不管是想让加密货币获得成功还是想要投资获得回报,我们都必须要安抚长期投资者。只有那些最具韧性和拥有最多持币者的加密货币才能最终脱颖而出。

开发者当然也可以尝试推出客观上更好的加密货币,但这并不一定意味着它会超过之前的代币。要超越之前的加密货币,投资者的跟进是必不可少的。开发者要想获得回报的唯一办法就是有投资者希望持有他们创造的这些代币。

优秀的开发者是非常宝贵的,但就好像是跟随鲨鱼觅食的飞鱼一样,开发者(以及矿工)被逼根据投资者的想要的东西来进行工作(segwit2x的出现也证明了这一点)。他们通过获取自己创造的加密货币作为报酬,而这些代币的价值却取决于投资者对这种加密货币的需求。所以最终,开发者的工作还得基于投资者的需求(当然这并不是绝对的,比如说BTC需要闪电网络)。

但不要误以为开发者不重要,我的观点是:这是一个由投资者兴趣催生的反馈循环。在这些加密货币当中,投资者认为最有可能获得胜利的是比特币,因为比特币在所有加密货币中占有最多的财富量。许多顶尖的开发者致力于比特币的开发并购买了一定数量的比特币,他们通过比特币价格增长获得了相应的报酬。另外更多的投资者也因比特币强大的技术路线图而参与其中,而这个正循环会进行。

但是只有在投资者赋予加密货币更高的价值情况下,开发者才能通过获取加密货币进行激励和补偿。开发者无法在自己单干的情况下创造加密资产的价值,他们需要创造投资者希望持有的东西。最终,由于加密回归定理,基于未来高预期价值的高初始价值很大程度上决定了开发人员的薪酬。

4.2 开发人员激励措施

回到Naval最初的观点,目前实用性代币能够激励开发人员的唯一原因是那些短期的投机者和投资者们正在错误地持有代币。开发者正在利用投资者的不确定性和随之而来的夸高估值获利。比特币开发人员的报酬并不像ICO那样直观明确,但这并不意味着它不存在。

不幸地是,许多传统投资者习惯于按照经验办事而不是理论办事。Bitcoin Core是迄今为止最活跃的开源代码库之一,如果比特币没有良好的激励措施还能发展至今,那么我们可能要把所有开源项目中的激励措施都去掉了。

比特币的相对独特之处在于,由于未向开发者提供薪资或代币预售,为了从他们的开发工作中获利,他们就“被迫”持有比特币。鉴于长期持有者对加密货币的成功至关重要,将持币者和开发者重叠是目前最好的协同方式,这是比特币中最常见的开发者激励形式。比特币并不是说忽视开发者的激励,而是几乎优雅地强制这一协同方式。开发者只有通过代币升值安抚投资者后才能获得报酬,而他们往往会演变为最大的投资者,这就是比特币游戏规则,风险与利益同担。

一个不幸的事实是,我认为大部分开发者都不具备足够的知识和技能去参与到加密货币的协议层创建工作当中。其实不做这份工作也没什么,这世界上有很多其他问题需要开发者去解决和VC去投资的。ICO融资的速度超过了传统股权融资的速度未必是件好事,很多资金应该重新分配来支持现有的最好的加密货币。开发者会紧紧跟随投资者,只要投资者继续为ICO注入价值,开发人员就会继续发布代币。当整个加密货币环境不可避免地发生变化时,“开发者的激励机制”也会随之发生改变。但只要投资者尽快恢复理智对待市面上这些代币,我们就能更好地激励开发者。

5. 结论

投资者是加密货币市场中最重要的部分。他们并不是搭便车的人,他们是向市场发出他们对某种货币的需求信号以及给开发者和其他持有者带来回报的人。开发者和早期的风投机构更应该欢迎投资人,因为他们可以向这些投资者拿到回报。资产价值取决于投资者的行为,开发者的薪酬也是如此。开发人员最终会因为获取更高的价值而跟随持有者,这个过程中投资者才是最重要的部份。