AI 智能摘要

看看各種資產類別的較高國債收益率意味著什麼。

看看各種資產類別的較高國債收益率意味著什麼。

彭博社(Bloomberg):一年期美國國債收益率的最大漲幅之一是,投資者繪製了利率上升對股票,公司債券等市場的影響的圖表。

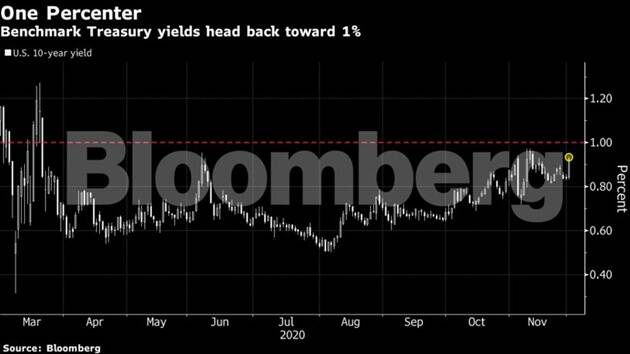

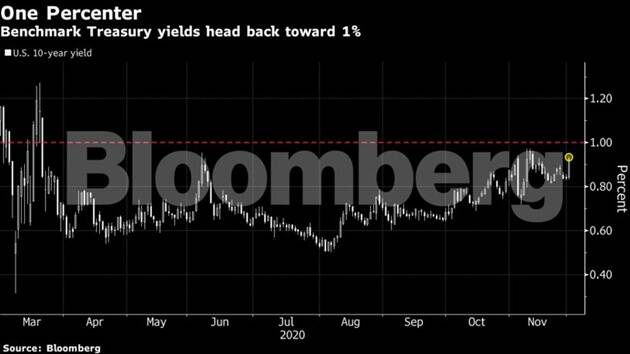

對美國刺激方案的重新樂觀使周三基準10年期國債收益率升至0.96%的高位,此舉如果持續下去,可能會由於低利率而引發交易在歷史高位的風險資產的多米諾骨牌效應。 問題在於收益率的上漲是否伴隨著經濟復甦和適度的通貨膨脹水平,這將使美聯儲將利率保持在較低水平。

到目前為止,投資者似乎已經為這種情況做好了準備,美國國債曲線(通常是對經濟增長預期的衡量指標)在急劇上升,美國股市保持在歷史高位附近。 十年盈虧平衡點-一種基於市場的通貨膨脹預期指標-儘管自2019年5月以來的最高水平仍遠低於去年2.2%的峰值。

瑞穗銀行(Mizuho Bank Ltd.)駐新加坡的經濟和戰略主管維什努•瓦拉森(Vishnu Varathan)表示,「 10年期1%至2%的收益率肯定是可能的,並且將對從新興亞洲貨幣到大宗商品的廣泛影響」。 「很可能是何時-而不是-收益率會上升的問題。」

截至周三下午2點,十年期美國國債收益率上漲約2個基點,至0.94%。

由於全球經濟復甦的押注以及在疫苗的幫助下大流行「恢復正常」的賭注,基準收益率已從三月份的低點增長了兩倍。 美國銀行上個月的一項調查發現,創紀錄的73%的投資者預期收益率曲線會更陡峭。

以下是對各種資產類別而言較高的國債收益率的含義:

飆升的股票

股票收益率溫和上升最明顯的贏家之一可能是股票,尤其是那些最容易受到通貨膨脹經濟影響的股票。 MSCI AC世界指數創歷史新高,上個月加快了向周期性股票(如工業和材料名稱)的輪換。

摩根士丹利(Morgan Stanley)跨資產策略師安德魯·斯皮茨(Andrew Sheets)表示:「就收益率的上升而言,這可能是通貨膨脹預期的提高。 「收益率上升而收益率曲線陡峭的時期是股市的最佳時期。」

但是,股市看漲的關鍵是通貨膨脹率仍處於控制之中,經濟增長又恢復了。 例如,回到1970年代可怕的滯脹狀態,將迅速使風險資產的任何反彈脫軌。

加拿大CI金融集團旗下GSFM的顧問斯蒂芬·米勒(Stephen Miller)說:「您不能排除通貨膨脹率的回升,它可能會持續到2021年,2022年。 「收益率將進一步攀升,並使中央銀行更難控制其收益率曲線,這無疑將給股市帶來阻力,並使它們容易受到合理的重大調整。」

新興市場不懼怕

根據策略師的說法,雖然傳統上較高的國債收益率引發了新興市場債券和貨幣的拋售,但到2021年可能會有所不同。 澳大利亞和紐西蘭銀行集團新加坡公司亞洲研究部負責人吳ho說,由於最近的攀升與改善的經濟前景有關,這對發展中國家也是有利的。

Goh說:「鑒於美聯儲有望在一段時間內保持非常寬鬆的政策,新興市場在此階段無需擔心。」

印尼就是一個很好的例子,隨著投資者搶購了高收益和對增長敏感的資產,印尼的10年期債券收益率上個月暴跌至2018年的低點。 印尼盾還是過去一個月亞洲表現最佳的貨幣,兌美元匯率上漲了3.6%以上。

道明證券(TD Securities)駐新加坡的新興市場高級策略師米圖爾·科赫塔(Mitul Kotecha)表示,大多數亞洲貨幣也可能「面臨有限的影響,甚至對美元走強。」 「較高的美國收益率可能反映出美國經濟前景增強,這將有利於亞洲經濟體,但對美元的支持將減弱。」

黃金持有

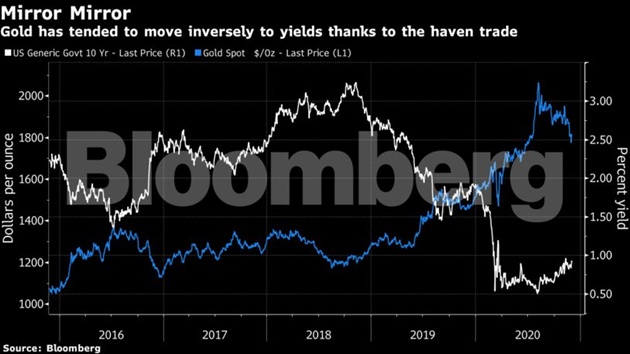

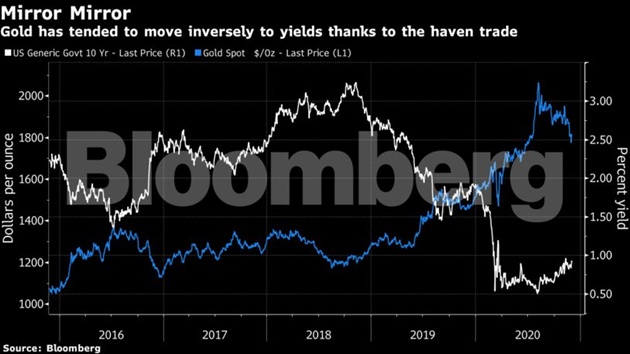

黃金前景不太確定。

法國興業銀行(Societe Generale SA)策略師索菲·休伊(Sophie Huynh)表示,如果美國國債收益率升至1%或更高,「是由於通貨緊縮貿易所致,那麼通貨膨脹盈虧平衡,黃金和黃金礦商,大宗商品通常將表現良好」。

花旗集團(Citigroup Inc.)私人銀行部門亞洲投資策略負責人彭鵬(Ken Peng)表示,隨著對避險資產的需求減弱,收益率的進一步上漲也可能會損害金價。

彭說:「假設我們將十年期國債收益率提高到1.5%,那麼您很可能會看到金價跌破1,800美元,接近1,700美元。」 黃金在周三連續第二個交易日交易於每盎司1,820美元上方。

信貸富礦

像股票一樣,信貸市場也可能會從國債收益率上升中獲益。

債務投資者一直在呼籲長期購買美國公司債券,因為刺激性支出提振了風險偏好,使10年或10年以上到期票據的息差達到2月份以來的最低水平。

SocGen的Huynh表示,只要國債收益率上漲是由於通貨緊縮交易,信貸息差就應該保持緊張。

美元命中

美國國債收益率的上升最終可能會拖累全球儲備貨幣。

花旗集團(Citigroup Inc.)的策略師包括謝文Cal(Calvin Tse)在最近的一份報告中寫道,如果美國的收益率曲線隨著通脹預期的上升而陡峭,「這將激勵投資者進行貨幣對沖。」 他們說,投資者採取行動以抵禦美國投資貨幣波動的影響,明年美元可能下跌多達20%。

高盛資產管理公司(Goldman Sachs Asset Management)的詹姆斯·阿什利(James Ashley)也認為,曲線進一步陡峭的可能性很大,他預計美元兌人民幣等新興貨幣將走弱。

美聯儲反應

儘管如此,在很大程度上仍將取決於美聯儲對美國收益率飆升的反應,尤其是在有關其資產購買計劃的持續辯論以及人們預期它將讓經濟過熱的情況下。

美聯儲目前每月購買大約1200億美元的美國國債和抵押支持債券,部分目的是降低企業和家庭的借貸成本。

花旗銀行的彭說,圍繞美國國債的長期押注及其對其他資產類別的連鎖反應可能取決於「美聯儲的溝通方式」。 「在定位方面存在著很大的慣性,阻止了更高的收益率–在我們處於衰退時期是很好的,但在我們處於適當的復甦模式時卻沒有。」