AI 智能摘要

冠狀病毒大流行是沒有人看到的重大事件。 根據納西姆·尼古拉斯·塔勒布(Nassim Nicholas Taleb)的理論,它被稱為黑天鵝,這是不可預見的事件,具有毀滅性的後果。

在一個日益不確定的世界中,流行病,網路和恐怖襲擊以及極端天氣事件變得司空見慣,企業發現很難預料到此類風險,因此保護了其供應鏈和運營。

傳統上,公司通過購買保險來減輕風險。 承銷商將花費大量時間仔細研究大量歷史數據,以確定在報價之前發生風險的可能性。

使用AI預測意外事件

但這一切都隨著人工智慧(AI)和機器學習的採用而改變,以嘗試預測包括黑天鵝在內的重大事件。 人工智慧在保險業中的主要優勢在於,它可以快速處理大數據集並識別重要趨勢,並且每次變得更智能地預先防範這些風險。 這使承銷商可以更準確地評估風險並為風險定價。

麥肯錫公司(McKinsey&Company)的高級合伙人阿里·利巴里基安(Ari Libarikian)說:「人工智慧將從根本上破壞和改變保險承保業務。 運營商現在能夠更好地預測損失,提供建議並幫助客戶預防風險。 人工智慧正在以前所未有的更大方式實現這一目標。」

據律師事務所RPC稱,保險業已經在人工智慧方面進行了大量投資,2017年的機器學習專利同比增長了37%。 在採用階段,埃森哲發現53%的保險公司高管已經在其一個或多個業務流程中使用了智能技術。

保險業向AI邁進的動力來自多種來源的更廣泛的數據可用性,並受到多種因素的推動,包括雲存儲,開源技術和運營數字化。 它也被用於評估網路攻擊等新的風險。

Guidewire網路風險分析主管Erin Kenneally說:「 AI用於預測某些網路風險的發生頻率和嚴重程度,例如預測遭受數據泄露或勒索軟體攻擊的可能性。」 「它還可以理解和預測整個投資組合中哪些風險集中在哪裡,多個被保險人可能會接觸到普通的IT供應商和技術。」

保險公司如何防範網路風險

由於總體上缺乏數據,缺乏適當的建模框架以及不斷出現的新威脅,網路風險進一步複雜化。 這就是AI的來歷,使承銷商可以推斷出數據中仍存在差距的信息。

「 AI可以針對公司可能遭受的損失的頻率和嚴重性,將受到的覆蓋範圍,參與者將是誰,他們將使用何種方法以及將要針對的數據類型生成概率分布,」 Envelop Risk的首席技術官John Kelly。 「所有這些結合在一起,使您可以運行模擬,從而可以有效地了解風險的狀況。」

Marcus Schmalbach博士創建了VUCA(波動性,不確定性,複雜性和歧義性)世界風險指數,這是一個使用機器學習從一系列可信任和可驗證的來源收集數據的參數索引,傳統承保中沒有考慮其中的許多數據。 然後,將這些數據與該技術從以前的經驗中收集的信息一起進行嚴格分析,以查找事件之間的模式和鏈接,並確定發生重大事件的可能性。

Schmalbach說:「例如,這項技術使我們能夠計算並成功定價,以防高科技行業的客戶遭受網路攻擊時股價下跌的可能性。」 「我們還基於收集到的數據開發了一種產品,旨在彌補大流行時業務中斷造成的損失。」

AI可以預見洪水和森林大火嗎?

風險建模公司還使用AI來改善其自然災害預測模型。 例如,AIR Worldwide正在使用AI來模擬水如何流經水庫和河流,以及大壩的運行方式,以預測不同的洪水情況。

AIR Worldwide的執行副總裁Milan Simic博士說:「通過將這些氣候模型和機器學習演演算法融合到降雨和天氣模式等領域,以進行成千上萬次模擬,我們可以算出產生不同結果的可能性。」 isk 「我們已經利用它在美國和日本產生了巨大影響,從而預測了颶風和熱帶氣旋的程度。」

保險中的AI不僅可以更準確地預測和定價風險,還可以減少文書工作並減少接收報價或索賠所花費的時間。 AI還可以使用參數確定事件是否發生,從而觸發支出並避免任何糾紛。

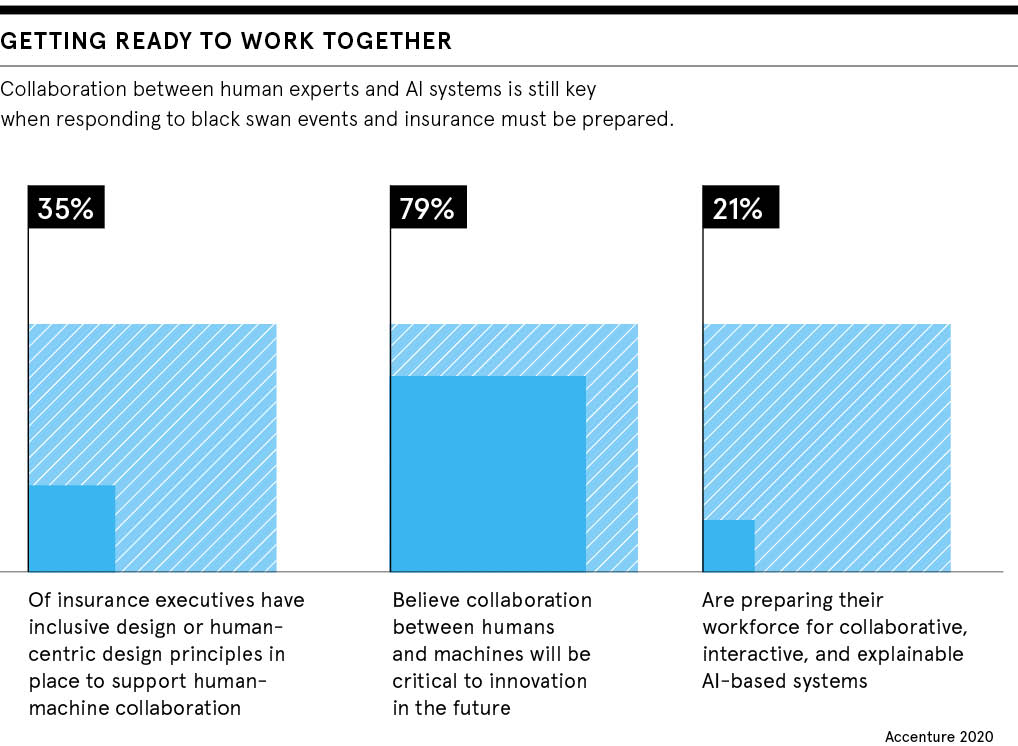

但是,人工智慧有其局限性,仍然需要人工保險人處理更複雜和專業的風險。 這些承銷商將必須具備有效使用新技術所需的數據科學技能。

它可能還沒有出現,但是如果AI能夠在一開始就檢測到COVID-19,那麼各個國家和組織可能已經做好了準備的準備。 毫無疑問,保險業中的AI在幫助預測未來事件,甚至黑天鵝方面起著至關重要的作用。

正如Axyon AI的AI副總裁Jacopo Credi總結的那樣:「沒有人能預測到不可預測的事情。 但是,複雜的AI模型可以檢測到異常,這是預測未來事件的有力方法,與COVID-19的影響相比,它所產生的影響與我們以往看到的任何東西都大不相同。」