AI 智能摘要

如果被告知如果您在某個產品的期限到期前退出該產品或如果堅持使用該產品,可能會損失很多錢,您將如何應對?這種直率的談話很可能會阻止許多人購買傳統的保險加投資計劃。但是,實際上,代理商的暢所欲言和智能產品包裝吸引了很多人,這些捆綁的計劃作為有保證的產品出售,帶有保險和稅收優惠。缺乏適當的披露會使情況變得更糟。最重要的是,這些計劃還帶有沉重的投降罰金,這些罰金可能會在第一年耗盡全部投資。成本和披露這兩個領域引起了人們的關注。這是詳細信息。

產品構造

這些是不透明的計劃,可以大致分為參與計劃和非參與計劃。參與計劃可保證一定的最低金額,通常是保額,並承諾定期增加,這些金額與基礎基金(也稱為票面基金)的表現掛鉤,並且一旦宣布即得到保證。如果是非參與計劃,則可以保證收益,並預先宣布收益。

作為投資產品,它們的USP擁有附加的保險層,但到目前為止,由於回報率低,這些產品並未給財務規劃師留下深刻的印象。 「與保險包裝相比,與普通定期存款相比,這些計劃享有更好的稅收待遇。儘管如此,回報並不十分有競爭力。」 PeakAlpha Investment Services Pvt。Ltd董事總經理兼聯合創始人Shyam Sunder說。

根據專家的說法,參與計劃的回報在4-6%範圍內,而Mint的個人理財團隊過去解碼的許多非參與計劃或保證計劃的回報約為4%。

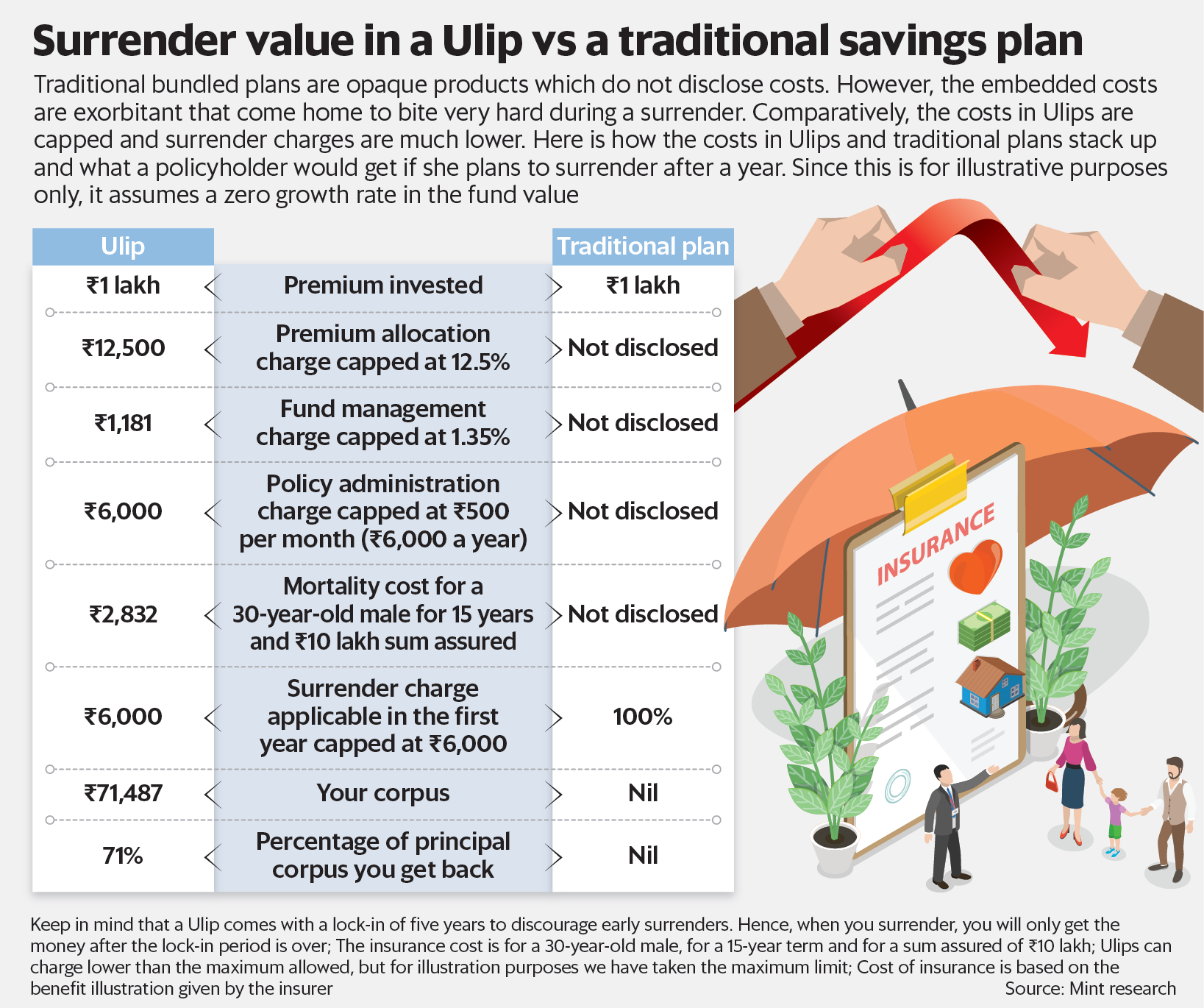

Ulip與傳統儲蓄計劃中的退保價值

Ulip與傳統儲蓄計劃中的退保價值

此外,儘管新的準則(可能在12月實施)降低了傳統的計劃,但它卻遭受了巨大的投降處罰。

由於罰款很高,提早退出傳統計劃意味著損失了本金。目前,如果您在退出10年以上的保單前要繳納三項保費,則不退還任何款項,這會阻礙早期投降。對於期限少於10年的保單,您需要支付至少兩年的年度保費,以在退保的情況下取回一些錢。一旦實施了新規則,所有保單條款的期限將縮短到兩年。即使支付了兩筆保費,您將獲得的退保價值是投資的30%。在第四年和第七年之間,此退保值至少增加了50%。

令人不安的是,該行業已轉向出售更傳統的計劃。根據印度保險監管與發展局(Irdai)提供的18財年數據,對於私營部門,近55%的保費來自非關聯或傳統投資組合,而包括壽險公司在內的整個行業印度的這個數字是86%。

同時,該行業的持續性比率很差,這通過測量已付保費的數量來表明保單的連續性。根據Irdai的數據,FY18的第13個月持久性平均為69%,第61個月持久性為35%。

由於傳統計劃占出售的保險的很大一部分,因此它們也有較大比例的停產保單。不難想像,那麼客戶為投降支付了多少錢。

行業轉向傳統計劃的原因之一是高傭金結構。 「在簡化了Ulips(與單位相關的保險計劃)的成本之後,我們發現由於更高的報酬,許多分銷渠道已遷移到銷售傳統計劃。但是,這會導致客戶付出更高的成本,并吞噬了退貨。」 Sunder補充道。

一家不願透露姓名的保險公司的合規人員告訴Mint,傳統計劃的傭金比率約為25%,而Ulips為6%。

成本因素

與傳統計劃相比,傳統計划具有較高的嵌入成本,因此,在Ulips中有高昂的投降罰金,其成本由監管機構定義。

Ulip具有四個主要成本頭:保費分配,保單管理,資金管理和死亡率費用。保費分配是從保費中直接扣除的,而其他三個從被投資的語料庫中扣除。當前的規則通過降低產量的上限來定義成本上限(總產量和凈產量之間的差異是有上限的)。但是,新規則一旦實施,也將限制個人成本,不計死亡率,因為這將取決於保單持有人的年齡。 Securenow.in聯合創始人Kapil Mehta說:「 Ulips中的成本為如何設置成本提供了基礎。」

粗略的信封計算顯示,如果在第一年放棄Ulip,假設沒有資金增長,您將獲得大約70%的語料庫。相比之下,傳統計劃沒有回報(見圖)。實際上,如前所述,在傳統計劃中,即使到第七年,最低保證退保價值也只佔已繳保費的50%。

「即使一個人將錢存入定期存款中,如果她決定清算,她也可以收回本金。在傳統計劃中,到期前清算投資的成本非常高,而且這是不公平的,特別是因為其他捆綁式保險產品(例如Ulips)在提前投降的情況下會提供更多的收益,」被命名。

為了消除這種不平等,將需要改變傭金結構。 「與Ulips相比,傳統計劃的傭金要高得多。傭金是頭等大事,因此在第一年它可能高達35%,然後下降,但是在頭五年中,代理人獲得了大約60%。如果數量不能下降,那麼肯定有理由平均分配傭金,這也將鼓勵持久性。」該官員說。

披露不力

另一個問題領域是披露不力。例如,代理商需要向客戶展示一個收益說明,以顯示每個保單年度的保單收益。該圖是在假設回報率為4%和8%的情況下進行的。但是,該收益例證缺乏的是考慮成本的凈收益。因此,如果一隻基金的增長率為8%,而凈回報率為7%,那麼成本將比總回報率降低1個百分點。鑒於這些計劃並未披露費用,因此提及凈回報就變得很重要。

實際上,提到每年年底的退保價值(為了趕回提前退出可能會付出高昂的代價),緊隨其後的是一欄,說明在不同時間點提前退出的凈回報也很重要。市場行為準則已強制要求保險公司提及退保價值,這是朝著正確方向邁出的一步,但仍然沒有提及凈回報。

當保單持有人獲得關於計劃中累積獎金的定期報表時,就會發生第二層披露。 「獎金的表達方法很重要。當前的默認值是占保額的百分比。這也可以以溢價作為更好理解和更相關的基礎來表達。年度報告可能包括保單持有人的凈投資回報率和某種形式的基準。」即使提前宣布回報的非參與計劃也無法獲得凈回報。

需要進行產品大修,以將市場從「買方當心」轉變為「賣方當心」,因此還需要重新考慮傭金。同樣重要的是,增加更多的披露以使投資者能夠評估其收益。