AI 智能摘要

經歷了昨晚的原油從10塊錢跌到負40塊的全過程,實在是活久見,原來金融市場除了長期國債利率可以為負以外,原油價格也可以為負。那麼對我們的影響是什麼呢?我們又該如何看待呢?

先說結論:

對絕大多數人沒有直接的影響。昨晚只是原油還差一天就要交割的5月合約跌到了負值,這個負價格隻影響持倉了5月合約的多空雙方,現在的原油期貨主力合約是6月合約,6月合約以及後面的遠月期貨合約都還在正常價格範圍(雖然也是二十年來油價的低點了)。

有人說國內加油是不是能便宜了,很遺憾的告訴你這是不行的,根據國內的成品油價格聯動機制規定,國際油價下跌的時候國內成品油確實是跟著跌的,但如果國際油價跌到40美元以下,國內成品油價格就不跟著聯動了,是的很殘酷,但規則一早就是這麼規定的,算是對中國原油企業的一種保護吧,想加油站給你送錢的童鞋們可以省省了。

為何原油期貨價格跌到了如此之大的負值呢?

背後的基本面因素主要是由於原油期貨5月合約馬上就要臨近交割了,最後交易日是4月21日,多頭持倉者如果遲遲不平倉,必須要有足夠的倉儲空間才能完成現貨原油的交割,而現在原油的倉儲已經爆滿了,沒有倉儲空間的原油多頭持有者只能選擇不計成本的賣出,而CME交易所把負價格視為一種持倉者賣出時需要對買方支付的倉儲成本,允許了負價格成交的出現,因此在合約到期日之前的4月20日,多頭持倉者只好不計成本的賣出,造成了史無前例的全球主流商品合約出現負值的現象。

從期貨合約設計的角度來看,只要交易所願意讓買賣雙方以負值成交,其實負值價格也是無所謂的,因為期貨合約的設計本質,就是通過價格變動去讓多空雙方換錢。

我們說通俗點解釋,在一個期貨合約交易的過程中,如果價格從10塊跌到2塊錢,多頭該賠8塊錢,那麼期貨多頭持倉者需要從自己的期貨保證金賬戶(某種意義上可以理解為期貨賬戶里的現金)中付8塊錢給空頭持倉者;而從2塊錢跌到-6塊錢,多頭也是該賠8塊錢,只要多頭的期貨保證金賬戶里還有錢,就可以繼續付給空頭8塊錢;甚至如果價格從-6元繼續再跌到-14元,那麼多頭還是賠8塊錢,只要多頭的保證金賬戶里還有餘錢,就可以源源不斷的付錢(虧損)給空頭。那麼這個過程到何時為止呢?會到把虧損的一方保證金全虧沒了,沒錢可虧的時候他的期貨公司(券商/投行)就會幫他強制平倉,在市場上把他的倉位現價強制賣掉。期貨交易中所謂的逼倉,也就是這個意思。

期貨合約關注的是價格的變化帶來的買賣雙方結算利益,而不是價格本身,因此從邏輯上來說,負價格交易是完全可行的。當然前提是交易所得認可,而不在價格上設最低價限制等因素。

為何原油價格最近跌了很多,原油企業還在生產呢?

我們再深入解釋一下為什麼價格這幾個月下跌了這麼多,石油公司還會開採。在石油公司的開採成本中,大部分的成本是開採前的勘探,鑽井設備購買租賃,辦理開採相關執照等等費用,是已經付出了真金白銀的既成事實,固定成本非常高(可以看做是沉沒成本),而真正從油井裡把油抽出來這個過程,費用不高(可以看做是邊際成本)。就算是把前期投資全都投入了計算成本的話總體是虧錢的虧錢,但只要市場價格比邊際成本高,從企業當下的視角看,也只能忍痛繼續開採。

我們舉個形象的例子,就像你開餐廳生意不好,但已經預付了3年租金且不能轉租。兩個選擇,一是關掉餐廳損失300萬租金;二是繼續營業,只要你的營業額比員工工資和採買成本等一系列運營費用高哪怕只有一點點,你都要繼續營業,因為你損失的會比300萬少,雖然你整體還是要虧錢的。

我們再來從市場價格分析,經濟學中,商品的價格是供需關係決定的,是看不見的手對吧?在價格高的時候會湧入大量的企業參與市場,這樣供給上漲需求沒變,價格就逐漸下降了;在價格低的時候很多企業會退出市場,供給小了需求不變,物以稀為貴,價格就漲回去了。通常情況商品是這樣波動的。

但是,像原油、黃金這樣開採成本高、關閉成本也很高的這種高門檻的企業,不會因為市場價格的上升而湧入大量的企業,因為絕大多數企業沒有開採能力;也不會因為市場價低而停止生產,因為停產的代價非常大,且邊際成本看不虧錢。這兩方面因素造成了市場上供需的關係沒有改變,價格上漲供給依舊是這麼多,供給小於需求,則價格還會繼續上漲;價格下跌時供給沒有改變,供大於求,價格依舊繼續下跌。

另外一點,由於世界各地的油氣田儲備物理形態不同,導致各個油井的鑽探和開採成本不一,差別極其巨大。我們石油舉例,在中東國家,原油的綜合開採成本在10美元/桶以下,俗稱找個錐子隨便往地上扎一下就能往外噴油,即便是原油跌倒十幾美元一桶,在中東這些國家的視角下,開採石油依舊掙錢;相反美國頁岩油的綜合成本在40-50美元/桶附近,俄羅斯的綜合成本在60美元/桶,可燃冰(石油的替代品)的開採成本更高。但如果油價真的漲到200美元/桶,去西伯利亞高原開採可燃冰也是賺錢的。這裡我們不是單純比價格,而是講一個道理:市場價格再高,就會有新的產能出現,價格再低,都會有企業不虧錢。

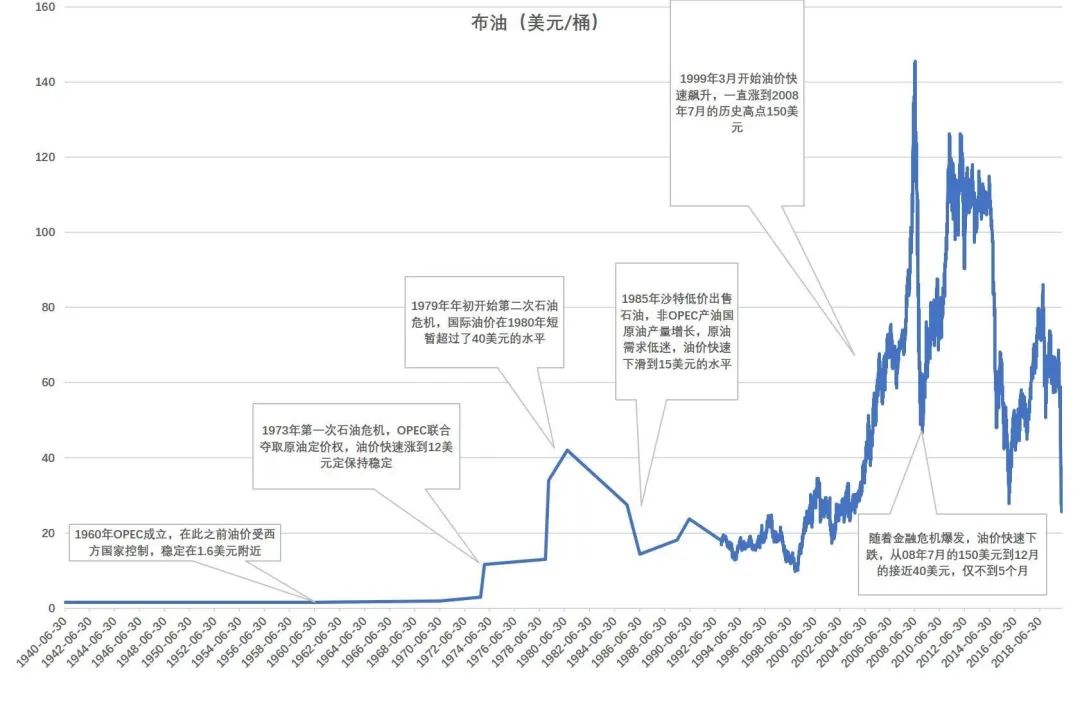

我們來看看原油過去百年的歷史走勢。

在上世紀70年代之前,原油價格長期穩定在1.6美元/桶。70年代石油危機發生,原油價格在第一次石油危機漲至12美元/桶,第二次石油危機時更是漲到40美元/桶,導致整個70年代美國經濟處於滯脹階段。緊接著原油與黃金一樣經歷了持續近二十年的熊市,價格下跌了70%以上,從80年代初的40美元/桶,大跌至1998年底10美元/桶。

後來隨著以金磚四國為首的新興市場國家開始快速發展,世界買得起車加的起油的總人口市場大增,原油價格才從十幾美元一桶,一路漲到2008年148美元/桶,大家可能還有印象那會兒加油多貴,一聽說油價要漲都連夜去加油站排隊加油。接下來就是金融危機後持續至今的十餘年大熊市,原油價格至今為止已經下跌了超過85%,跌破了20美元。

原油在50年的時間大體是經歷兩輪牛熊市。

如果測算從1980年代的原油牛市高點40美元,到2008年的原油牛市高點約150美元,漲幅大致是275%,複合收益大致就是在4.8%/年。

如果我們取一個原油的平均價,也就是在上個世紀80-90年代,平均價格中樞大致在20美元/桶;到了2010-2020年,平均價格中樞大致圍繞在60美元/桶,30年的時間才上漲約2倍,年複合收益在3.8%/年,並沒有一般人想像中的高,更不要提現在價格更是已經跌到20美元,不知道要在底部震蕩多久。

而實際上投資原油的實際收益會比這還低,因為普通人做原油投資通常沒有現貨品種,只有期貨品種,而期貨品種是遠期大幅升水(某種意義上相當於要支付倉儲成本)的,常規的年化持有成本(移倉成本)大致在10-20%/年之間,如果考慮到這個因素,超長期投資原油甚至是虧損的。

以原油為代表,總結一下大宗商品的典型價格周期特點有以下3個:

1、牛市熊市時間都特別長;

2、跨周期長期複合收益不高;

3、階段性趨勢波動非常強,牛市大漲熊市暴跌。

一言以蔽之,以原油為首的大宗商品,價格特點就是一輛長期過山車,適合投機,不太適合長期投資。

經歷了昨晚的原油從10塊錢跌到負40塊的全過程,實在是活久見,原來金融市場除了長期國債利率可以為負以外,原油價格也可以為負。那麼對我們的影響是什麼呢?我們又該如何看待呢?