AI 智能摘要

在3月23日的低點時,標準普爾500指數較高點下跌了約34%。從這些低點到周二收盤時,它已經上漲了27%以上。

由於許多原因,這使許多投資者感到困惑:

- 在可預見的將來,經濟仍將有效關閉。

- 失業人數繼續惡化,因為過去三周的失業人數超過1600萬人(占勞動力的10%)。

- 儘管社交距離似乎有所幫助,但冠狀病毒似乎將伴隨我們一段時間。

- 當我們嘗試重新啟動經濟時,沒人知道這將如何工作。

我理解混亂。目前,市場似乎脫離了現實。如果您不感到困惑,那麼您不會在意。

但是,目前正在採取的協調性財政和貨幣救助措施比歷史上任何時候都要多。美聯儲本周剛剛宣布,他們將:

- 為中小型企業提供多達6000億美元的貸款。

- 支持高達8500億美元的公司債券(包括個人債券和ETF)。

- 買入高達5,000億美元的州和市政債券。

這還不包括將短期利率降至零,2萬億美元的財政救助計劃以及他們在過去幾周內已經採取的所有其他措施(希望在財政方面有更多措施)。

相關視頻:關於美聯儲新的2.3萬億美元貸款計劃的五件事(新聞周刊提供)

經濟已經陷入僵局,但美聯儲和政府正投入數萬億美元(希望)在時機解凍。我不知道這個實驗將如何進行。告訴您他們這樣做的任何人都是妄想或說謊。

現在說還為時過早,但讓我們假設3月23日是最低點。我並不是說這是事實,而是說美聯儲和政府在某種程度上穿了針,並盡了最大努力使投資者在經濟危機期間感到高興。

要與可能經歷與大蕭條相媲美的經濟收縮的經濟調和,這一結果將非常困難。

我無法100%肯定地證明這一點,但是在過去,美聯儲要麼沒有工具(或者沒有像今天那樣使用它們),而政府卻沒有花費GDP的10%來提供幫助在財政方面,在這種情況下,股市可能下跌了60%-70%。

許多人認為這一次仍然會發生。也許他們是對的,但如果不正確,這可能會對未來的美國股市產生連鎖反應。

這是一個很大的問題:如果政府支出和美聯儲的行動可以使90年來最嚴重的經濟收縮期間的股市平穩下來,這是否會改變未來股市的風險收益框架?

換句話說,如果股票現在更安全,不再承擔像大蕭條一樣的崩潰的風險,那麼基本風險與回報的等式已經改變。如果風險較小,這是否意味著未來預期收益會降低?

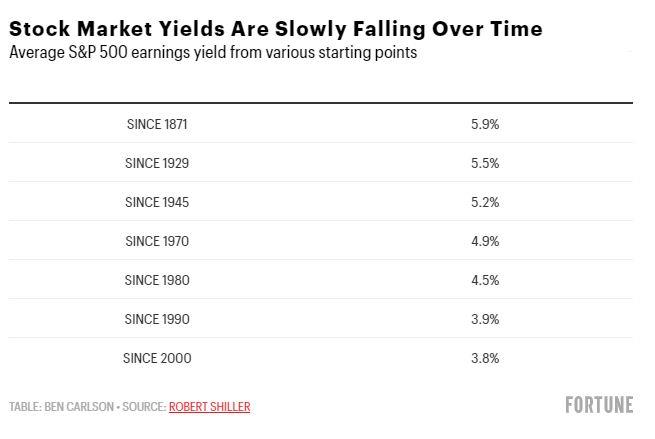

從長期來看,您可以斷定市場已經對此定價了一段時間。羅伯特·席勒(Robert Shiller)整理了可追溯至1871年的美國市場數據,以計算出其周期性調整後的市盈率。

這種評估方法遠非完美,但它告訴我們平均值隨時間如何變化:

隨著時間的推移,平均數有明顯的上升趨勢。造成這種增長的原因很多,其中包括利率和通貨膨脹率隨著時間的推移而下降,會計準則對公司收益的改變,市場的基礎結構發生了變化(想想更多的高科技公司),美國經濟和市場更加成熟。等

但是,這樣做的另一個原因是,美聯儲現在在經濟和金融體系管理中扮演著更大的角色,因此在金融資產中扮演著更大的角色。如果股票市場隨著時間的推移變得「更安全」,因為美聯儲將盡最大努力使經濟周期趨於平穩,那麼隨著時間的推移,估值應該會上升。

我不知道是誰發明了市盈率,但我希望他們能稱其為市盈率。市盈率只是為您提供了一個幾乎沒有限制的數字,但市盈率卻為您帶來了收益。以下是這些相同的平均值,它們表示為逆或收益率:

收益率並不能完全告訴您未來的收益,但這表明投資者一直願意為利潤付出更多。

有正當的理由,但是從理論上講,這應該意味著較低的預期收益。美聯儲在過去的兩次危機中表明,他們可能比以往更多地參與市場。我不希望這會很快改變。如果有的話,他們的參與只會在將來增加。

不幸的是,儘管美聯儲有可能發生像大蕭條般的85%崩潰,但它們可能會給系統帶來其他風險。

風險可以改變形狀,但它永遠不會完全消失。

隨著時間的流逝,市場變得越來越微觀化,因為僅憑安全性選擇就變得越來越難表現。與過去相比,今天的專業投資者要多得多。

但是您可能會說,市場可能同時變得更加宏觀上效率低下。儘管怪物墜毀可能不在桌面上,但我們有可能看到更多的墜毀事件沒有達到如此嚴重的程度。從本質上講,以某些方式使系統更安全可能會以其他方式使其風險更高。

從現在到過去,與市場打交道的一個積極方面是,過去的投資成本如此之高,這可能是估值如此之低的原因之一。股票投資者需要更高期望回報的承諾,以解決更高的經營成本和當時股票固有的更高風險。

在市場和經濟方面,美國已經佔據了過去100年左右的事實,這實際上可能是主導地位不會持續持續下去的部分原因。我可能是錯的。隨著經濟持續惡化,市場情況可能會變得更加糟糕。在這一點上,沒有什麼讓我感到驚訝。

但是,如果美聯儲有效地消除了巨大的風險,則可能對未來的市場產生意想不到的後果。