AI 智能摘要

自1837年以來,寶潔公司已發展成為全球最大的消費品製造商,廣告商和分銷商之一。它目前在180多個國家銷售65種產品。

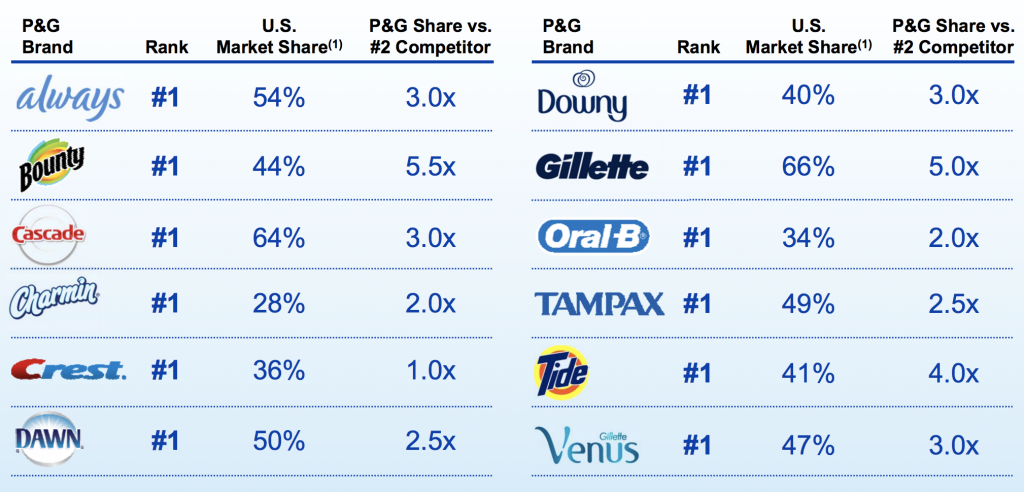

它的一些主要品牌有Luvs,Pampers,Tampax,Charmin,Downy,Tide,Cascade,Dawn,Febreze,Head&Shoulders,Old Spice,Pantene,Gillette,Braun,Crest和Oral-B。

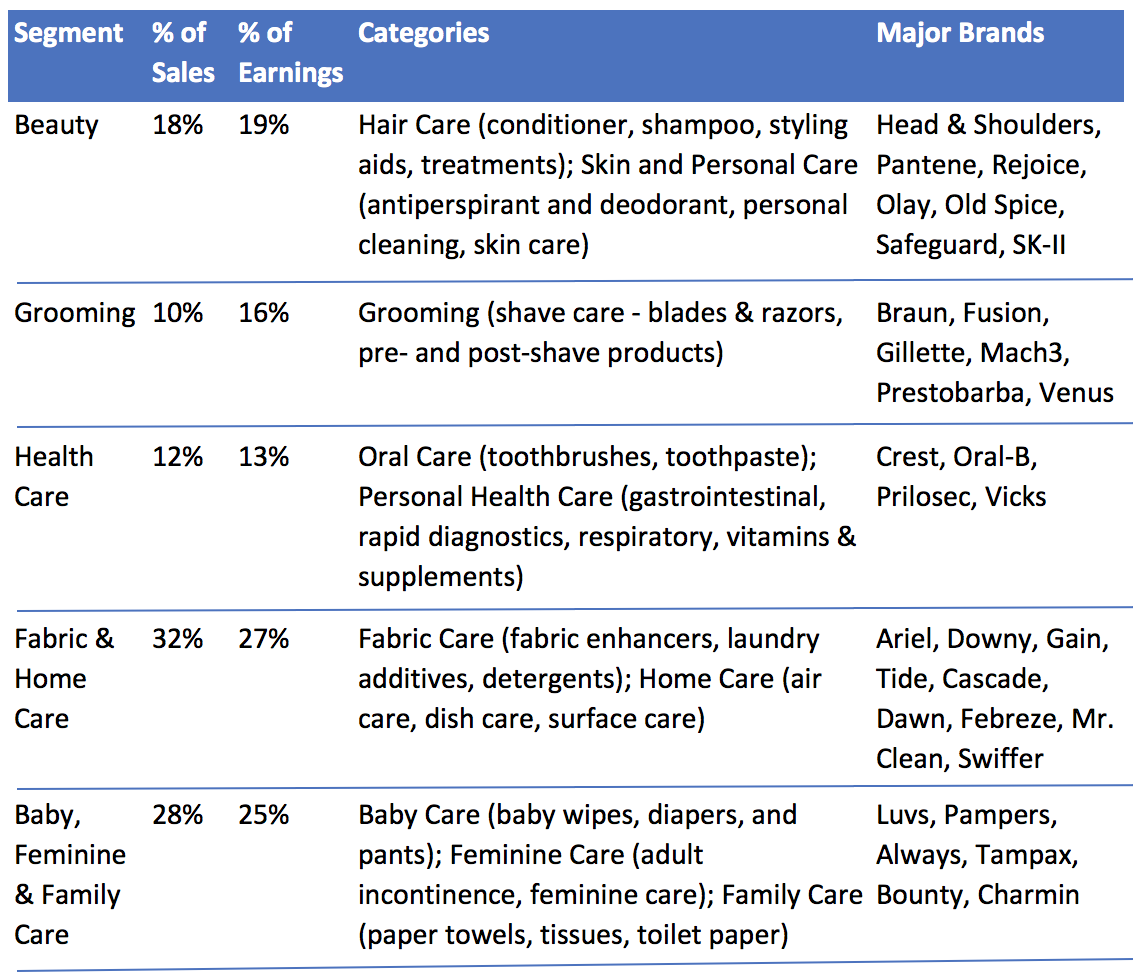

以下是寶潔公司的細分市場。其70%以上的收入來自Fabric&Home Care(27%); 嬰兒,女性和家庭護理(25%)和美容(19%)。

資料來源:Procter&Gamble,Simply Safe Dividends

寶潔公司的業務在地理上非常多元化。2017財年北美佔銷售額的45%,其次是歐洲(23%),亞太(9%),大中華區(8%),拉丁美洲(8%)以及印度,中東和非洲(8) %)。新興市場約佔全公司銷售額的35%。

商業分析

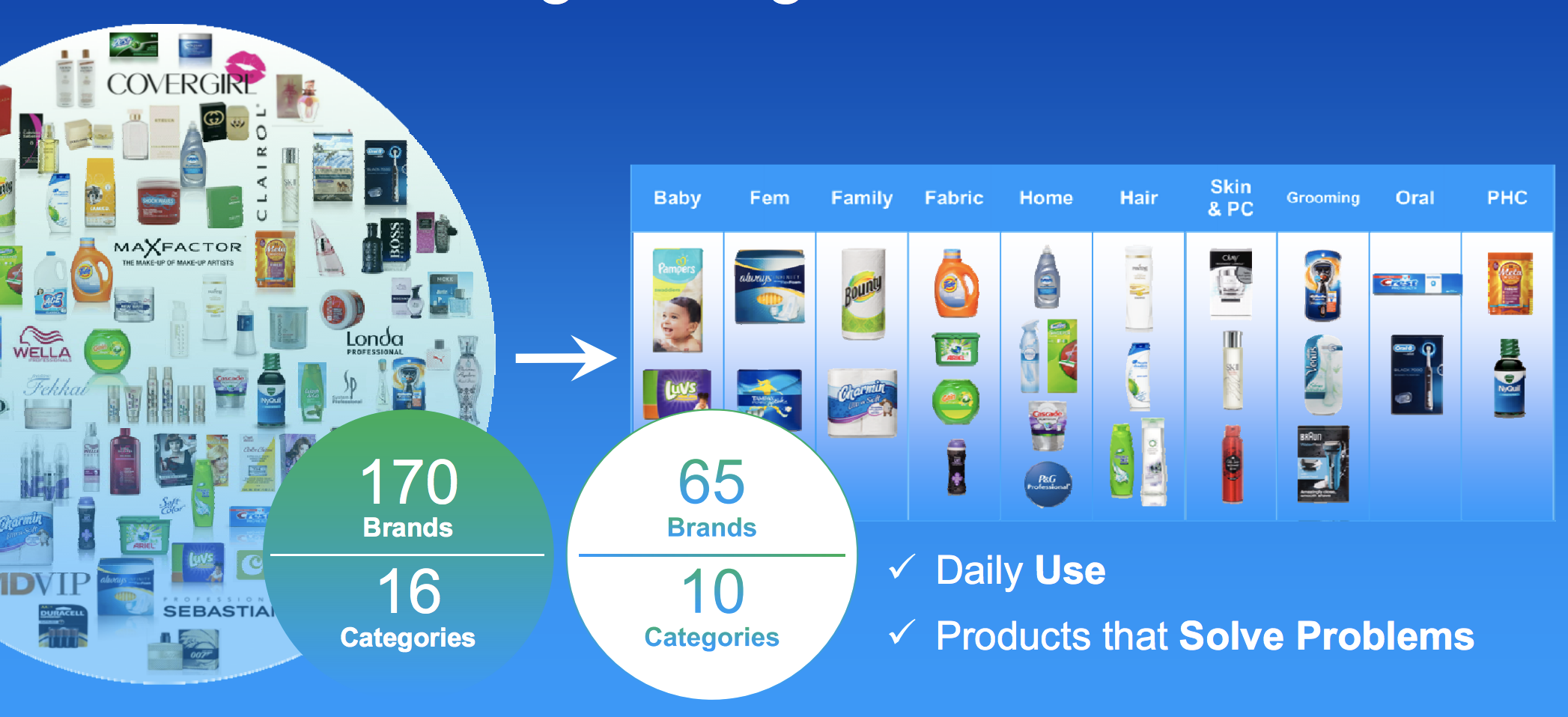

乍一看,由於銷售額連續五年下滑,看起來寶潔公司陷入了困境。然而,該公司的收入下降主要是管理層長期增長計劃的直接結果,該計劃涉及出售100多個非核心品牌(約佔總收入的15%),以重新調整公司最重要的現金的研發和廣告預算。奶牛,提供更強的盈利能力和更好的增長前景。

例如,在縮減之前,寶潔公司擁有約165個品牌。然而,該公司的65個最成功的品牌,包括其21個超級品牌,每個年銷售額超過10億美元,分別占收入和利潤的90%和95%。

由於2016年將其最近的41個輔助品牌出售給Coty(COTY),該公司現已完成其增長計劃的第一階段。

資料來源:寶潔投資者報告

該公司認為,其更有針對性的方法將使其長期年銷售額增長1%,並提供高出200個基點的利潤率,這對於增長緩慢的行業來說,這對股東來說是一個有意義的好處。

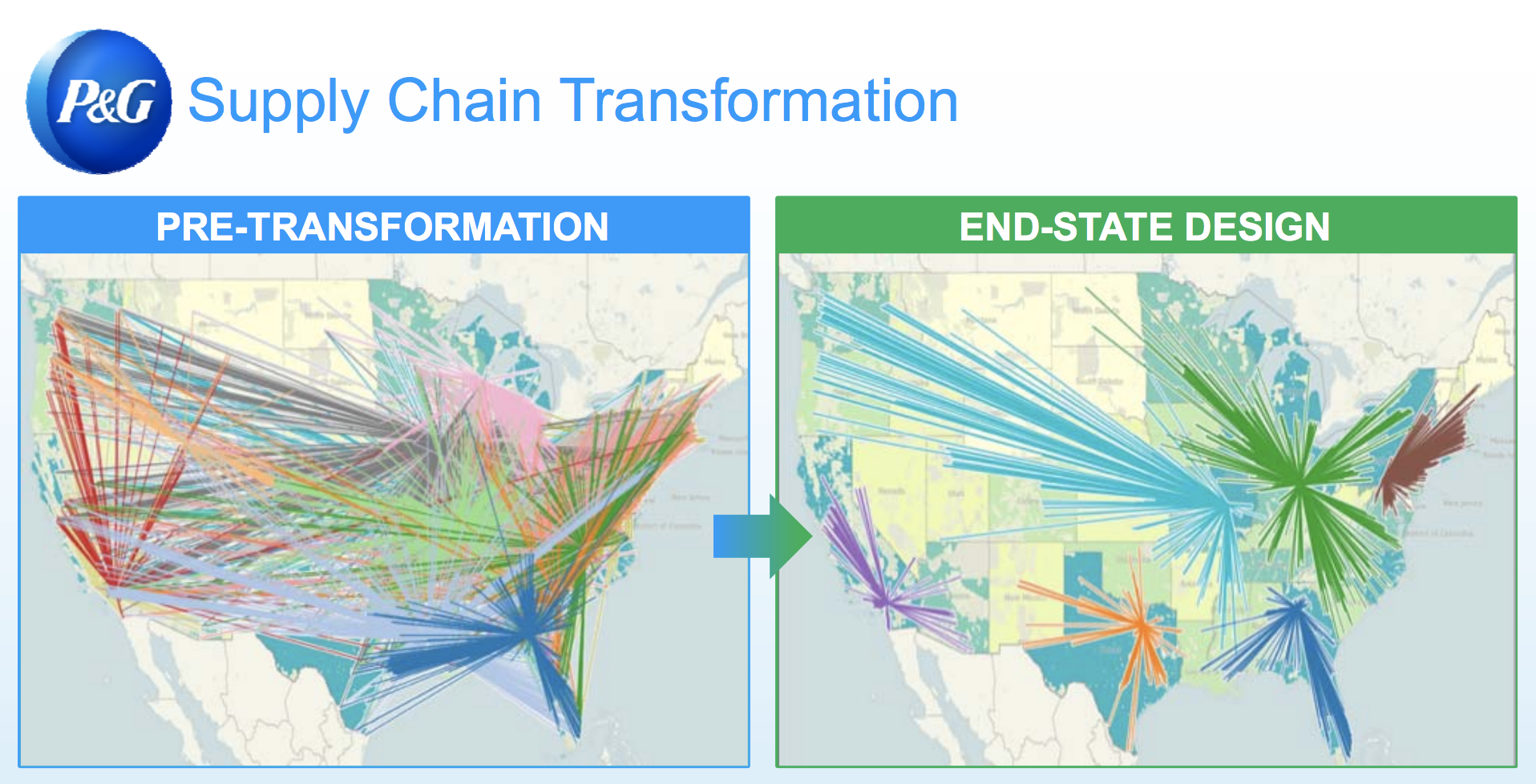

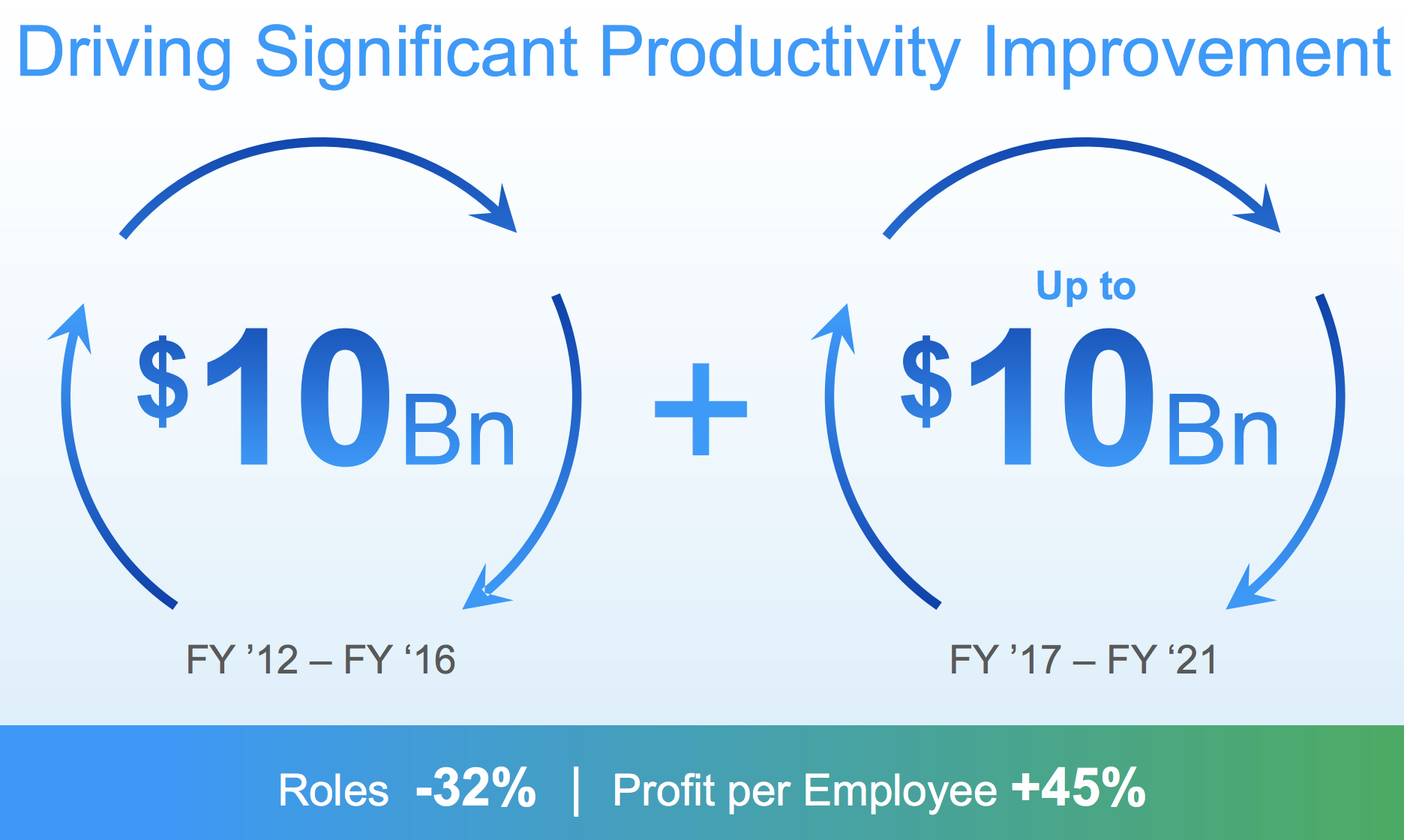

更好的是,由於產品數量減少,管理層在過去五年中一直在尋找方法,從製造和供應鏈中擠出超過70億美元的低效率。然而,管理才剛剛開始。

資料來源:寶潔投資者報告

實際上,寶潔公司認為,其更精簡的商業模式將使其在未來五年內從生產成本中再削減100億美元,部分原因在於製造業自動化的進步。

資料來源:寶潔投資者報告

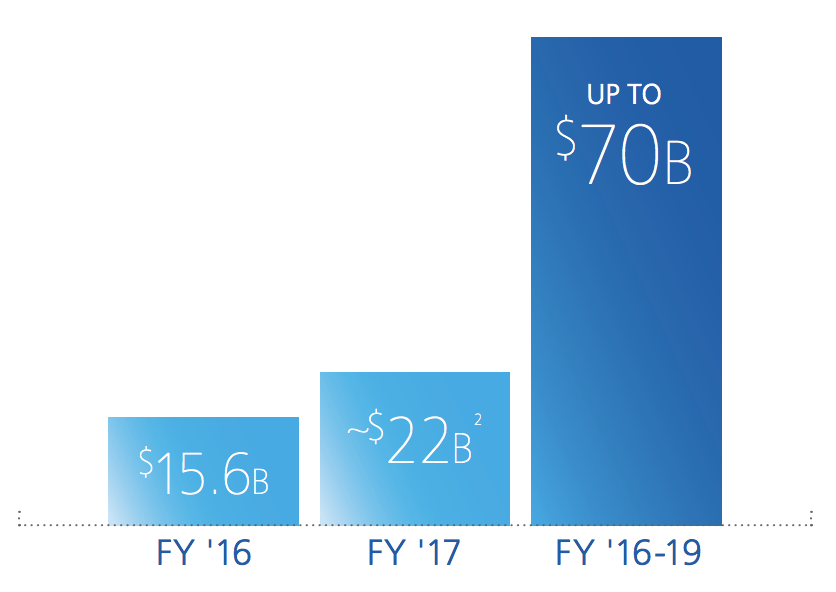

這也是管理層為2016財年至2019年向股東返還高達700億美元現金的令人印象深刻的目標的部分原因。這主要是為了

然而,從長期來看,股票數量的大幅減少將使股息增加更容易(通過較低的支付率),從而有助於公司在未來產生市場飆升的總回報。

資料來源:Procter&Gamble Fact Sheet

拋開業務轉型,有很多理由被寶潔公司的業務所吸引。公司的優勢始於公司對不斷變化的消費趨勢的深刻理解和不斷適應。

例如,寶潔公司每年在研發上花費近20億美元,開展數千項研究以獲取消費者見解並開發相關產品技術。

憑藉合適的產品,寶潔公司的廣告預算不斷增加,每年的預算超過70億美元(超過銷售額的10%)。難怪消費者為何如此熟悉公司的大部分品牌。

因此,寶潔的產品在許多零售商的貨架上佔主導地位。該公司20多億美元品牌的大部分品牌在其類別或細分市場中排名第一或第二,而寶潔在其10個類別中的7個中排名第一。令人難以置信的是,寶潔公司的產品每天接觸大約50億消費者!

資料來源:寶潔投資者報告

該公司還擁有該行業最大的電子商務銷售額。2017財年,在線銷售額增長30%,達到30億美元(佔總收入的4.6%)。許多品牌在千禧一代中也處於領先地位。

重要的是,非食品消費品歷史上非常粘,導致變化速度相對緩慢。根據IRI市場優勢,美國大約85%的家庭經常擁有相同的150個項目 。此外,60%至80%的新產品發布失敗。這使得較小的競爭對手更難以打入寶潔的市場份額。

總體而言,寶潔是消費必需品領域的絕對巨頭,並且似乎擁有強大的持久力。憑藉每年近100億美元的研發和廣告支出,廣泛的全球分銷網路,抗衰退產品,計劃大幅提高生產力,以及更集中的品牌組合,寶潔公司應該多年來繼續產生可靠的現金流即使增長仍然是一場鬥爭,即將到來。

主要風險

有機銷售增長是寶潔掙扎的核心。由於小品牌的持續增長,整體缺乏產品創新以及成本削減有助於提高短期利潤,但可能以犧牲長期增長為代價,該公司在過去十年中已經大致失去了市場份額。

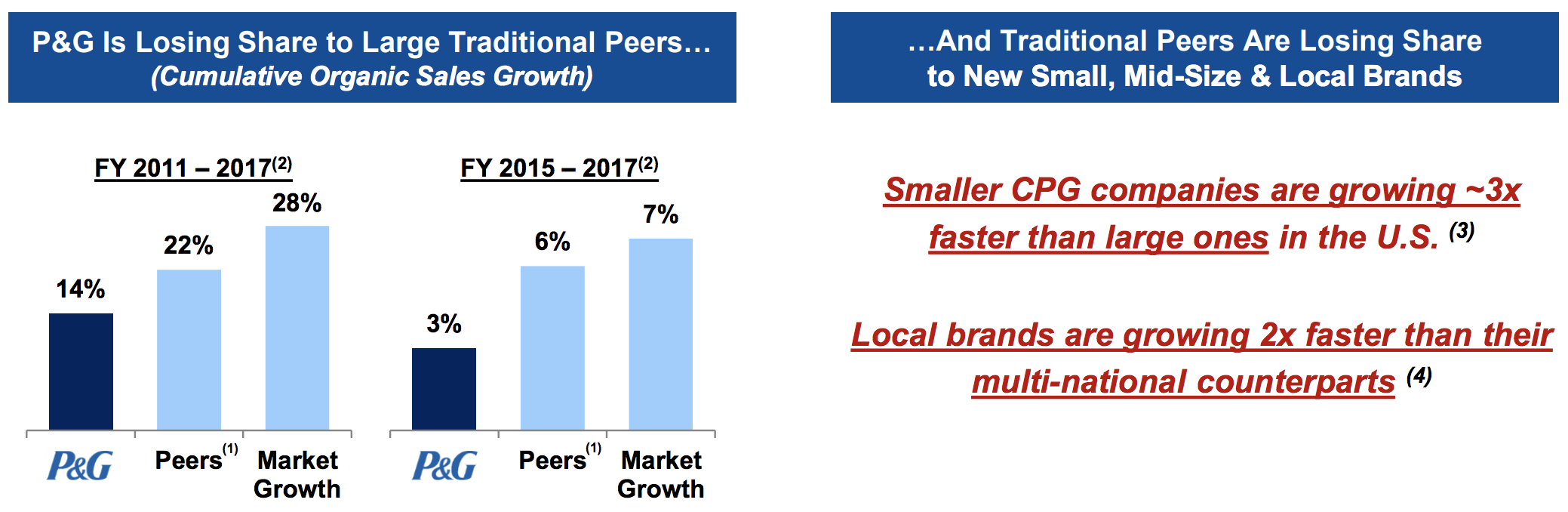

你可以看到寶潔的累計有機銷售增長顯著落後於其大型同行和整體市場所記錄的增長率。

資料來源:Trian Presentation

激進投資者納爾遜佩爾茨獲得了寶潔董事會的席位,並尋求幫助該公司扭轉市場份額損失並為股東創造更多價值。投資者可以在這裡看到Peltz對公司的全面批評。

與某些激進投資者活動中發生的情況不同,寶潔預計不會承擔大量財務槓桿,破壞公司或有意義地削減研發和營銷支出。Peltz和P&G當然面臨著一項艱巨的任務,特別是在該公司規模最大,利潤最高的北美市場。

由於寶潔相對較高的價格和普遍缺乏創新為新老企業贏得市場份額打開了大門,因此增長一直是一個巨大的挑戰。消費者也越來越聰明地購物,使用他們的智能手機來比較價格並查看新的,更便宜的品牌的評論。自有品牌產品也繼續縮小差距,Costco的柯克蘭品牌是眾多類別中最明顯的例子之一。

雖然消費品和醫療保健行業具有防禦性,並且變化速度相對緩慢,但競爭激烈。寶潔必須不斷以當前熱門品牌的新版本和改進版本的形式進行創新,以保持並希望增加市場份額,這意味著與聯合利華(UL),金佰利克拉克(KMB),Clorox(CLX)等競爭對手競爭),以及高露潔棕欖(CL),以及許多新進入者,如美元剃鬚俱樂部。

此外,雖然寶潔公司每年投入數十億美元用於廣告以維持其品牌資產和隨之而來的定價能力,但我們不能忘記,在經濟困難時期,消費者可能總是選擇與通用商店品牌合作。同樣的事情,但價格低得多。

換句話說,雖然寶潔最近的品牌淘汰和高度關注效率和成本削減可能意味著利潤在短期內有所上升,但不要忘記,這些高利潤需要在有效的研發和廣告支出背後得到保護。總收入的14%至15%。

管理層履行其承諾的效率計劃的能力是另一個主要風險。

雖然現任首席執行官大衛泰勒(David Taylor)是該公司35年的老將,他繼續執行以前的管理層的成本削減優勢的路線圖,但總有一種風險,即低懸的水果已經被淘汰。

事實上,如果管理層在削減成本方面變得過於激進,包括在過去五年中員工人數減少25%,那麼生產力和生產創新可能會繼續受到影響。

換句話說,寶潔公司可能已經變得如此喜歡削減成本以增加收入,最終可能會削減太多,不僅要消除不必要的脂肪,還要去除肌肉或骨骼。這基本上是IBM過去十年發生的事情(加上金融工程的噱頭)。

最後,值得一提的是寶潔公司約55%的銷售額來自美國境外。當美元走強時,該公司報告的銷售額和盈利增長受到打擊。

但是,貨幣匯率波動不應對公司的長期盈利潛力產生影響。到目前為止,最重要的因素是管理層將寶潔重新轉變為有利可圖的有機增長並執行成本節約目標。

關於寶潔股票

寶潔公司長期以來一直是保守投資者最喜歡的股息股票。憑藉自1890年以來每年支付股息的記錄,包括連續60多年的支出增長,該公司作為可靠的收入投資的聲譽來之不易。

然而,與所有成熟企業一樣,寶潔的龐大規模在過去十年中帶來了許多增長和創新挑戰。這些問題似乎並不是不可克服的,或者可能導致更多的痛苦,而不僅僅是隨著時間的推移緩慢流血,但如果公司要繼續其豐厚的長期增長盈利歷史,就需要深思熟慮。

寶潔的投資組合轉型和利潤增長計劃遠未得到證實,但看到公司更加積極主動,這是令人鼓舞的。讓董事會的積極投資者幫助帶來一些新思維似乎也是積極的。

總體而言,該公司改善有機增長和重新獲得市場份額的戰略計劃需要時間才能實現,但這一藍籌股紅利將繼續在未來幾年實現穩健的收入和低單位數的支出增長。