AI 智能摘要

經典的價值投資,現代價值投資,逆向投資,深度價值投資,經典的格雷厄姆投資……如此眾多的價值投資條款很容易迷失方向。

今天的投資者可以選擇投資風格的海嘯,更不用說指數投資了。隨著新投資者試圖找到他們的財務基礎,這種多樣性已經引起了價值投資者的巨大困惑。許多人在發現沃倫巴菲特和他(雖然很大)的狂熱追隨者之後接受了價值投資。一旦投資者深入了解他是如何賺取巨額財富的,他們就會開始了解巴菲特的老師本·格雷厄姆以及巴菲特開始的經典價值策略。

不久之後,聰明的價值投資者開始探索深層價值的深度,並意識到這些策略是巴菲特投資生涯中回報率最高的原因。但究竟什麼是深度價值投資,你應該使用深層價值來賺取你的財富嗎?

要真正做到這一主題正義,我們需要從現代價值投資與經典價值投資的對比開始,因為深層價值牢牢地嵌入經典價值範式。所以…

什麼是現代價值範式?

沃倫巴菲特本人必須因創造現代價值範式而受到讚揚,或者至少將其置於焦點之中。巴菲特寫了1993年伯克希爾哈撒韋公司的一封信中,開始了現代價值投資:

事實上,許多投資專業人士認為這兩個術語有任何混合[TBL註:增長投資與價值投資相比,作為一種智力交叉的形式。

我們認為這是模糊思維(其中,必須承認,我自己幾年前就參與了)。 在我們看來,這兩種方法緊密相連:增長始終是其中的一個組成部分

計算價值,構成一個變數,其重要性可以從可忽略不計到巨大變化,其影響既可以是消極的,也可以是積極的。

有了這句話,巴菲特永遠將增長投資與價值投資融合在投資大眾的心中。巴菲特後來將繼續解釋他自己的價值投資風格。在本文中,我們將其稱為現代價值投資,它旨在識別具有顯著競爭優勢或「護城河」的公司,以便他們能夠保持盈利性增長。

護城河的企業也具有較高的資本回報率(例如,高股本回報率),從資本配置的角度來看,這些企業使其成為優質企業。如果你是企業主,並希望以最有效的方式投入現金,那麼你就可以追求能夠維持高資本回報的資本項目。

相比之下,經典價值投資並不專門尋找偉大的企業。雖然購買一個偉大的企業總是很好,但經典的本格雷厄姆價值投資的焦點只是購買一美元遠遠低於它的價值。這包括購買沒有護城河的公司,也稱為商品企業,遭受嚴重商業問題的公司,甚至是破產公司。

事實上,雖然格雷厄姆承認強大的競爭優勢,良好的管理和其他無形優勢的重要性,但他認為最好將他們排除在分析之外。首先,如果企業確實擁有良好的管理,那麼這一事實將反映在業務成果本身 – 公司的財務報表中。格雷厄姆的假設也是正確的。如果品牌等無形資產具有任何價值,那麼它們將允許企業在有形資產上獲得高於平均水平的利潤。

尋找具有強大競爭優勢的企業的想法對於格雷厄姆而言是多餘的,因為他經常將其對公司的估值基於標準比率,例如價格與賬麵價值,價格與收益,或價格與凈流動資產價值。雖然還有比這更多的東西,但他可以簡單地看一下比率,以了解哪些公司根據其陳述的記錄便宜。

巴菲特的轉變是開始關注優秀企業,然後為這些公司付款,期望盈利的業務增長繼續。例如,雖然巴菲特非常樂意為一家偉大的公司支付20或30倍的市盈率,但格雷厄姆絕不會對公司未來的增長前景寄予多少信任,並解釋說未來是值得防範的。相反,他試圖以低於市場價值的價格購買公司今天生產的收益。

巴菲特支付大型企業的部分理由是,投資值得以適當的利率貼現的所有未來現金流入和流出的總和。換句話說,他轉而將公司為未來賺取的所有收益的凈現值加起來,以達到內在價值。這是在孵化前對雞進行計數的做法。巴菲特只是尋找可靠的母雞。

格雷厄姆的深度價值投資前奏

本格雷厄姆不會不同意所有未來現金流量的總和以適當的利率貼現可能是對公允價值的可靠評估,但他的首選定義有很大不同。在1951年的安全分析版中,他寫道:

「較新的[TBL注釋:1951年]安全分析方法試圖獨立於其市場價格來評估普通股。如果發現的價值大大高於或低於當前價格,分析師認為應該購買或處置該問題。這個獨立的價值有多種名稱,其中最熟悉的是「內在價值」。

「內在價值的一般定義是由事實證明的價值 – 例如資產,收益,股息,明確的前景。在通常情況下,最重要的單因素確定值現在被保持為指示的平均未來收益能力。然後通過首先估計這種收益能力,然後將該估計值乘以適當的「資本化因子」來找到內在價值。

格雷厄姆後來還將內在價值定義為知識淵博的商人對企業的價值。這為格雷厄姆提供了極大的靈活性。一些後來的投資者,如馬里奧·加貝利,將充分利用這一定義,評估第三方在收購期間為整個企業支付的價格,然後利用這些數據評估其競爭對手的內在價值。

雖然未來的前景仍然很重要,但格雷厄姆更願意根據「事實」或財務報表數據來評估價值。一旦他決定要查看哪個價值來源(即資產,收益,股息等),他就會應用適當的倍數來達到公允價值。

例如,如果他預測有問題的公司平均每股收益5美元,而市場倍數(即市盈率)為15倍,他就會將該股估值為75美元。

5美元的平均預期收益

15倍市場市盈率

5美元x 15 = 75美元

雖然他要求公允價值至少折扣1/3,但格雷厄姆通常只會在股價低於75美元的情況下購買。在這裡,Graham的1/3折扣要求意味著50美元或更低的股票價格。

市盈率只是投資者在評估股票時可以使用的一種經典價值投資倍數。投資者還可以使用其他基本比率,如價格,賬麵價值(股東權益)價格與有形賬麵價值,價格與凈流動資產價值,價格與銷售額或價格與現金流量。事實上,我認為這些類型的財務比率是經典本格雷厄姆價值投資的決定性特徵。

深度價值投資經典本格雷厄姆價值的子集

更深層次的經典本格雷厄姆價值範式是一個較小的利基哲學,它利用了格雷厄姆的大部分教義,但產生了更高的回報。利基哲學是深度價值投資。

對於好的或壞的企業,格雷厄姆真的沒有這種或那種偏好。如果價格足夠便宜,他準備買兩者。巴菲特購買的Geico以及他所賺取的巨額資金已經取得了很大成就。巴菲特的賭注為他的商業帝國帶來了大量現金,並被廣泛認為是最好的保險公司之一,至少在競爭優勢方面。很少有投資者意識到本·格雷厄姆在巴菲特甚至開始合作之前很久就收購了這家公司,直到他關閉了他的投資公司格雷厄姆 – 紐曼。

但是這家公司的另一個特點就是讓它變得如此有趣。雖然格雷厄姆認可了Gieco卓越的商業特徵,但格雷厄姆的購買價格遠低於他對公司清算價值的評估。他向Walter Schloss解釋道:

「沃爾特……如果這不起作用,我們可以隨時清算並收回我們的錢。」

一家公司很少能夠遠低於其清算價值進行交易,但這些公司正是那些深受價值投資者追捧的公司。與保守的估值框架相比,深度價值投資是以超低價格購買投資的做法。

在評估股票的公允價值時,有一個明確的價值等級。有些估值方法顯然比其他方法更為保守。深度價值投資要麼需要相對於公允價值的極低價格,要麼對超保守的價值評估進行折扣。看一看:

最不保守的

增長中的價值 – 當沒有明確表明公司擁有強大的競爭優勢時,這是投資者對更大的未來收益的價值。這也是華爾街大多數人所看到的(這也是大多數專業人士有如此可怕的記錄的部分原因)。

特許經營價值 – 由於擁有一些強大的競爭優勢,投資者對公司獲得遠高於平均回報的能力的價值。這些是巴菲特所尋求的公司,通常使用貼現現金流進行評估。 謝爾比戴維斯將特許經營價值與深厚的價值相結合,以創造出夢幻般的投資記錄。

邊緣保守派

私人市場價值 – 這是上面寫的Gabelli方法。公司的估值相對於同行業的平均收購價格而言。然而,行業價格可能會膨脹或下降。

盈利能力 – 這就是公司現在能夠創造利潤的能力。通常使用過去的收入和推斷前進來估算。該估值通常被寫為收益(PE)倍數。我們將此類別的收入和現金流量都包括在內。

賬麵價值 – 這是公司的股東權益,反映了公司歷史資產成本或這些資產的市場價值中較低者。這是學術界測試價值投資和市場低效率的最愛。Walter Schloss也是粉絲。

最保守的

股息價值 – 這裡的想法是查看公司的股息,然後應用市場收益率來達到公允價值的衡量標準。當收益下降時,股息通常可以繼續,因此這種方法比盈利能力值更為保守。由於這裡列出了所有這些價值來源,投資者通常會做出其他調整。

有形賬麵價值 – 賬麵價值,有形賬麵價值不包括無形資產和商譽。我們自己的高性能 Ultra策略使用這種價值評估。

負企業價值 – 企業價值是市值,加上總債務,減去現金。如果有更多的現金,那麼公司的債務和市值的價值,企業價值是負的。你基本上是為了購買股票而獲得報酬。

凈流動資產價值 – 這是有形賬麵價值的折扣,但投資者將長期資產從計算中排除,以對該公司的清算價值進行粗略評估。我們懷疑Gieco的交易價格低於其當前的凈資產價值。

凈凈營運資本 – 這是一種更為保守的凈流動資產價值方法。流動資產賬戶按不同金額貼現,以達到對公司清算價值的極端保守評估。巴菲特採用這種策略併購買了凈流動資產價值股票,以獲得他一生中最高的回報率。

雖然深度價值投資側重於略微保守和最保守的類別,但它主要集中於最保守的估值方法。換句話說,最保守的部分中的每種估值方法都可以被認為是深層價值; 但是,對於略微保守的價值來源被視為深層價值,必須以其評估的內在價值的一小部分購買股票。

比較兩項投資,股票價格為凈流動資產價值的1/3折扣將被視為深層價值,但股票交易價格為其盈利能力的1/3折扣。對於盈利能源公司而言,它被認為是一項深度價值投資,它的定價必須與其平均預期收益相比便宜 – 可能比公允價值低60%。

深度價值投資產生了巨大的回報

如果你是價值投資的新手,並且想要一種相對簡單的方法來獲得高回報,那麼深入的價值投資就是你的門票。不要誤解我的意思,成功的投資具有挑戰性,需要時間才能做好。這就是我放棄工作專註於全職投資的原因。

當你將深度價值投資與機械價值投資相結合時,你既可以實現原則安全,又可以獲得極高的平均年回報率。我們努力實踐本格雷厄姆的原則,以建立格雷厄姆風格的投資信,華爾街院長將為此感到驕傲。

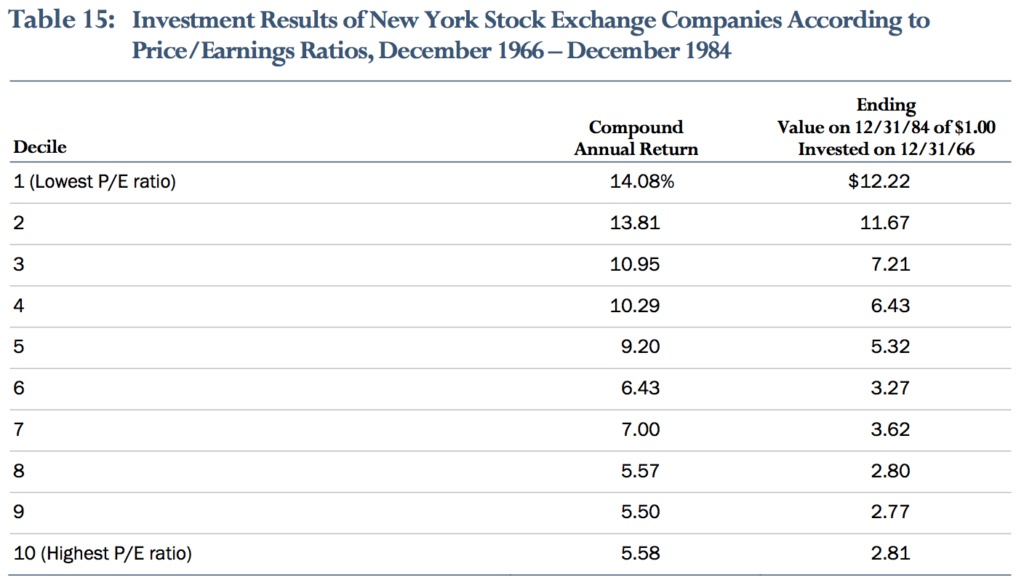

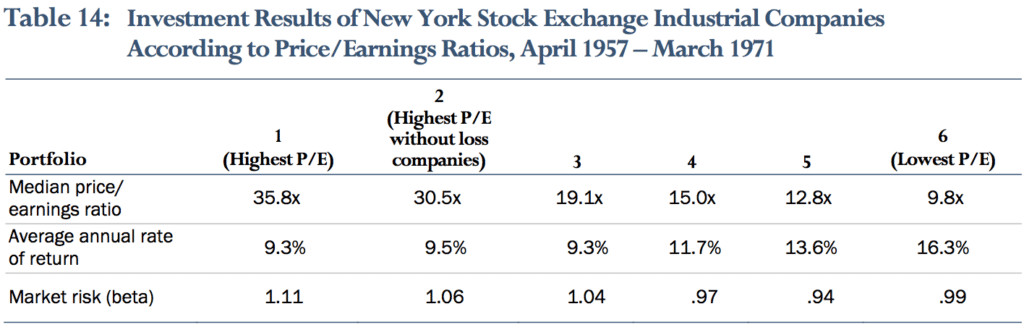

Tweedy,Browne推出了一份精彩的投資指南,標題為「投資中有什麼」,它突出了深層價值投資策略在經典價值背景下的強大程度。這是一張關注低收益公司的表格:

Tweedy,Browne的投資工作突出了價值投資的重要力量。

從上表可以清楚地看到深層價值的力量。從1到5的所有十分位數都可以被認為是經典的格雷厄姆價值股票。將第5個十分位數作為市場的中心趨勢,在第1和第2個十分位數交易的公司看到回報大幅增加。格雷厄姆還利用他的Simple Way戰略利用這些荒謬的廉價股票。

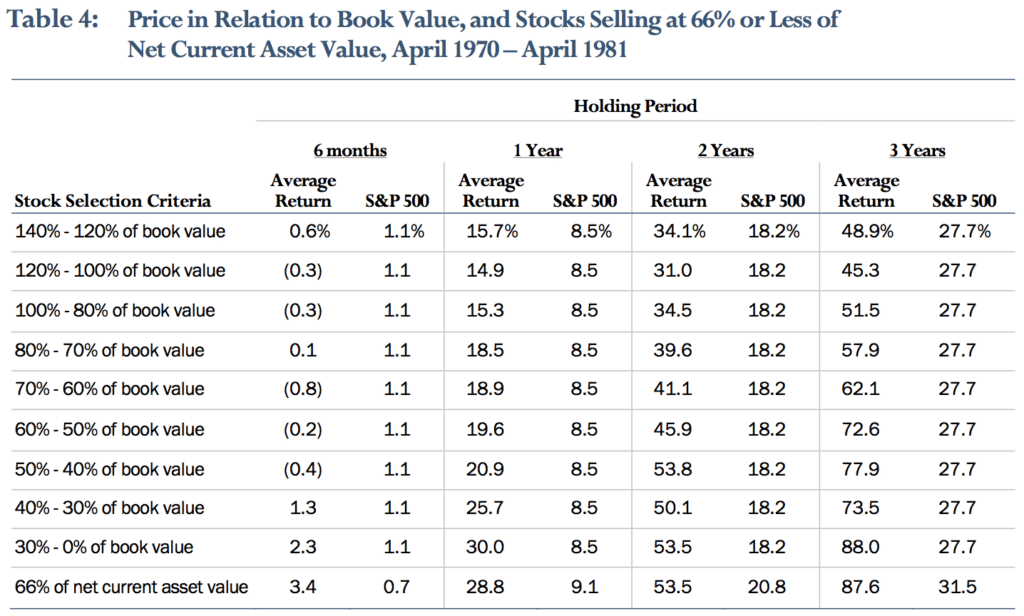

但是當我們開始進行更加保守的價值評估時,回報會變得非常瘋狂。例如,看看這個表格中相對於賬麵價值和凈流動資產價值股票的價格非常便宜:

如果你是深入的價值投資,你也可以使用最好的策略。在這裡,最便宜的公司相對於賬麵價值和凈流動資產價值股票表現異常出色。

正如你在上表中所看到的那樣,交易其賬麵價值的一小部分的公司做得非常好……但凈流動資產價值股票或凈網路以較低的1/3折扣交易也表現良好。事實上,網路投資是我最喜歡的投資策略,這就是為什麼我要建立一個蓬勃發展的深度價值投資者社區,專註於凈凈股票投資。

我們專註於類似於最便宜價格的股票,以我們的Ultra策略預訂價值股票。我們為我們的投資信函訂戶撰寫有關我們最佳凈有形資產發現的分析。你可以點擊此處獲取免費版的The Broken Leg投資信。

深度價值投資風險嗎?

具有諷刺意味的是,雖然這些公司中的大多數都面臨著巨大的商業問題,但是作為一個集團,深層股票的風險相當低。當壞消息發生時,陷入困境的公司比高飛公司的跌幅更小。許多深層價值策略甚至可以抵禦一些市場下滑,為指數的下跌年度提供穩定的投資組合收益。這就是傑里米·格蘭瑟姆(Jeremy Grantham)希望你不再關注收益率曲線併購買深層價值的原因。市場下跌的幅度也往往較小,而且回收率下降的速度要快得多。

Tweedy,Browne展示了Beta如何降低投資組合中的股票價格 – 這是深度價值投資的另一個堅實原因。

所以,對所有罪狀,並根據表現我自己的真實世界的組合,深價值投資不僅僅是購買任何其他種類的價值型股票的風險較小。

關於深度價值投資的最後思考

顯而易見,深層價值是當今小投資者的明顯選擇。回報非常好,你不必擁有沃倫巴菲特的投資天才才能獲得回報。

但請記住,購買高價值股票並不像購買高質量的業務 – 它需要大量的多樣化。它還需要能夠對那些只是垃圾公司的具有可靠價值的公司進行分類。所有這些都需要一定程度的投資技巧,即使它不在奧馬哈的甲骨文水平上。