AI 智能摘要

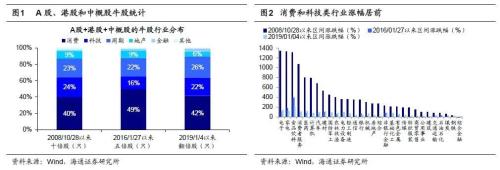

核心結論:①2019/1/4上證綜指2440點的本輪牛市起點以來,A股翻倍股總計189隻,港股150隻,中概股39隻,其中64%來自科技+消費行業。②1990-2000年期間美股誕生了十倍股79隻,其中72%來自消費+科技行業,源於行業業績優異,期間信息技術年化凈利潤增速為11.3%,電信服務為10.4%,醫療保健為10.4%。③目前中國類似1980年代初期的美國,經濟處於轉型初期,未來消費和科技的凈利潤和市值規模有望擴大,賽道化優勢進一步凸顯。

借鑒美股,A股漸顯賽道化

回顧2019/1/4上證綜指2440點本輪牛市起點以來,A股總計出現翻倍股189隻,港股150隻,中概股39隻,其中64%來自科技+消費行業,遠高於科技+消費類行業家數佔比52%,當前A股也開始出現牛股向優質賽道集中的趨勢。對比美國1980s年代經濟結構轉型期,美股也出現了類似的情形,本文將結合美國歷史經驗,分析未來A股優質賽道為何主要集中在科技+消費。

1.回當前A股優質賽道開始向消費和科技集中

過去十多年我國科技和消費行業牛股輩出。投資的本質是分享企業的增長紅利,好賽道更容易產生好企業,所以投資第一步就是選擇賽道,近年來A股優質賽道主要集中在科技和消費。回顧歷史,2008/10/28上證綜指1664點的全球金融危機低點以來, A股誕生十倍股總計148隻,港股105隻,中概股7隻,其中64%來自科技+消費行業,遠高於科技+消費行業家數佔比52%。2016/1/27上證綜指2638點低點以來,A股誕生五倍股總計42隻,港股35隻,中概股12隻,其中65%來自科技+消費行業。2019/1/4上證綜指2440點的本輪牛市起點以來,A股翻倍股總計189隻,港股150隻,中概股39隻,其中64%來自科技+消費行業。可見,過去十多年我國科技和消費行業牛股輩出,它們無疑是上佳的優質賽道。

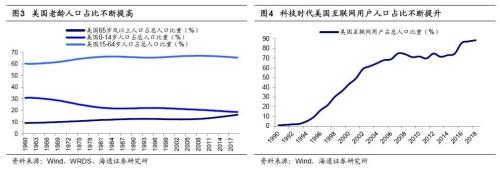

過去十多年科技和消費類行業指數表現更佳,遠超市場整體水平。回顧歷史,2008/10/28上證綜指1664點的全球金融危機低點以來,漲幅居前的五大行業分別是電子(1342%)、家電(1327%)、食品飲料(1310%)、消費者服務(1066%)、醫藥(795%),而同期滬深300漲幅為206%。2016/1/27上證綜指2638點低點以來,漲幅居前的五大行業分別是食品飲料(387%)、家電(177%)、電子(97%)、建材(93%)、醫藥(80%),而同期滬深300漲幅為72%。2019/1/4上證綜指2440點的本輪牛市起點以來,漲幅居前的五大行業分別為食品飲料(199%)、電子(140%)、家電(112%)、醫藥(111%)、消費者服務(108%)。可見,過去十多年我國消費和科技行業漲幅居前,賽道化趨勢已經開始顯現。

2.借鑒美股轉型期經驗,優質賽道為科技+消費

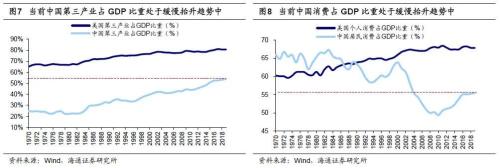

1980-2000年美國經濟轉向以消費和科技為主。從宏觀層面看,1980-2000年期間美國第三產業佔GDP比重從67%提升至77%,私人消費佔比從62%提升至66%。從行業層面看,消費持續升級進行中,科技由政府主導轉向自由競爭。1980年美國國會通過《拜杜法案》,其旨在促進科研成果轉化,成為美國醫藥創新強國的基礎法案之一,自此美國醫療創新行業快速發展,湧現出輝瑞、默克等醫藥巨頭。1980s年代以前美國科技產業發展主要靠政府主導,當時軍工成為美國科技的重要研發方向,典型代表是曼哈頓計劃和阿波羅登月計劃,期間湧現的龍頭包括IBM、AT&;;T等。1980s以後美國科技產業進入自由競爭時代,第一波網際網路浪潮推動萬維網商業化和網路社區成熟,代表公司包括雅虎、微軟、英特爾等,第二波網際網路浪潮主要以移動網際網路為主。代表性公司包括蘋果、谷歌、FACEBOOK等。

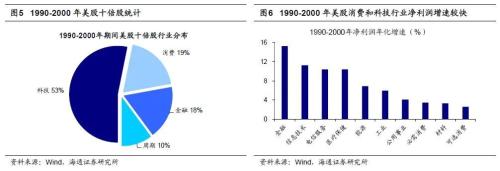

1990-2000年美消費+科技牛股頻現,源於業績更優異。進入1980s年代美國開始步入轉型期,考慮到數據可獲得性,我們統計1990-2000年期間美股表現如下:從個股看,美股誕生了十倍股79隻,其中72%來自消費+科技行業;從行業看,消費和科技行業漲幅領先,期間標普500信息技術行業漲幅為13.0倍,醫療為3.3倍,金融為2.6倍,非必需消費為2.5倍,而傳統周期行業漲幅墊底,公用事業漲幅為38%,材料為57%,而同期標普500上漲了295%。這些行業和個股表現更優,歸根到底源於基本面更優異。從美股企業層面看,1990-2000年期間美股金融年化凈利潤增速為15.3%,信息技術為11.3%,電信服務為10.4%,醫療保健為10.4%,能源為6.9%,工業為6.0%,公用事業為4.1%,必需消費為3.5%,材料為3.3%,可選消費為2.6%,相較而言,美國科技和消費行業的凈利潤增速較快,從而支撐這些行業股價表現更好。

3.類似美國1980年代初,我國消費和科技有望賽道化

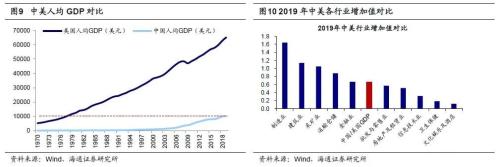

目前中國類似1980年代初期的美國,處於經濟轉型初期。從GDP生產法看,2019年中國第一、二、三產業佔GDP比重分別為7%、39%、54%,1980年美國第一、二、三產業佔GDP比重分別為3%、31%、67%,1980-2000年美國第三產業佔比從67%提升至77%。從GDP支出法看,2019年中國消費、投資、凈出口佔GDP比重分別為55%、43%、1%,1980年美國私人消費、政府支出和購買、投資、凈出口佔GDP比重分別為62%、13%、25%、0%,1980-2000年美國私人消費佔比從62%提升至66%。從人均GDP看,2019年中國為10261美元,而1980-2000年美國從12547美元升至36305美元。從行業增加值佔比看,2019年中國工業佔GDP比重為40.1%,而1980-2000年美國工業佔GDP比重從33.5%降至22.5%。2019年中國名義GDP是美國的0.66倍,對比中美行業增加值規模,中國製造業、建築業是美國的1.64、1.14倍,而中國信息技術、衛生保健是美國的0.31、0.19倍,相對而言中國消費和科技行業規模較小。以上這些指標均顯示我國仍處於經濟轉型初期,科技和消費產業還有很大的成長空間。

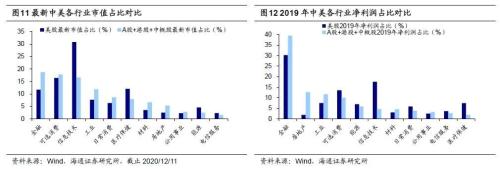

我國消費+科技行業凈利潤和市值規模低於美國,未來有進一步提升空間。目前我國正在大力進行資本市場改革,包括科創板推出、創業板註冊制等,積極鼓勵消費和科技類行業企業上市,但是從上市公司凈利潤和市值看,仍與美國有差距。從2019年各行業凈利潤看,A股+港股+中概股的信息技術、衛生保健是美股的0.11倍、0.09倍,從2019年各行業凈利潤佔比看,A股+港股+中概股/美股信息技術為4.6%/17.6%,醫療保健為1.8%/7.5%。從各行業最新市值看(截止2020/12/11),A股+港股+中概股的信息技術、衛生保健是美股的0.19倍、0.23倍,從各行業最新市值佔比看,A股+港股+中概股/美股信息技術為18.9%/31.4%,醫療保健為7.3%/12.6%。可見,無論從凈利潤還是市值角度看,我國消費和科技行業規模都不及美國,隨著我國經濟結構轉型升級持續,預計我國消費和科技行業凈利潤和市值規模都有望擴大,未來更多牛股有望誕生於這些行業,賽道化優勢有望進一步凸顯。

風險提示:科技創新導致優質賽道內部更迭加快,優質賽道交易擁擠導致估值偏高。