AI 智能摘要

很多人想要弄清楚如何為股市崩盤或長期熊市的可能性做好準備。這是一個合理的擔憂,鑒於美國經歷了連續9年的經濟擴張,我們有重大的政府赤字,而且股票市場目前的股票估值相當高。

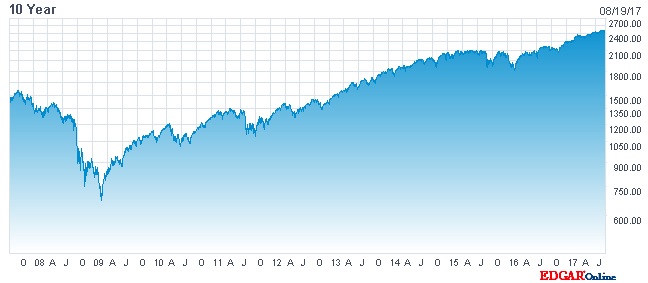

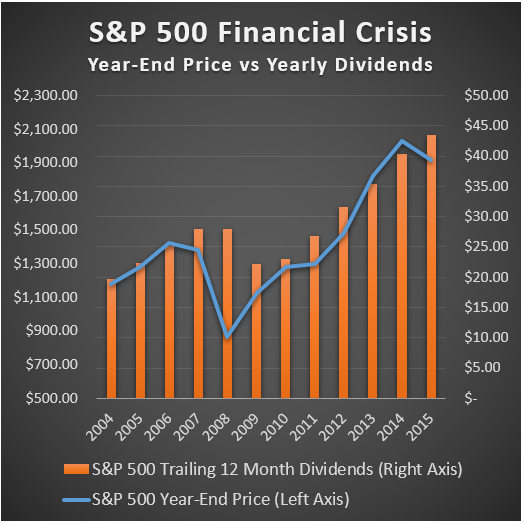

早在2008年美國股市崩盤導致標準普爾500指數在18個月內損失超過55%的價值。

以下是標準普爾500指數當時和之後所做的10年快照:

圖表來源:納斯達克

這份數據驅動指南概述了導致股市崩盤的原因,並展示了幾種簡單而先進的方法來保護你的投資組合免受主要熊市的影響。

沒有單一的答案可以完全保護你的錢免受一切。但是,有一系列基本策略可以使你的投資組合在所有市場條件下具有相當的彈性。

股市崩盤的原因是什麼?

股票市場崩盤是股指的急劇下跌,例如標準普爾500指數。對於崩潰是什麼沒有官方定義,但如果在幾天或幾周內發生兩位數的下降,通常會被認為是崩潰。

熊市更廣義地定義為主要股指從最近的高點下跌20%或更多,無論下跌幅度多麼劇烈或逐漸下降。熊市一直持續到股市復甦並超過之前的高峰,這可能需要數月或數年。

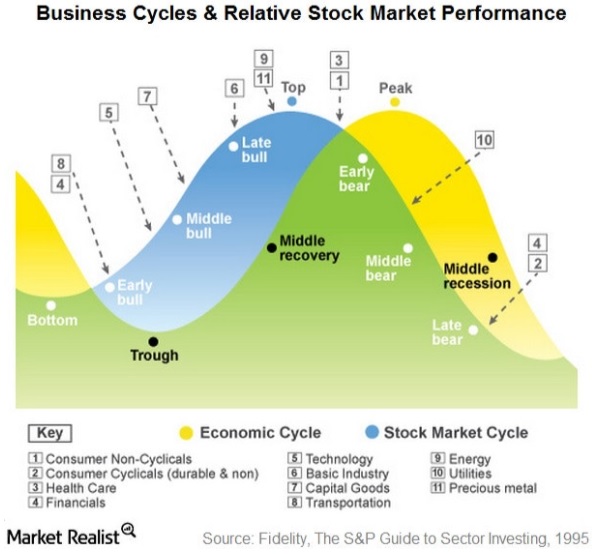

大多數經濟體都經歷了所謂的商業周期或經濟周期。這在中央銀行之前就存在,但中央銀行現在也在其中發揮了重要作用。這是經濟增長和債務周期發展的波浪式特徵。

最重要的是,股票市場存在類似牛群的心理,這往往會放大商業周期的繁榮與蕭條。

圖表來源: 市場現實主義者

值得注意的是,股市下跌通常發生在經濟衰退之前。換句話說,股市通常會達到頂峰,並在經濟衰退正式開始前的幾個月開始下跌。這就是為什麼在上面的圖表中,股票市場周期(藍色)在經濟/商業周期之前轉移(黃色)。

例如:

- 2007年經濟衰退的正式開始時間是2007年12月,但標準普爾500指數在2007年10月達到頂峰並隨後下跌。

- 2001年經濟衰退的正式開始是在2001年3月,但標準普爾500指數在六個月前達到峰值,即2000年9月左右。

商業周期概述

每個現代商業周期都不同,但大多數都有共同的模式。

要注意的模式的關鍵部分是利率。以美國聯邦儲備委員會為例,他們有兩個關鍵目標,稱為雙重任務。他們的兩個目標是最大限度地提高就業率,並將通脹率保持在每年2%左右。

他們實現就業最大化的主要途徑是降低主要利率,從而降低抵押貸款,公司債券和各種債務的利率。它還降低了銀行儲蓄賬戶的利率。

這鼓勵消費者繼續購買廉價抵押貸款購買房屋,並從低息儲蓄賬戶中取錢併購買股票和其他風險資產。它還促使企業繼續發行一些新債券/債券以擴大業務。

基本上,低利率會吸引人們和公司消費和投資,這對經濟有利。然而,當消費者和公司借入大量資金並花費大量資金時,往往會開始造成價格上漲。

當價格通脹開始出現時,銀行降低通脹的主要方式是提高利率。這使得抵押貸款,債券和各種債務更加昂貴。它還提高了銀行儲蓄賬戶的利率。

更高的利率使得在零風險銀行賬戶中節省更多資金是可取的。這也意味著公司不太可能發行新債以擴大,消費者不太可能購買房屋或其他主要購買。這通常會降低價格通脹。

以下是自1955年以來美聯儲主要利率的圖表。經濟衰退為灰色陰影:

圖表來源:美聯儲

1970年代/ 1980年代的通貨膨脹異常高漲,因此中央銀行有高利率來控制這種情況。所以我們看到這個跨越20世紀80年代初期達到頂峰的大十年超級周期。

但除此之外,你可以在圖表上看到美聯儲在白色(非經濟衰退)時期持續提高利率。然後,就在經濟衰退出現的跡象(在灰色衰退期之前或期間),美聯儲降低了利率。

如上所述,以下是商業周期的四個主要時期:

復甦

在經歷了經濟衰退之後,商業周期的第一步就是復甦。

倖存的企業已經陷入困境並在經濟衰退中倖存下來,這意味著他們可能會去槓桿化並保護自己。

由於失業率居高不下,消費者平均沒有大量的支出,公司正在提供各種折扣,特價和低價以吸引顧客。因此,通貨膨脹往往很低,因為工資和價格都沒有增長。

在這一點上,該國的中央銀行是適應性的,這意味著它的利率非常低。他們現在不必擔心通貨膨脹,並希望提高就業水平。

消費者和企業開始慢慢利用低利率購買房地產,擴大業務等等。

股票價格往往便宜,聰明的投資者正積極購買股票。

常態

在正常時期,在周期中期,經濟狀況良好。

失業率相當低,企業做得很好。不是很壯觀,但很好。

消費者和公司的債務水平有所增加,債務的擴大使得更多的購買和更多的經濟增長。

此時中央銀行可能會稍微提高利率,但仍然相當低。

股價仍然相當合理,聰明的投資者仍在買入。

泡沫

隨著商業周期的繼續,房地產價格和股票價格持續上漲多年,人們開始變得貪婪。

消費者承擔過多債務購買更大的房屋。投資者購買大量保證金債券以購買更多股票。

企業的債務水平也較高。他們發行債券以擴大業務,進行股票回購,購買其他公司等。

股票價格變得過高,因為熱情如此之高,許多人認為這一增長期將永遠持續下去。聰明的投資者開始對股票持謹慎態度。

價格通脹開始上升,因此央行開始進一步加息以控制通脹。這使得消費者在儲蓄賬戶中持有更多資金,因為他們現在提供了不錯的利率。

不景氣

最終,有些事情破裂了。

紀律嚴明的消費者花費更少,儲蓄更多。缺乏紀律的消費者負債過重,債務利率過高,因此他們停止購買東西,其中一些人開始拖欠債務。

由於消費者沒有那麼多買東西,企業開始看到收入和利潤下降,這是一個大問題,因為他們還有很多債務,他們必須償還。一些公司開始崩潰,要麼破產,要麼被更強大,更智能的企業所收購。

人們開始恐慌並出售價格過高的股票。通常會出現股市崩盤或嚴重的熊市。人們感覺更窮,因為他們的退休賬戶,經紀賬戶,所有人的價值都較低。他們的房價開始下跌。許多人花錢少,因為他們的凈資產(房地產和股票)正在萎縮。

這一切都造成了惡性循環,因為公司開始解僱人員,失業率上升。失業人員不能輕易償還債務,不能購買儘可能多的東西,因此商業利潤受到進一步損害,更多企業破產。更多的人失去了工作。

央行降低利率以鼓勵借貸和投資。

在經濟衰退最黑暗,最深刻的部分之後,一些大膽的企業開始投資,利用破產的競爭對手和廉價利率,並僱用一些人來擴大。聰明的消費者意識到是時候購買被低估的房子或被低估的股票,並利用廉價的抵押貸款和其他貸款。

循環再次開始,在恢復階段重新開始。

每個周期都不同

有時,股票泡沫比房地產泡沫更大,就像2000年發生的那樣。其他時候,房地產泡沫比股票泡沫更大,就像2007年一樣。

偶爾會出現高通脹和經濟衰退,就像1970年代的美國一樣。這對央行來說真的很難,因為他們希望低利率來鼓勵經濟擴張,但需要高利率來降低通脹。

有時會有一個特定的區域,債務太多。這可能是政府,可能是企業部門,也可能是消費者。

要實現的關鍵是債務周期在商業周期中起主要作用。當債務和利率很低時,消費者和企業開始購買和擴張,從而帶來經濟增長。當這種情況持續一段時間,債務和利率過高時,消費者和企業就會遇到問題,從而導致經濟衰退和熊市。

可能會或可能不會有特定事件導致泡沫階段結束時股市崩盤。通常,股票估值過高,一些投資者停止購買並開始拋售。然後別人看到了這個並且也賣了。然後每個人都開始銷售

生存的簡單方法

有時,簡單是最好的方法。

簡而言之,確保你的投資組合在資產類別和地區之間多樣化,定期重新平衡,並以低槓桿率保持高儲蓄率。

在股市崩盤後不要恐慌並賣出股票,不要在牛市期間過度槓桿抵押貸款或保證金,偶爾退一步檢查大局以確保你走上正軌。

資產類別多元化

將投資組合多樣化為多個資產類別,並且每年或更多地定期重新平衡,從而為投資者提供強大的投資回報。

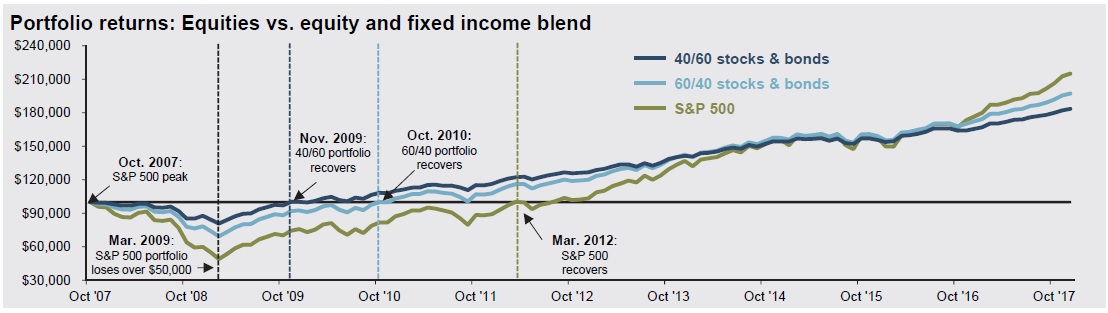

例如,這是美國股市2008年全球金融危機的10年復甦圖:

圖表來源:摩根大通市場指南

標準普爾500指數用了大約四年半的時間才恢復到2007年的峰值。

然而,60%的股票和40%的債券混合只需要三年時間才能恢復,並且崩潰嚴重得多。

如果你每個月都有收入並繼續像鐘錶機構一樣投資,那麼你的凈資產將會在一兩年內恢復得更快,這取決於你的投資組合與你的收入相比有多大。

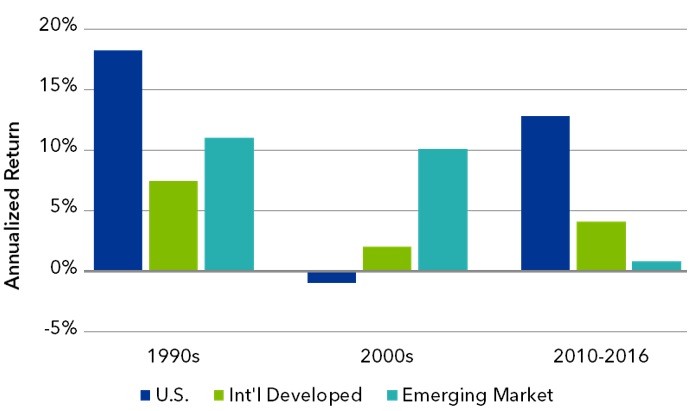

國際多元化

除了傳統的股票/債券拆分,你還可以分散到國際股票,以進一步降低主要投資組合下跌的可能性。

例如,在任何給定的十年中,某些國家的股票表現優於其他國家,如果你接觸所有股票,你可以平滑投資組合的結果並最大限度地減少股市崩盤的影響:

圖表來源:iShares

就數字而言,Ritholtz財富管理公司的Ben Carlson 發現, 假設的投資者在1970年至2014年期間在美國,歐洲和亞太地區投資平均且偶爾重新平衡,其回報率更高(年化10.6%),波動性更低比獨立提供的三個市場中的任何一個。

除國內股票,外國股票和債券外,其他潛在資產類別包括:貴金屬,房地產,商品生產商等。

股票價格下跌時,某些資產類別往往會上漲。對於大多數人來說,沒有太集中的投資組合是值得的。

對於那些認真了解他們投資的公司的人來說,專註於高信念資產是有話要說的。例如,有一些公司我有相當多的資金。但是,為你的時間範圍和風險承受能力進行適當的多樣化非常重要。

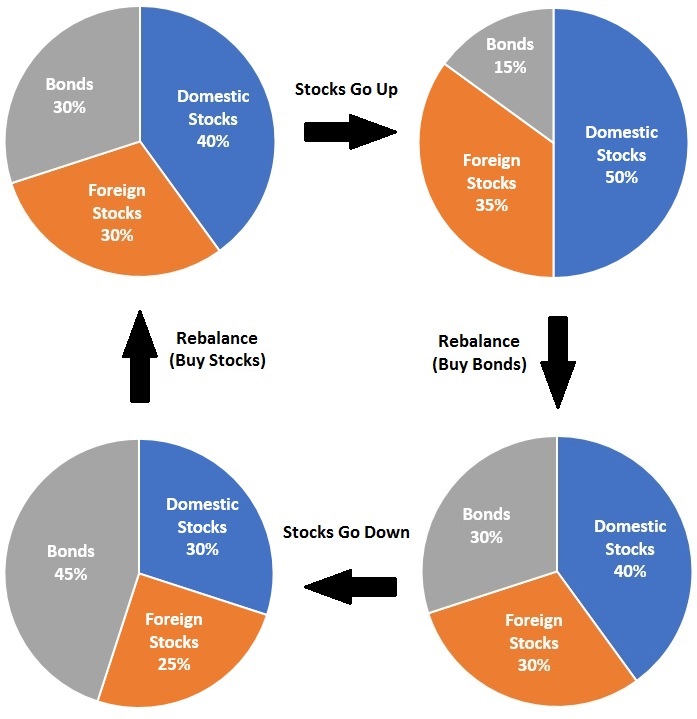

重新平衡的重要性

在股市崩盤之後,大多數投資者為自己做得更糟,因為他們在市場下跌之後賣出股票,在熊市深處,這意味著他們從未從最終的價格回升中獲益。

而不是在股票下跌後出售股票,你通常應該買入。它不需要涉及市場時機,因為它可以通過重新平衡自動完成。

例如,這是一個基本流程圖,顯示投資者如何隨著時間的推移保持資產配置的靜態,因為他們的股票,債券或其他資產類別價格上漲或下跌:

當股票上漲時,它們將成為你投資組合中更重要的一部分。你可以出售一些股票以購買債券或其他資產類別以回到你的目標分配,或者你可以專註於將新收入引導到其他資產類別。

相反,當股票下跌時,它們自然會佔你投資組合的一小部分,而債券和某些其他資產類別可能保留其價值。然後,你可以出售其中一些資產類別以購買足夠的股票以回到你的目標分配。

有很多方法可以成功投資,但購買多種低成本投資組合,接觸多種資產類別,偶爾重新平衡,是大多數投資者長期最簡單,最有效的策略之一。

保守的個人理財

有紀律的投資組合管理和適當的資產配置只是通過股市崩盤或熊市保持財富的一半。另一半更多是關於個人理財。

當你享受牛市裡,因為以前的經濟衰退它已經好幾年了,這時候你應該開始為下一次衰退做好準備。一旦經濟衰退到來,已經為時已晚。

這就是智能消費者和企業與普通消費者和企業的區別; 當別人貪婪時,他們會謹慎,當別人害怕時,他們會機會主義。

例如,工薪階層,中產階級或以上的大多數人應該節省至少20%的收入並投入大部分收入。當經濟強勁時,專註於建立財富,償還債務,並使你的財務狀況堅如磐石。

那樣,當經濟衰退來臨時,你就做好了準備。你可以度過最糟糕的時期。

對於更有進取心的投資者,一旦股市崩盤或熊市觸及,你甚至可以採取一些槓桿來購買不良資產,如出租房產或被低估的股票,如果你提前做好了準備,那時資產負債表非常強勁。一切都很貴。

要記住的主要事項是,你的基線必要支出(住房,交通,食品,醫療保健)應遠低於你的收入。如果你有一個雙收入家庭,試著保持你的住房和整體財務狀況適度,一個收入可以支持它,如果絕對必要。

對於很多這樣的故事,你會聽到人們在經濟衰退期間失去房屋和401(k)s,這通常是因為他們開始時過度利用低儲蓄。或者他們在股票價值下跌之後賣掉所有股票,因此在股票價格回升時從未恢復過。

保持聰明,保持多元化,並嘗試與大多數人在任何特定時間做的相反。

中級/高級熊市策略

大多數投資者應該堅持上述多元化,定期重新平衡的投資組合。

然而,有些人更感興趣的是親自動手投資。此外,如果你沒有提前躲避它們,有一些市場事件很難恢復。

2008年金融危機本文前面的例子表明,標準普爾500指數大約需要4。5年才能恢復到危機前的峰值。

然而,在2000年Dotcom泡沫破滅之後,標準普爾500指數恢復了大約7年,或者在通脹調整的基礎上恢復了15年。

回過頭來看,除了幾次短暫的峰值之外,標準普爾500指數在1969年的熊市之後輕鬆重新獲得之前的高位需要近11年。在通貨膨脹調整的基礎上,花了23年(一直到1990年代初期)。

最重要的是,在通貨膨脹調整的基礎上,標準普爾500指數在1929年股市崩盤後恢復並超過之前的高位,經歷了驚人的24年或27年。

如果我們向國外尋找,那麼股票市場的下跌時間就會超過這個時間。以日經225指數為代表的日本市場,即使在三十年後的1989年股市崩盤中,仍然沒有接近恢復:

圖表來源:MarketWatch

至少,這強調了國際多樣化和適當資產配置的重要性。將100%的投資組合投資到你所在國家的股票市場,可以讓你了解多年熊市的真實可能性。

更廣泛地說,它表明偶爾使用更先進的戰術可以幫助你迴避這些一代一代的崩潰。

1)使用戰術資產分配

戰術資產分配是一種投資方法,你可以在其中調整資產配置以利用異常便宜或昂貴的資產。

換句話說,你不僅要每次重新平衡相同的資產分配百分比; 你可以根據市場情況調整資產配置百分比。

如果美國股票價格異常昂貴,你可以減少你的曝光率。如果新興市場價格低廉,你會額外購買。諸如此類的事情。它有助於避免主要的股市崩盤,因為如果它們的價格過高,你將持有較少的股票。

甚至傑克博格爾本人,Vanguard的創始人,也是最早支持買入並持有指數投資的人之一,在他的個人投資組合中迴避了大部分的Dotcom泡沫,並且之前已經談到了這一點。他正確地注意到,標準普爾指數完全,可笑,高估,而債券價格合理。所以,他積極地大幅降低了他的股票敞口,特別是因為在他年事已高的時候,他想避免股市大跌。

有無數種方法可以進行戰術資產配置,有些方法比其他方式更複雜。這是兩個簡單的例子:

常春藤組合

作為一個例子,坎布里亞投資管理公司的首席財務官Meb Faber因其常春藤投資組合時序模型而聞名。

該模型投資組合投資20%的美國股票,20%的國際股票,20%的房地產投資信託基金,20%的商品和20%的美國國債。

如果這些資產中的任何一個低於其10個月移動平均線,則該模型組合出售該特定資產類別並轉為現金。當該資產類別再次高於其10個月移動平均線時,它將重新買入該資產類別。

雖然它不是一個完美的模型,但它可以避開Dotcom股市崩盤和2008年金融危機的大幅下跌,並且在數十年的時間內,它將略微跑贏標準普爾500指數而波動性較小。

我的方法

在最小化稅收和費用的基礎上,我有一個更隨意,漸進和長期的方法,並專註於基本估值。

我跟蹤資產類別之間的基本估值差異(CAPE比率,市值與GDP比率,市凈率,價格對銷售額,市盈率,股息收益率),然後我溫和超重與其他資產類別相比,似乎提供更好整體價值的領域。

這通常意味著採取逆向投資方式,併購買不受歡迎的資產類別或廉價公司。這包括美國股票,外國股票ETF,房地產投資信託基金,債券,貴金屬以及偶爾的商品。

此外,我監控商業周期,包括關注利率,債務周期和各種衰退指標。

我很少做出重大的投資組合動作,而只是根據市場情況逐步調整我的資產配置。

2)關注增長的股息和收益率

通過購買股息股票,房地產投資信託基金和其他創收投資,專註於建立被動投資收益的投資者往往會很好地度過熊市。股息收入比股票價格穩定得多。

例如,在2008年金融危機期間,標準普爾500指數從2006年底到2008年底下跌超過41%(並且在年內達到峰值到谷底的下跌超過55%),而標準普爾500指數下跌任何過去12個月期間的股息僅為21%:

標準普爾500指數甚至沒有針對股息進行優化。索引中的一些公司根本不支付股息,而其他公司則不一致地支付股息。儘管如此,標準普爾500指數的股息收入比標準普爾500股票價格更可靠。

比這更好的是,專註於股息增長股票的投資者,即具有10年以上連續年度股息增長的股票,強勁的資產負債表和合理的股息支付率,最大限度地減少或避免了整個危機期間其整體股息收入的任何中斷。

具體而言,投資者應該尋找在之前經濟衰退期間繼續增加股息的公司。專註於投資具有良好股息收益率和較低股息支付率的公司也有助於避免在泡沫期間大幅高估的股票。

此外,在長期橫向熊市期間,即使股票價格保持相對持平,擁有可觀的收益率也可讓你的投資組合獲得可觀的回報。

3)出售收入選擇權

雖然在股市崩盤期間這不會有所幫助,但這是一種受益於波動和長期熊市的策略。

你可以出售現金擔保看跌期權或有蓋看漲期權,即使在持平或略微看跌的市場中也能產生可觀的投資收益。

在上述日經225圖表的環境中,對於買入並持有的股票投資者而言,這已經是一個長達數十年的糟糕時期,但是從高收益股票或期權策略中獲得收入的人們已經做得更好。

4)購買對沖產品(對沖)

這就像購買保險。你定期支付一些錢,但如果發生不好的事情,你會得到很大的回報。

當你擁有看跌期權時,你有權在商定的到期日之前以商定的價格出售股票或ETF。

例如,目前標準普爾500指數ETF(股票代碼:SPY)約為290美元。你可以以每股約4美元的價格購買看跌期權,這樣你可以在未來三個月內隨時以280美元的價格出售SPY。

如果SPY ETF從現在開始兩個月後從290美元到217美元下跌25%,那麼你將能夠以280美元的價格出售SPY,這遠高於217美元。事實上,你可以把這個選項出售給其他人,價值73美元/股(280美元 – 217美元)。

在這種情況下,幾個月後,4美元/股的看跌期權價值為73美元/股。這是保護投資組合免受嚴重崩潰的良好對沖。

即使SPY只有10%的股票市場修正從290美元到261美元,看跌期權也會從4美元/股上漲到19美元/股。

然而,實踐中的問題是大多數認沽期權將失效,因為股市崩盤很少見。你將支付4美元/股的看跌期權,SPY將上漲或保持不變,並且在3個月內你的看跌期權將到期。然後你將支付另外4美元/股左右,SPY將繼續上漲或保持平穩,該選項也將過期。

你將繼續在過期看跌期權上浪費金錢(比如花費保險費),並且會在牛市期間拖累你的回報。然後在熊市期間,當你最近的一輪看跌期權最終變得有價值時,你可能得到一個不錯的回報,但它可能無法彌補你已經支付的所有過期賣出期權,這取決於你已經多久了正在做。

坦率地說,大多數人都不應該為此煩惱,因為他們會因為過期看跌期權而失去更多的錢,而不是他們最終獲利的看跌期權。

如果你對它感到困擾,那麼在開始購買看跌期權之前,你需要看到某些事情是很有意義的:

- 股市波動性較低的時期(因此期權保費較低)

- 當你在商業周期遲到時,股票價格昂貴

另一種方法是你可以購買反向ETF,如ProShares Short S&P 500 ETF(股票代碼:SH)。當標準普爾500指數下跌時,這將上升,而當標準普爾500指數上漲時,指標將下跌。

同樣,這種類型的ETF往往會隨著時間的推移而失去價值,因為股票市場上漲的幅度要大於下跌幅度。但對於那些發現泡沫的富有進取心的投資者而言,像ETF那樣在適當的時候作為對沖的小頭寸可能是有利可圖的。

基本上,你需要逆勢而已,隨著時間的推移有利可圖。

當波動性很低時,股票會繼續上漲,你會看到泡沫破滅,你就像是,「不,我會為下一次股市崩盤購買一些便宜的保險。」

我目前沒有使用這種方法,但在某些市場條件下可能會使用小型套期保值。

最後的想法

總之,在股市崩盤或長期熊市中,有簡單而複雜的方法來保護你的資本。

大多數結果來自於正確的幾件事:

– 保持高儲蓄率,在繁榮時期生活在你的手段之下。永遠做好準備。

– 在多個資產類別和地理區域中分散你的投資組合。這通常會提高風險調整後的回報。

– 定期重新平衡你的投資組合,不要追隨牛群。在經歷長期牛市之後,不要在崩盤後恐慌性拋售股票,或者興奮購買股票。

– 偶爾採取積極的戰術行動來避開異常大的氣泡。例如,這可能意味著在極度高估的罕見時期削減股權分配。

然後有一些具體的方法,如使用對沖策略,專註於股息股票,或採用時間模型來嘗試優化回報或降低波動性。對大多數投資者而言,關注股息增長股票是有利的,而其他一些策略則更為先進。

但是,要始終注意這些方法如何影響費用和稅收,並考慮它們可能存在的缺點。

請記住,大多數專業的積極管理者都不足以支付指數基金的費用。交易太頻繁,或者對你的投資組合過於活躍,更有可能減少回報而不是提高回報。

總的來說,平衡是關鍵。不要成為永久熊,但要注意商業周期和可能損害你財富的事情。