AI 智能摘要

截至周四(10月11日)收盤,道瓊斯工業平均指數道瓊斯工業平均 指數上漲2.17% ,已從10月3日創下歷史新高,標準普爾500指數SPX + 2.15%下跌6.6 % 股價下跌6.9%,納斯達克綜合指數 COMP,+ 2.89% 從8月31日的峰值下跌9.6%,接近10%的跌幅,專家通常認為是修正。(股票周五收復,但交易周一漲跌互現。)

那麼我擔心什麼?如果這次拋售變成10%的下跌,這將是八個月內的第二次這樣的修正,我擔心這將近十年的牛市確實陷入困境。這就是為什麼我已經回顧了之前修正的歷史,看看他們展示了什麼。

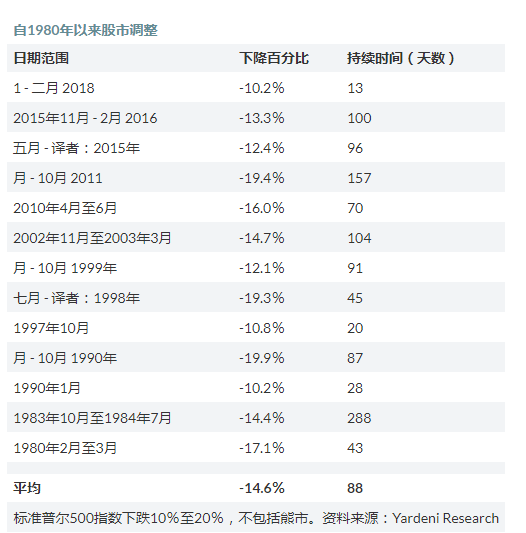

下表顯示,自1980年以來,不包括熊市,已經進行了13次修正。平均修正損失為14.6%,平均持續時間為80天。(我包括1990年的19.9%下降,有些人將其歸類為熊市。)

CFRA Research的Sam Stovall報告稱,自第二次世界大戰以來,已有56次「回調」(下降5%至9.9%),22次修正(10%至19.9%的拋售)和12個熊市。他指出,平均而言,每年發生一次回調,每2。8年修正一次,並且幾乎每五年就會出現一次市場。(他們發現,股票在回調後的兩個月內以及經過修正後的四個月內收回所有損失,平均而言。)

這就是事情變得冒險的地方。僅僅一年 – – 1990年 – 市場就有兩次10%以上的修正,回想起這標誌著20世紀90年代大牛市的開始。(1997年下降了9.6%,下降了10.8%,而除了19.4%的修正外,2011年的回調率為9.8%。)

但我們正處於相反的情況:標準普爾500指數已進入牛市9年半,這使其成為歷史上最長的一些指標。它比2009年3月的低點上漲了336%,成為20世紀90年代和20世紀20年代超級多頭之後的第三大低點。它還能持續多久,能走多遠?

我相信美國經濟將保持強勢,但利率上升和強勢美元正在導致新興市場的蔓延蔓延。隨著收益季節的開始,我們應該看到標準普爾500指數公司連續第三個季度實現20%的同比盈利增長。雖然特朗普總統可能稱美聯儲為「瘋狂」或「瘋子」,但他所任命的董事長傑伊鮑威爾只是謙虛地加快了他的前任珍妮特耶倫在她所設立的聯邦基金利率逐步上調的步伐。任期限制的。

但是,經濟強勁的10年期國債收益率上升已經在削減住房銷售。如果10年期美國國債收益率處於3%或4%的低位(目前收益率為3.16%),那麼這可能不會完全扼殺牛市,但它們會開始提供具有競爭力的股票回報。

與此同時,芝加哥期權交易所波動率指數 VIX -17.28% (稱為VIX)已突破 20,創下自4月以來的最高點。VIX是一個相當粗略,有缺陷的指標,但它反映了投資者對市場風險上升的擔憂。

我仍然傾向於相信這是另一次回調或修正。但在某種程度上,經濟衰退或金融恐慌都會帶來全面的熊市。事先很難預測,因此我建議退休後10年內的大多數人留在股票中以從未來的預付中獲利,同時在集會期間獲得一些利潤以將你的股票頭寸減少到不超過你持有的總股本的50% 。