AI 智能摘要

波动率是对给定证券或市场指数回报分散的统计量度。在大多数情况下,波动性越高,证券的风险就越大。波动性通常根据同一证券或市场指数的回报之间 的标准差或方差来衡量。

在证券市场中,波动通常与任一方向的大幅波动有关。例如,当股票市场在一段持续时间内上涨和下跌超过百分之一时,它被称为“波动”市场。资产的波动性是期权合约定价的关键因素。

关键要点

- 波动率代表资产价格围绕平均价格波动的幅度——它是衡量其收益分散的统计指标。

- 有几种衡量波动率的方法,包括贝塔系数、期权定价模型和收益的标准差。

- 波动性资产通常被认为比波动性较小的资产风险更大,因为预计价格难以预测。

- 波动率是计算期权价格的重要变量。

了解波动性

波动性通常是指与证券价值变化幅度相关的不确定性或风险的数量。更高的波动性意味着证券的价值可能会分散在更大的价值范围内。这意味着证券的价格可以在短时间内在任一方向发生巨大变化。较低的波动性意味着证券的价值不会大幅波动,并且往往更加稳定。

衡量资产变化的一种方法是量化资产的每日回报(每日变动百分比)。历史波动率基于历史价格,代表资产回报的可变性程度。这个数字没有单位,以百分比表示。

虽然方差通常反映了收益在资产均值周围的分散,但波动率是对特定时间段内的方差的度量。因此,我们可以报告每日波动率、每周、每月或年化波动率。因此,将波动率视为年化标准差是有用的。

如何计算波动率

波动率通常使用方差和标准差来计算(标准差是方差的平方根)。由于波动率描述了特定时间段内的变化,您只需将标准差乘以相关期间数的平方根:

体积 = σ√T

在哪里:

- v = 一段时间内的波动率

- σ =回报的标准差

- T = 时间范围内的周期数

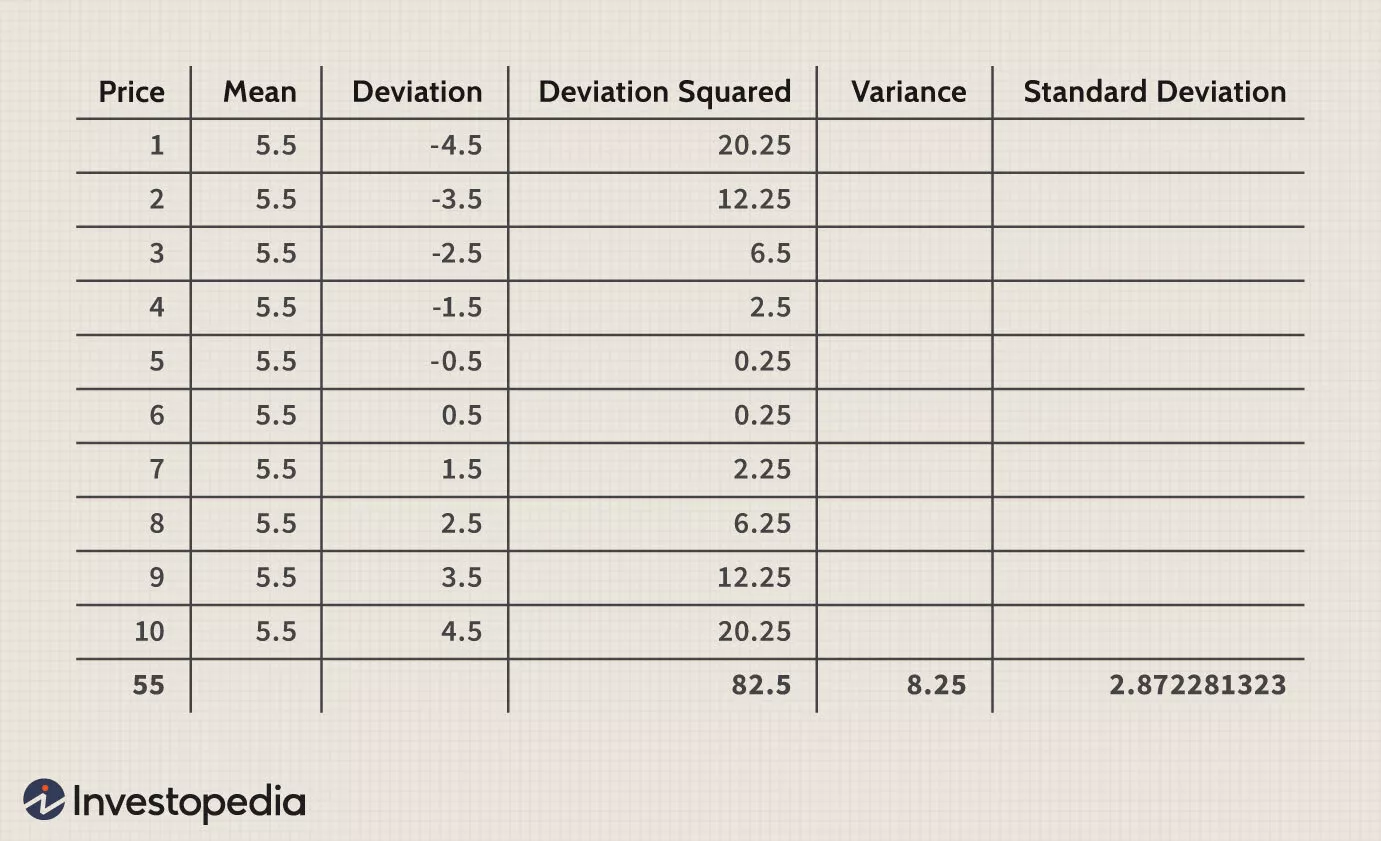

为简单起见,假设我们每月的股票收盘价为 1 美元到 10 美元。例如,第一个月是 1 美元,第二个月是 2 美元,依此类推。要计算方差,请遵循以下五个步骤。

- 求数据集的均值。这意味着将每个值相加,然后将其除以值的数量。如果我们加 1 美元,再加 2 美元,再加 3 美元,一直到 10 美元,我们得到 55 美元。这是除以 10,因为我们的数据集中有 10 个数字。这提供了 5.50 美元的平均价格。

- 计算每个数据值与平均值之间的差异。这通常被称为偏差。例如,我们取 $10 – $5.50 = $4.50,然后 $9 – $5.50 = $3.50。这一直持续到第一个数据值 $1。允许使用负数。由于我们需要每个值,因此这些计算经常在电子表格中完成。

- 平方偏差。这将消除负值。

- 将平方偏差加在一起。在我们的示例中,这等于 82.5。

- 将平方偏差的总和 (82.5) 除以数据值的数量。

在这种情况下,产生的差异为 8.25 美元。取平方根以获得标准偏差。这相当于 2.87 美元。这是一种风险度量,显示了价值如何围绕平均价格分布。它让交易者了解价格可能偏离平均水平多远。

Investopedia / Sabrina Jiang

如果价格是从正态分布中随机抽取的,那么大约 68% 的所有数据值将落在一个标准差内。95% 的数据值将落在两个标准偏差内(在我们的示例中为 2 x 2.87),所有值的 99.7% 将落在三个标准偏差内(3 x 2.87)。在这种情况下,$1 到 $10 的值不是随机分布在钟形曲线上的;相当。它们是均匀分布的。因此,预期的 68%–95%º–99.7% 百分比不成立。尽管有此限制,交易者仍经常使用标准差,因为价格回报数据集通常比给定示例更类似于正态(钟形曲线)分布。

股票价格的波动被认为是均值回归的,这意味着高波动时期通常会缓和,而低波动时期会回升,围绕某个长期均值波动。

波动类型

隐含波动率

隐含波动率(IV),也称为预测波动率,是期权交易者最重要的指标之一。顾名思义,它使他们能够确定市场未来的波动性。这个概念也为交易者提供了一种计算概率的方法。需要注意的重要一点是,它不应被视为科学,因此它不能预测市场未来的走势。

与历史波动率不同,隐含波动率来自期权本身的价格,代表对未来的波动率预期。因为它是隐含的,交易者不能使用过去的表现作为未来表现的指标。相反,他们必须估计期权在市场上的潜力。

隐含波动率是期权交易的一个关键特征。

历史波动率

也称为统计波动率,历史波动率(HV) 通过测量预定时间段内的价格变化来衡量标的证券的波动。与隐含波动率相比,它是不太流行的指标,因为它不是前瞻性的。

当历史波动率上升时,证券价格的波动也会超过正常水平。在这个时候,人们期望某事将会或已经改变。另一方面,如果历史波动率正在下降,则意味着任何不确定性都已消除,因此事情会恢复原状。

此计算可能基于 盘中 变化,但通常基于从一个收盘价到下一个收盘价的变化来衡量走势。根据期权交易的预期持续时间,历史波动率可以从 10 到 180 个交易日的任何增量来衡量。

波动率和期权定价

波动率是期权定价模型中的一个关键变量,用于估计从现在到期权到期之间标的资产 回报的波动程度。波动率,以期权定价公式中的百分比系数表示,来自日常交易活动。如何测量波动性将影响所用系数的值。

波动性也用于使用Black-Scholes或二叉树模型等模型对期权合约进行定价。波动性越大的标的资产将转化为更高的期权溢价,因为波动性越大,期权在到期时最终变为价内的可能性就越大。期权交易者试图预测资产的未来波动率,因此市场上的期权价格反映了其隐含波动率。

波动性越大,期权合约的市场价格就越高。

波动率的其他衡量标准

贝塔

衡量特定股票对市场的相对波动性的一种衡量标准是其贝塔系数 (β)。贝塔近似于证券回报相对于相关基准(通常使用标准普尔 500 指数)回报的整体波动性。例如,在历史上,基于价格水平的基准,贝塔值为1.1 的股票每移动 100% 就会移动 110% 。

相反,从历史上看,标的指数每波动 100%,贝塔系数为 0.9 的股票就会波动 90%。

波动率指数

市场波动性也可以通过VIX或波动率指数来观察,这是一种衡量广泛市场波动性的数字指标。VIX 由芝加哥期权交易所创建,作为衡量美国股市 30 天预期波动率的指标,该波动率源自标准普尔 500 看涨期权和看跌期权的实时报价。1它有效地衡量了投资者和交易者对市场或个别证券方向的未来押注。VIX 指数高意味着市场存在风险。

交易者还可以使用各种期权和交易所交易产品来交易 VIX,或者他们可以使用 VIX 值来为某些衍生产品定价。

波动率示例

假设投资者正在建立一个退休投资组合。由于她将在未来几年内退休,因此她正在寻找低波动性和稳定回报的股票。她考虑了两家公司:

- ABC Corp. 的贝塔系数为 0.78,使其波动性略低于标准普尔 500 指数。2

- XYZ, Inc. 的贝塔系数为 1.45,使其波动性明显高于标准普尔 500 指数。3

更保守的投资者可能会选择 ACorporation 作为他们的投资组合,因为它的波动性更小,短期价值更可预测

管理波动性的技巧

投资者可能会发现高波动时期令人痛苦,因为价格可能会剧烈波动或突然下跌。最好建议长期投资者忽略短期波动并坚持到底。这是因为从长远来看,股市往往会上涨。同时,恐惧和贪婪等情绪会在波动性市场中被放大,可能会破坏您的长期策略。一些投资者还可以利用波动作为机会,在价格相对便宜时逢低买入,从而增加他们的投资组合。

您还可以使用对冲策略来应对波动,例如购买保护性看跌期权以限制下行损失,而无需出售任何股票。但请注意,当波动性较高时,看跌期权也会变得更加昂贵。

数学上什么是波动率?

波动率是数据在一段时间内围绕其平均值分散的统计量度。它的计算方法是标准差乘以时间段数 T 的平方根。在金融领域,它代表了市场价格的这种分散,按年计算。

波动性与风险相同吗?

波动率通常用于描述风险,但情况总是如此。风险涉及遭受损失的机会,而波动性描述了价格波动的幅度和速度。如果这些增加的价格变动也增加了损失的机会,那么风险也会增加。

波动性是好事吗?

波动性是好事还是坏事,取决于您是哪种交易者以及您的风险偏好。对于长期投资者来说,波动性可能会带来麻烦,但对于日内交易者和期权交易者来说,波动性往往等于交易机会。

高波动性意味着什么?

如果波动性很高,则意味着价格正在快速而急剧地移动(上涨和下跌)。

什么是波动率指数?

VIX 是 CBOE 波动率指数,衡量大盘的短期波动率,以 30 天标准普尔 500 指数期权合约的隐含波动率衡量。VIX指数一般在股票下跌时上涨,在股票上涨时下跌。VIX 也被称为“恐惧指数”,因此可以作为衡量市场情绪的指标,数值越高表明波动性越大,投资者的恐惧越大。