AI 智能摘要

私募股權投資又稱私募股權投資基金,其概念可以從私募、股權投資和基金這三個方面來解讀。

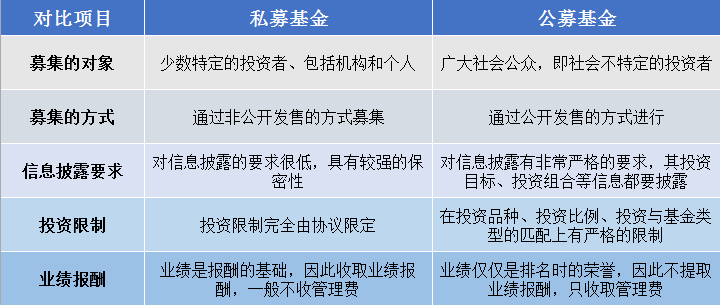

「私募」二字是相對於公募而言的,私募基金和公募基金在基本制度上有五點不同之處。

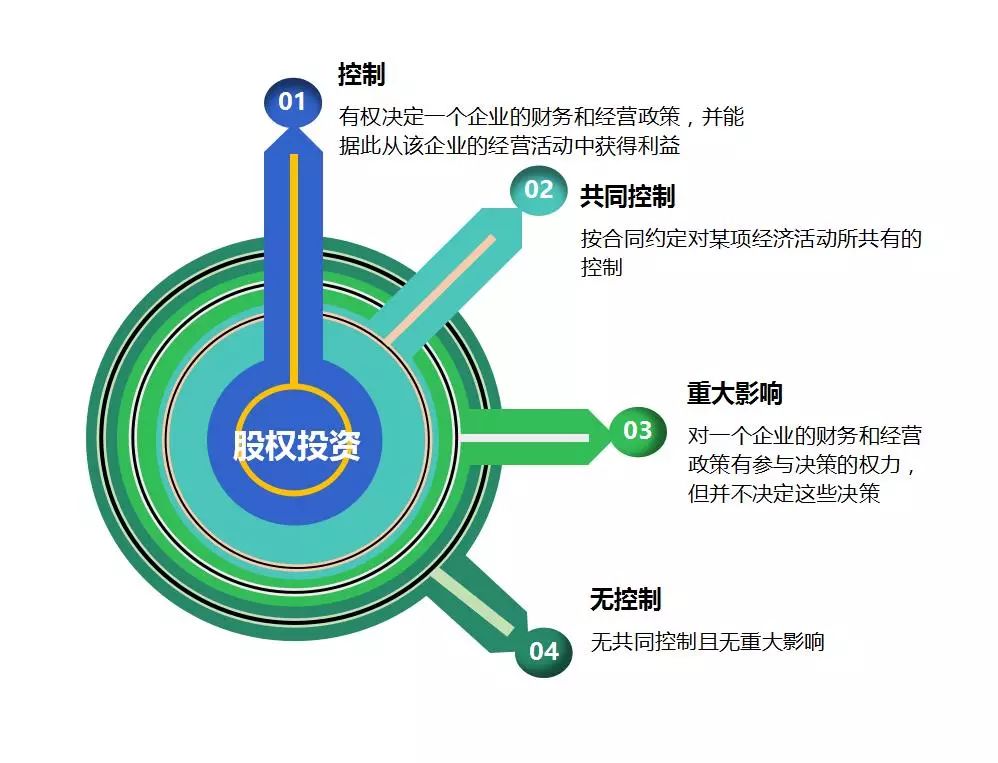

股權投資是指企業或個人購買其他準備上市、未上市公司的股票或以貨幣資金、無形資產和其他實物資產直接投資於其他公司,最終目的是為了獲得經濟利益的行為。這種經濟利益可以通過分得利潤或股利獲取,也可以通過其他方式取得。

股權投資通常是為長期(至少在一年以上)持有一個公司的股票或長期投資一個公司,以期達到控制被投資單位,或對被投資單位施加重大影響,或為了與被投資單位建立密切關係,以達到分散經營風險的目的。

例如,被投資單位生產的產品為投資企業生產所需的原材料,在市場上這種原材料的價格波動較大,且不能保證供應。在這種情況下,投資企業通過所持股份,達到控制投資單位或對被投資單位施加重大影響,使其生產所需的原材料能夠直接從被投資單位取得,而且價格比較穩定,保證其生產經營的順利進行。

但是,如果被投資單位經營狀況不佳,那麼在進行破產清算時,投資企業作為股東也需要承擔相應的投資損失。

股權投資通常具有投資大、投資期限長、風險大以及能為企業帶來較大的利益等特點。

股權投資的利潤空間相當廣闊:一是企業的分紅;二是一旦企業上市則會有更為豐厚的回報,同時還可以享受企業的配股、送股等一系列優惠措施。

股權投資分為以下四種類型。

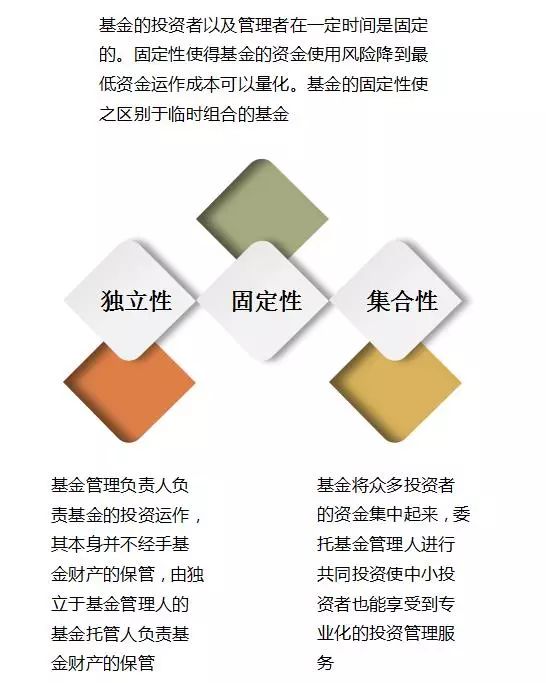

基金是一種由專家管理的集合投資制度,其實質是彙集資金交由專家管理運作,並為投資者賺取投資收益。基金有以下三個特徵。

廣義的私募股權投資涵蓋了企業首次公開發行股票(IPO)前各階段的權益投資,即對處於種子期、初創期、發展期、擴展期、成熟期和Pre-IPO各個時期企業所進行的投資,相關資本按照投資階段可劃分為創業投資、發展資本、併購基金、夾層資本、重振資本、Pre-IPO資本,以及其他如上市後私募投資(PIPE)、不良債權和不動產投資等。

狹義的私募股權投資主要指對已經形成一定規模併產生穩定現金流的成熟企業的私募股權投資部分,主要是指創業投資後期的私募股權投資部分,而這其中併購基金和夾層資本在資金規模上占最大部分。

根據被投資企業發展階段劃分,私募股權投資主要可分為創業風險投資(Venture Capital)、成長資本(Development Capital)、併購資本(Buyout Capital)、夾層投資(Mezzanine Capital)、Pre-IPO投資(Pre-IPO Capital)以及上市後私募投資(Private Investment in Public Equity,PIPE)。

(一)創業風險投資

創業風險投資主要投資技術創新項目和科技型初創企業,從最初的一個想法到形成概念體系,再到產品的成型,最後將產品推向市場。通過對初創時期提供資金支持和諮詢服務,使企業從研發階段充分發展並得以壯大。

由於創業企業的發展存在著財務、市場、營運以及技術等諸多方面的不確定性,因而具有很大的風險,這種投資能夠持續的理由是投資利潤豐厚,能夠彌補其他項目的損失。

(二)成長資本

成長期投資針對的是已經過了初創期而發展至成長期的企業,其經營項目已經從研發階段過渡到市場推廣階段併產生一定的收益。

成長期企業的商業模式已經得到證實而且仍然具有良好的成長潛力,通常可用2~3年的投資期尋求4~6倍的回報,一般前期投資已經具有一定規模的營業收入和正現金流。成長資本投資規模通常為500萬~2,000萬美元,並具有可控的風險和可觀的回報。

成長資本是中國私募股權投資中比例最大的部分,從2008年的數據看,成長資本佔到了60%以上。

(三)併購資本

併購資本主要專註於併購目標企業,通過收購目標企業股權,獲得對目標企業的控制權,然後對其進行一定的重組改造提升企業價值,必要時可能更換企業管理層,成功之後持有一定時期後再出售。

併購資本相當大比例投資於相對成熟的企業,這類投資包括幫助新股東融資以收購某企業、幫助企業融資以擴大規模或者是幫助企業進行資本重組以改善其營運的靈活性。併購資本涉及的資金規模較大,通常達10億美元左右,甚至更多。

(四)夾層投資

夾層投資的目標主要是已經完成初步股權融資的企業。它是一種兼有債權投資和股權投資雙重性質的投資方式,其實質是一種附有權益認購權的無擔保長期債權。這種債權總是伴隨相應的認股權證,投資人可依據事先約定的期限或觸發條件,以事先約定的價格購買被投資公司的股權,或者將債權轉換成股權。

夾層投資的風險和收益低於股權投資,高於優先債權。在公司的財務報表上,夾層投資也處於底層的股權資本和上層的優先債(高級債)之間,因而稱為「夾層」。

與風險投資不同的是,夾層投資很少尋求控股,一般也不願長期持有股權,更傾向於迅速地退出。當企業在兩輪融資之間,或者在希望上市之前的最後衝刺階段,資金處於青黃不接的時刻,夾層投資者往往就會從天而降,帶給企業最需要的現金,然後在企業進入新的發展期後全身而退。這也是它被稱為「夾層」投資的另一個原因。

夾層投資的操作模式風險相對較小,因此尋求的回報率也低一些,一般在18%~28%。

(五)Pre-IPO投資

Pre-IPO投資主要投資於企業上市前階段,或者預期近期上市的、企業規模與盈利已達到可上市水平的企業,其退出方式一般為上市後從公開資本市場上出售股票。

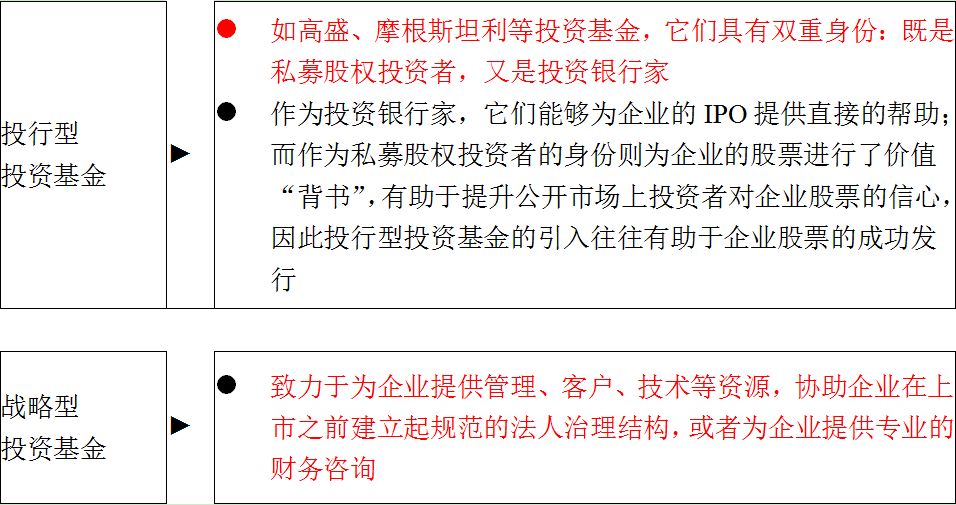

一般而言,Pre-IPO投資者主要有投行型投資基金和戰略型投資基金兩類。

Pre-IPO投資具有風險小、回收快的優點,並且在企業股票受到投資者追崇的情況下,可以獲得較高的投資回報。

(六)PIPE投資

PIPE是Private Investment in Public Equity的縮寫,它是指投資於已上市公司股份的私募股權投資,以市場價格的一定折價率購買上市公司股份以擴大公司資本的一種投資方式。

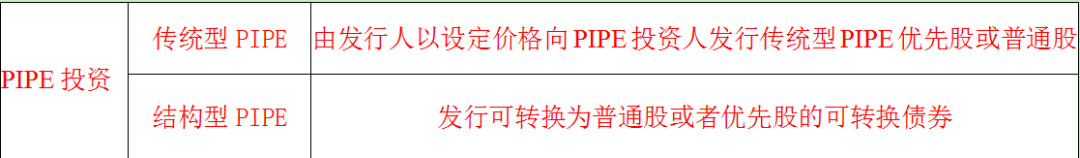

PIPE投資分為傳統型和結構型兩種形式。

相對於二次發行等傳統的融資手段,PIPE融資成本和融資效率相對較高,監管機構的審查較少,而且不需要昂貴的路演成本,這使得獲得資本的成本和時間都大大降低。PIPE比較適合一些不希望應付傳統股權融資複雜程序的快速成長為中型企業的上市公司。

例如:私募股權投資基金投資四年獲得了四倍收益,10元入股,40元退出,那麼收益來自兩個方面:

「1」→「2」:入股時每股收益1元,退出時業績翻倍,每股收益變為2元;

「10」→「20」:上市前按照10倍市盈率入股,上市後按照20倍市盈率退出。

也就是說,每股1塊錢投進去,經過兩三年,退出時每股收益變成2塊錢;10倍市盈率投進去,二級市場上市後估值變成20倍市盈率。

如果是10塊錢投資成本,變成2塊錢每股收益×20倍市盈率,最終變成40塊錢,其中10塊錢是公司的成長溢價,另外20塊錢來自估值溢價,這就是PE的賺錢邏輯。

先說一下最核心的成長性溢價,這是PE收益的基石,這既包括行業的成長性,也包括企業超越行業表現的成長性,最終體現為企業EPS的增長。大家思考一下,想要一變成二,一塊錢的凈利潤變成兩塊錢,怎麼變呢?

這就要求你投資的企業一定要成長的,如果一塊錢它不能變成兩塊錢,而將來卻變成五毛錢,那麼這個企業是不能投的。所以這就要求你投資一定要投好的行業,好的企業,他的利潤是增長的,給他的錢是要能產生價值的。

第二個是流動性溢價,這個企業他未來一定要願意走向更開放的資本市場,就是要求他的股票流動性更好。因為一個資產他的流動性是有溢價的,也就是說資產的流動性越好,就越值錢,價格也就越高。

舉個例子,好比是同一個蘋果在不同的市場交易,一個是城裡超市裡的蘋果,另一個則是農村農貿市場里的蘋果,你說城裡蘋果的價格能賣得和農村一樣嗎?

肯定是不一樣的,因為在不同的市場上市,參與者不同,交易成本不一樣,但它們之間出現差價的最根本原因還是市場活躍性不同。農村的蘋果賣得便宜,但是品種少,人氣低;超市的蘋果雖然賣得貴,但是品種多,人氣旺,皇帝的女兒不愁嫁。

所以我投一個公司的股權,投完之後,他願意逐步地走向資本市場,不管是科創板、新三板、創業板、中小板還是主板市場,那麼這個股票的流動性會越來越好,而產生流動性溢價,就是我們所說的估值會提高。

在一級市場我們給企業的估值平均在十倍左右,到了二級市場現在平均是二十倍,中小板大概是三四十倍,而創業板是六十倍。

就是由於這個估值的溢價,所以三四年之後,一塊錢的凈利潤變成的兩塊錢,那麼一旦上市,你的整個股價就會變成四十塊,八十塊,甚至一百塊,也就是說十塊錢變成了四十、六十、八十,賺了四倍、六倍、八倍,而這就是股權投資行業最核心的一個投資邏輯。

所以在這個行業投資一定要這兩者兼備。最後要再次強調這兩點,第一,企業所處行業的成長性要好,這個行業可能每一年只要它平均增長15%,20%就非常好了。

第二,公司願意走向資本市場以及必須滿足一些條件:這個行業是國家政策鼓勵的;公司沒有硬傷,沒有偷稅漏稅,沒有不幹凈的地方;創始人心胸要寬廣,願意跟大家去分享,不是為了賺點小錢,而是用心讓自己的企業基業長青的。

私募股權投資的收益來自兩個方面:企業成長性溢價、二級市場溢價,也就是流動性溢價。

在中國沒有任何一個傳統行業能一年賺30%、40%的,而股權投資可以做到。