AI 智能摘要

長期持有並進行價值投資一隻以來是很多人投資股票的核心價值觀,那麼為什麼投資界普遍同意長期股票將會大幅上漲。為什麼股票會隨著時間的推移而上升?為什麼我們可以期望它們隨著時間的推移繼續增加價值?

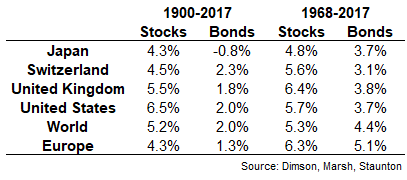

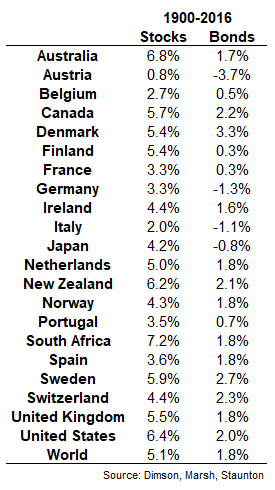

但也有反對的意見,部分投資者並同意股票長期上漲的說法,因為自金融危機以來,許多投資者已經普遍存在消極情緒。但是,在2018年瑞士信貸全球投資回報年鑒中,Elroy Dimson,Paul Marsh和Mike Staunton在全球範圍內提供了長期的股票記錄:

這些回報是實際的或凈通脹。他們今年沒有將其他國家的情況分解,但他們在去年的版本中做到了:

不同國家的實際回報基於多種因素 – 戰爭,政治結構,經濟多樣性,腐敗等等 – 但這裡的首要主題是股票對債券的表現溢價。這些類型的 很 長遠的數字可能是投資者持有指定的高預期回報的股票時到的。

雖然這些回報顯示了為什麼投資者會認為股票將提供主要資產類別(股票,債券和現金)的最高預期回報,但這並沒有說明 為什麼 股票應該隨著時間的推移提供風險溢價。

在我看來,有兩種解釋為什麼股票應該提供更高的預期回報 – 一種是結構性的,一種是基於風險的。

結構性思想是股票在公司中提供一種所有權。它們代表著盈利能力,紅利,技術進步,創新以及人類改進的動力。在很多方面,像股票市場這樣的東西甚至存在於這種能力中是一種瘋狂,允許任何擁有經紀賬戶的人有機會購買全球經濟中的所有權股份。

另一件事是,在資本結構方面,股票是圖騰柱上的低人。股票或多或少是對未來收入極不為人知的承諾。另一方面,債券只是一筆貸款。這意味著他們作為證券的上行空間僅限於到期時的利息支付和本金償還。由於各種原因,股票和債券都可能變為零,但股票的上限遠高於債券。

在嘗試理解資產類別時,這種結構上的區別非常重要,但風險溢價中的「風險」是真正的關鍵。

在投資方面,風險和回報緊隨其後。風險並不能保證您會看到您的資本獲得可觀的回報,但這是您必須以某種形式承擔風險才能獲得回報的先決條件。

對於股票而言,最大的風險是他們可能會下跌……很多。

在大蕭條時期,股票價值損失了大約85%。在1973-74熊市期間,由於通貨膨脹導致股市投資者損失了超過一半的資金。1987年黑色星期一的崩盤導致股票在一天內跌幅超過20%,在不到一周的時間內跌幅超過30%。在日本,股票市場自1989年以來一直沒有出現。最近,投資者非常清楚自世紀之交以來兩次股票被削減了一半。 債券在過去幾十年間表現優於股票。

這些事件中的每一個都可能導致全球數百萬投資者完全避開股票。他們根本無法承受風險。

從長遠來看,無法保證股票漲幅很大,因為每個人都對長期對他們意味著什麼有不同的定義。有時股票將為投資者提供驚人的價值和股票預期回報率低得多的時間。

世界股票市場的長期記錄並不完美,但它非常引人注目。然而,沒有人承諾長期平均回報,因為我們不知道未來會怎樣。在許多方面,投資股票市場是一種基於信仰的行為; 對人類聰明才智的信念; 對資本主義制度的信仰; 並且相信其他人想要改善他們的生活。

在投資股票市場時,並非所有人都對系統有足夠的信心來承擔風險。但對於那些確實採取信念並理解股票固有風險的人,我相信他們會繼續為投資者提供更高的預期回報。

但它需要耐心,紀律和腸道堅韌的組合,讓自己有機會獲得它們。