AI 智能摘要

投資者通常需要考慮很多。但很少有投資決策比資產配置更重要。對於千禧一代而言,多元化的投資組合與退休人員一樣重要。理想情況下,你希望創建一個多元化的投資組合,這樣你就不會將所有資金都存放在一種資產中。這是因為當一項投資表現不佳時,它不一定會影響其他投資。因此,如果你的投資分布在各種資產類型中,那麼你可以降低整體投資組合的風險。例如,與僅持有一兩隻股票相比,持有一籃子股票將減少波動性和風險。此外,持有一籃子不同類型的投資可能會比僅投資一種資產類型創造更穩定的回報。

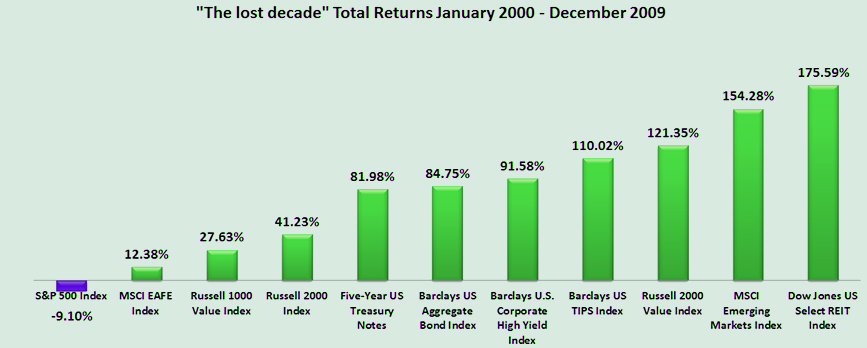

2000年至2009年的時間跨度有時被稱為「失去的十年」,因為在此期間標準普爾500指數回報負9.1%,因此僅在股票市場投資的投資者很可能沒有賺到任何資金。然而,擁有其他資產類別和世界不同地區的多元化投資組合很可能會增值。

常見的5個多元化錯誤

一種普遍的看法是,年輕人應該在股票(股票)上投入更多,而老年人應該購買更多債券。有些人喜歡使用「100減去你的年齡」規則來確定資產配置。從數字100開始並減去你的年齡。由此產生的數字是你應該分配給股票的百分比,其餘應該投資於債券。例如,一個40歲的指數投資者可以按照下面列出的比例持有以下兩個低成本基金。

60%:Vanguard全球股票指數基金投資者股票(VTWSX)

40%:先鋒全債券市場ETF(BND)

這種決定一個人資產配置的簡單方法應該為投資者創造長期增長,同時提供固定收益穩定性。雖然這對初學者來說並不是一個糟糕的起點,但在創建真正多元化的投資組合時還有更多因素需要考慮。以下是許多投資者在多元化方面所犯的一些常見錯誤以及如何避免這些錯誤。

1.過於多元化或不夠多元化。

沒有足夠的公司可能會損害投資者的股票投資組合。如果不成比例的股票在同一部門或行業內,則尤其如此。例如,幾乎所有的能源股都在2014年潛水,當時石油價格從每桶100美元暴跌至大約55美元/桶。過度集中在股票市場的一個區域會增加一個人的投資組合風險。共同基金和ETF可以用來避免這個問題,因為這些類型的基金持有許多不同的個股。但對於那些喜歡選擇個股的投資者而言,擁有多元化股票投資組合的最佳數量是各個行業的20個或更多。對於那些沒有時間研究個別公司,服務如Betterment的人以低於傳統財務顧問的典型成本為客戶提供投資建議和多元化,全自動化的投資管理。

與此同時,它也可能過度多元化。這通常發生在有人在不同賬戶中投資相同或非常相似的股票時。購買類似的共同基金或ETF也沒有意義。因此,如果有兩個類似的股票或基金,投資者應該選擇一個投資。否則會造成效率低下和稅收複雜化。管理行業多元化的適當方法可能是使用像Motif這樣的公司,投資者可以以核心為重點建立自己的ETF投資組合。某些類型的投資比其他類型的投資更有利,因此小心哪些投資工具購買股票也很重要。

2.未能超越傳統投資

股票和債券是金融市場中最常見的資產類型。但是,還有許多其他不相關的資產類別也值得考慮。這裡有些例子。

- 房地產或房地產投資信託基金

- 農田

- 藝術品,珠寶和其他收藏品

- 貴金屬,如金和銀

- 優先股

- 抵押貸款或其他財產貸款

- 高收益債券

- 期權ETF

- 私營企業

隨著時間的推移,其中一些替代資產類別的表現優於股票市場。例如,據CNBC報道,1995年至2014年間,美國的農田投資平均每年回報率為12.7%。由於它是一種產生收入的硬資產,一些投資者將農田稱為「帶有優惠券的黃金」。忽視另類投資空間可能意味著錯過了一些相當可觀的回報。

3.不關注宏觀經濟條件。

美國政府10年期債券今天每年支付2.47%的利息。但十年前,他們支付的費用大約為5.00%,是兩倍。這意味著,為了在今天的固定收益投資組合中獲得足夠的回報,我們必須混合風險較高的投資,如非投資級債券和其他高風險貸款。然而,在某些時候,風險將不值得預期的回報。因此,在低利率環境下,謹慎降低我們的債券風險並增加我們的股票持有量。

但三十年前,由於經濟更加強勁,利率更高,這些10年期政府發行的債券每年支付15%的利息。在這種情況下,我們希望債券增持,因為15%的年度回報幾乎沒有風險,因為美國聯邦政府是世界上最安全的債務發行人之一。

4.未能在地理上實現多樣化

經常被忽視的多樣化的一個重要方面是投資所在的國家。資產配置當然非常重要。但同樣重要的是資產位置。人們最容易被那些在國內市場開展業務的公司所吸引,因為他們更熟悉這些公司,這是可以理解的。這被稱為本國偏見。

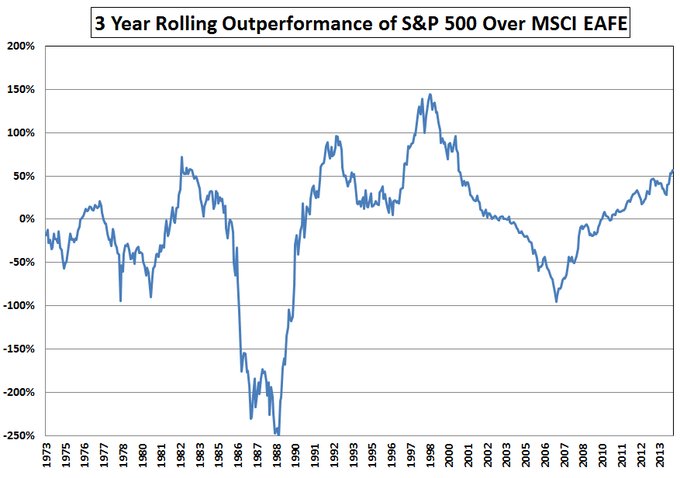

但正如投資組合經理Ben Carlson CFA解釋的那樣,有時以標準普爾500指數為代表的美國股市表現良好。但其他時候,北美以外的發達市場(MSCI EAFE)會帶來更高的回報。

按市值計算,美國僅佔全球股票市場的20%左右。因此,在地理上分散我們的投資組合非常重要,這樣我們就可以利用亞洲,歐洲和世界其他大陸的經濟增長。

5.無視個人情況。

經驗法則通常基於普通投資者。以下規則的問題是個人不平均。如果一個年輕人節省了一些錢,他應該投資什麼?在不了解個人的個人情況的情況下,不可能對這個問題給出明確的答案。如果他計劃在幾年內用他的儲蓄作為首付來購買房屋,那麼他應該避免風險投資並且100%持有短期債券。另一方面,如果他沒有購買大件物品的計劃,並且他為政府工作並且有一個慷慨的固定收入退休計劃,那麼他應該將更多的儲蓄投資於成長股。

如果七十多歲的高級寡婦有錢投資,那麼膝跳反應可能會讓她加重債券和其他保守的創收資產。但是,如果她已經能夠從保險福利,私人養老金和社會保障中獲得的收入能夠舒適地生活,那麼也許她應該將更多的個人儲蓄投入到其他選擇中。

使用年齡作為確定資產分配的初始參考點可能很有用。100減去你的年齡規則是一個很好的起點。但最終歸結為個人的個人情況。了解自己的財務狀況對於在一個人的投資組合中做出正確的多元化決策至關重要。

最重要的是要記住,真正的多樣化是為了分散我們的風險並保護我們免受長期投資結果不佳的影響。有時這意味著我們必須放棄本壘打以避免罷工。但是,如果我們想要在重大市場中斷中存活並最終實現我們的投資目標,那麼多樣化是我們擁有的最佳策略。