AI 智能摘要

真正成熟的證券者門檻極高。證券者去往之路,至少有三大職業恐懼。如不能清醒認知,那我們就可能只是在夢中。我認為自己是在努力,其實我只是陷入思維幻覺——多麼可怕!

第一,知識幻覺。我們所學的,可能在本質上是錯的〔在技法上,雖是對的〕,這是最大的恐懼之一,如:馬科維茨,技術分析。所以,應直指知識的實質,不斷的「悔過自新」。

第二,金錢幻覺。看到價格波動就忍不住,追漲殺跌很興奮,好似賺了錢——記住了大賺的那一筆,忘記了小虧的很多筆,最後一復盤是虧損的。最終,年齡到了一事無成,家庭壓力大了,不得已轉行謀生。

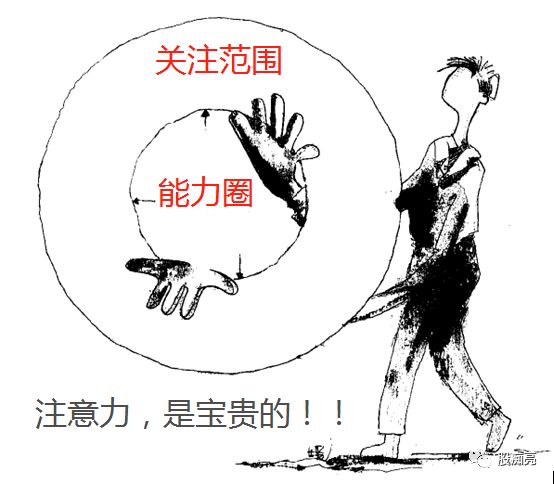

第三,信息幻覺。追漲殺跌,勢必痴迷於「即時信息」,於是在看盤的興奮中,時間過去了,歲月流逝了,人生的核心能力沒有構建,這也是「市場派」證券者最大的職業恐懼。我們不可能一個人關注、跟蹤所有的行業,「行業輪動」式策略會讓我們的思維浮於表面。這是往日自己最大的苦痛。

小結:價投的精髓,是進入之後慢慢的等待綻放,慢慢致富。行為不需要多做一分,心境的「慢」是關鍵。近期悟到這點,為了最終自成體系(鼓氣),俺得立志:戒掉短期預測,戒掉高新尖概念,戒掉非交易資訊…

子曰:縮小關注範圍、篤定能力圈。這個篤定,是以能快速分辨資訊價值為前提。本文是我自個的一個講演PPT。敬請前輩指點。也希望後來者少走彎路。

【2】如何快速分辨資訊價值?

第一部分:課前秀

1、A股暴漲暴跌與新聞事件

2、彼得·林奇的一天

第二部分:資訊的分辨框架

1、資訊的兩大維度

2、個股資訊的類別

3、行業資訊的類別

4、宏觀資訊的類別

5、小結:只關注交易資訊

第三部分:資訊的分拆整合

1、釐清目標

2、模型分解

3、資訊收集

4、資訊分拆

5、資訊整合

第四部分:資訊的傳播生態

1、資訊的傳播鏈條

2、傳媒的編輯手法

3、市場輿情的失真

第五部分:資訊的股價影響

1、交易價值追問

2、個股資訊之選股

3、板塊資訊之選股

4、宏觀資訊之行情

正文

資訊,萬物皆資訊。不斷刷新的官媒頭條,是資訊;時有刷屏的朋友圈文章,也是資訊。資訊,極大影響著我們的思維認知與自我意識。在理論上整體釐清它,明晰自我「原則」來規範自己,是證券者的必修課。

第一部分:課前秀

1、A股暴漲暴跌與新聞事件

回顧中國A股28年歷史,通過統計滬綜指單日漲跌幅>±7%,「新聞」是造成暴漲暴跌的主要原因,如下表:

表:2001-2018年滬綜指單日漲跌幅>±7%及對應事件

(圖太長)

略

因此,資訊包括新聞對交易是重要的,此不言自明。但是,無數的垃圾時間也有無數的垃圾新聞。資訊是有分類的,資訊是有結構的,如何分辨資訊(包括新聞)的交易價值,應也是有技巧的。

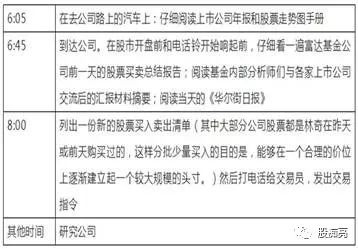

2、彼得·林奇的一天

閱讀新聞、閱讀報告,是證券者的日功日課。下表是彼得·林奇的一天。林奇每天閱讀條目:年報、K線、基金交易記錄、交流摘要,及《華爾街日報》。因此,趨勢投資者要每天關注新聞,但價值投資者也要關注新聞,如瀏覽「財新網」。

表:彼得·林奇的一天

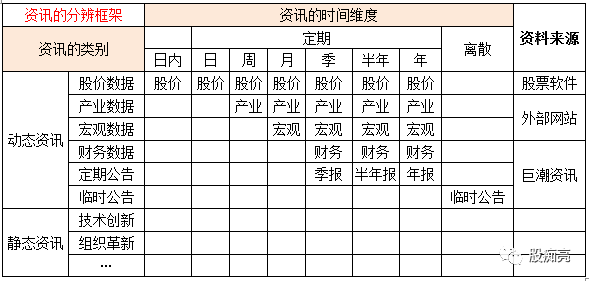

第二部分:資訊的分辨框架

1、資訊的兩大維度

在龐雜的信息面前,你究竟應該讀什麼?哪些是交易資訊、哪些是垃圾資訊?我要識別如何高價值交易資訊??

圖:漫天資訊

在此,我們首先提出資訊的兩大維度:時間維度、類別維度。

資訊的時間維度與研究目的相關:

→ →若立足點:周,則日為高頻,月、年為低頻;

→ →若立足點:月,則日、周為高頻,年為低頻;

資訊的類別,則有:文字資訊與數字資訊、動態資訊與靜態資訊之分:

具體來看三類資訊:

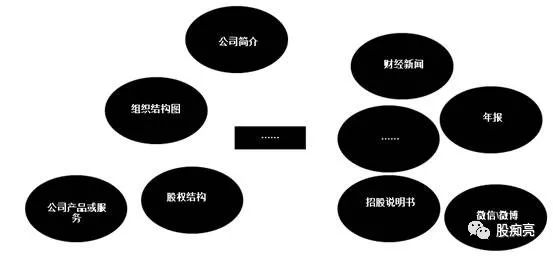

2、個股資訊的類別

第一類,個股資訊的類別:

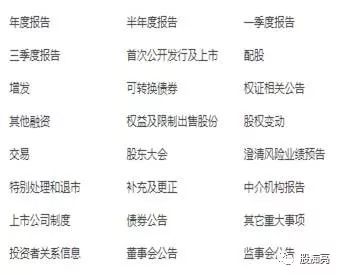

個股資訊,主要在「F9 」之中,主要分為復盤數據、財務數據、券商研報、公司公告、等。

圖:F9

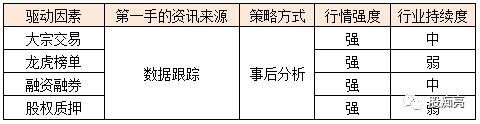

復盤數據(日度),包括大宗交易、融資融券、股權質押、龍虎榜單,等。

圖,略

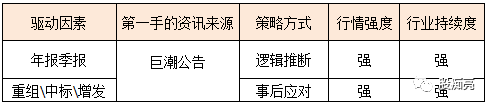

公司公告,盡在巨潮資訊網,主要類別:

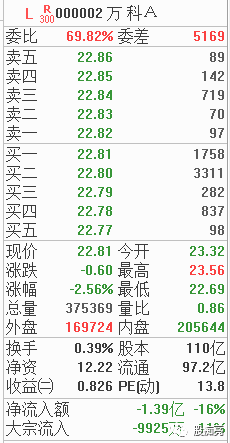

另一種資訊也非常重要,即「盤口 」即時數據:

3、行業資訊的類別

第二類,行業資訊的類別:

行業資訊的始發來源,主要有國家部委、行業協會、行業資訊網站。不同的行業,統計職能所屬不一樣,新聞傳播機制不一樣。如汽車,分管部委是工信部、數據統計是中汽協、乘聯會;如航空行業,數據統計是民航局。

圖:行業資訊的三種來源

4、宏觀資訊的類別

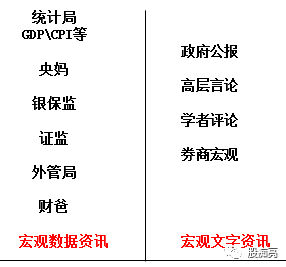

第三類,宏觀資訊的類別:

宏觀資訊的始發來源,主要有官方、官媒、三大報、其他專業媒體。

宏觀資訊,可分為宏觀數據資訊、宏觀文字資訊:

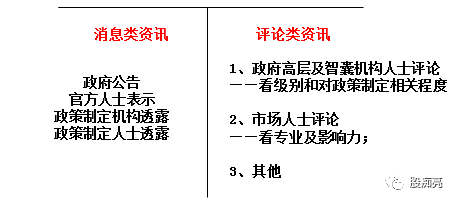

宏觀文字資訊,又可分為消息類資訊、評論類資訊:

5、小結:只關注交易資訊

第三部分:資訊的分拆整合

在信息加工過程中,信息產品生產者主觀知識、智慧增加得越多,其價值越高。信息的價值取決於信息減少不確定性的能力。

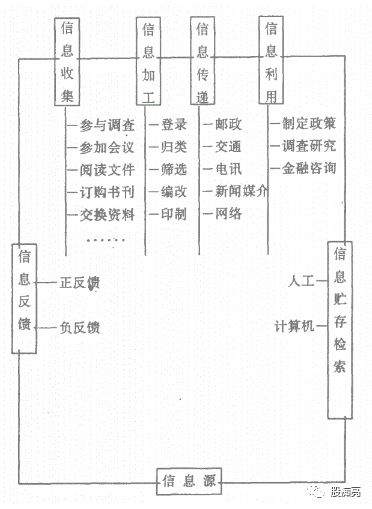

圖:信息加工過程中的價值增值

傳統的金融信息流程,分為信息收集、信息加工、信息傳遞、信息利用四大步驟:

圖:傳統的金融信息流程

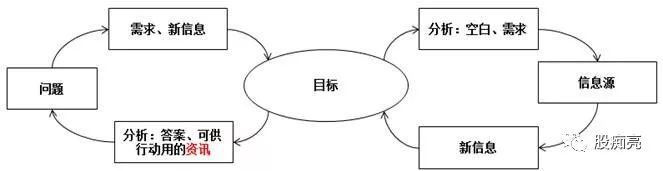

這種金融信息流程,適合科層制的單位,不太適合靈活扁平的私募證券。在此我們提出「以目標為中心」的資訊流程。即通過「問題意識」明確自己的「目標」;通過「目標框架」去鎖定「信息源」:

圖:資訊流程,應以目標為中心

這樣,構建我們的資訊流程,如下圖。這個流程的關鍵之一,是引入「模型思考法」,即通過分解目標模型結構,來確立信息收集清單。

圖:以目標為中心的資訊流程

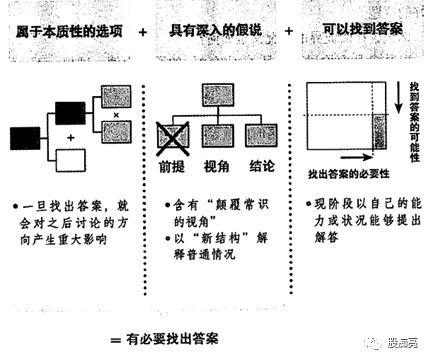

1、釐清目標

一般人看到問題,很容易首先就想「趕快找到答案」;一般人看到資訊,也很容易首先就想「趕快閱讀吸收」。而沒有問一問,該資訊是否對自己真的有用?實際上,真正首先應做的是「釐清目標」,或說確立一個好的議題。一般來說,一個好議題需具備三個要素:1)屬於本質性的選項。2)含有深入的假說。3)可以找到答案。

圖:好議題的三要素

圖片來源:《麥肯錫教我的思考武器》P25頁

2、模型分解

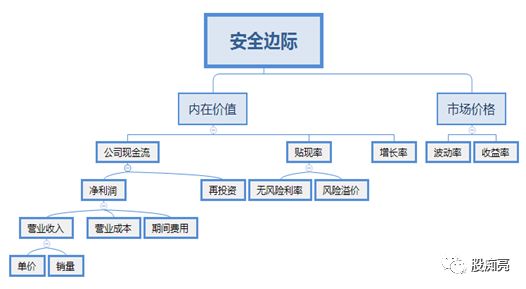

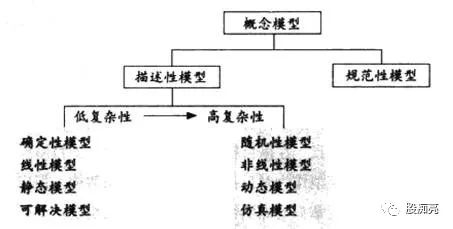

「概念模型」是思想的產物,它使證券者能用抽象的術語描述事物或局勢,既評估歷史與當前局勢,也預測未來趨勢。芒格教導我們記住99個模型,通過選取「目標模型」來展開分析,並基於此確立資訊收集清單。

三個步驟:

1)確立目標模型,界定需回答的問題

2)以MECE原則對「目標問題」進行邏輯樹分解。

3)基於邏輯樹分解的問題清單去抓取信息材料。

舉例來說。假如我要寫一份公司研報,這個時候我要如何收集資訊呢?答案是通過以「安全邊際」作為中心議題來構建假說,如下圖。

圖:「安全邊際」分解

通過分解,我們能迅速知道哪些要素或變數會對「安全邊際」產生影響。這樣,資訊收集清單就確立下來了。

案例:

略

3、資訊收集

資訊收集,有實地觀察法、次級資料法、原始資料法、等等。第一部分講個股資訊、行業資訊、宏觀資訊,已經分別提到資訊來源。除開wind終端、政府官網、行業資訊之外,還可查詢私人關係收集非公開信息。等等。

圖:資訊收集

資訊收集要點:

第一,如何識別資訊的可信度?

有的新聞不一定是事實。可從信息來源看可信度。

觀察要點:

重大新聞,第一時間、第一反應是查詢政府官網、中央官媒。

優先選擇信用較高的網站文章(微信公眾號)

優先選讀知名分析師的研報;

第二,如何識別資訊的重要性

不僅是從真實度看重要性,也是從傳播度看重要性

觀察要點:

看一家媒體還是多家媒體的共同

看財經網站的版面排序

看微信朋友圈\微博的刷屏程度

4、資訊分拆

搜集到的資訊,其存在形態,有新聞短文、通訊長文、券商研報、等等。我們發現,不同的文體,有著不同的結構。通過識別文章的結構,能快速將資訊「分拆」提煉出符合目標的資訊要素。在此介紹幾種「文體」:

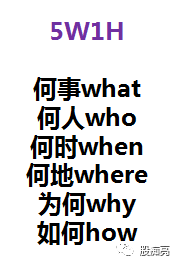

第一,識別新聞的構成要素

案例:

略

第二,識別新聞的文體結構

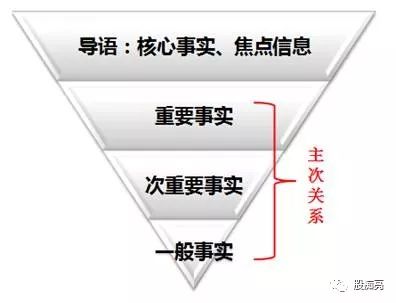

從文章的結構方式入手,是資訊分拆的核心。金融信息文章的結構,一般由標題、導語、主題、結尾、背景五部分組成。 而新聞文體結構的最大特點,就是將最核心的內容、焦點信息或新聞主題在開頭就告訴讀者。

A、倒金字塔結構

根據事實的重要程度或受眾關心程度,先主後次來陳述。在倒金字塔結構下:導語,核心事實、焦點信息;新聞主體部分根據事實的並列關係、對比關係、因果關係、遞進關係來安排。

圖:倒金字塔結構

案例:

略

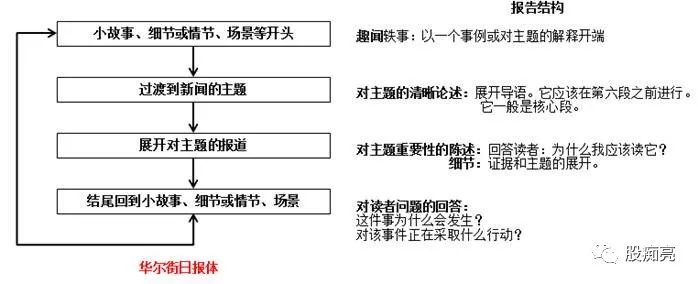

B、華爾街日報體

以軟導語開頭,以講故事對主題闡釋的形式開始報道。

案例:

略

第三,識別研報的文體結構

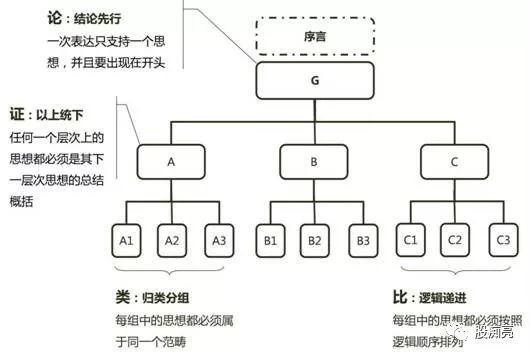

A股券商研報的格式,90%一模一樣,多數採用「金字塔結構」撰寫。以券商深度公司研報為例,多數研報會告訴你中心思想或核心觀點,是為 「摘要」之 投資亮點。正文,多按業務、地區展開,整篇文章的邏輯結構一目了然。

圖:金字塔結構

閱讀要點:

1、注意語言標誌。如「第一」「第二」等序數詞。

2、注意找出中心句。

3、注意過渡句、提挈下文的句子

案例:

略

5、資訊整合

所謂「資訊整合」,即是將各個組成部分或組成要素放在一起,以組成一個整體。在資訊收集之先,我們是通過「模型分解」來收集資訊的,而在「資訊整合」也是歸於「概念模型」。

不同的是,在「模型分解」那一步,模型選擇只能一個,且一般就是「安全邊際模型」(價值投資)。而在「資訊整合」這一步,我們可引入各種各樣的模型,以便於文字資訊或數字資訊的組織與使用,以便協助分析過程。概念模型,有描述性、規範性兩種。在資訊分析中,最有意義的模型是描述性模型,而不是規範性的模型。

圖:概念模型的層次體系

圖片來源:《情報分析》

資訊要素收集齊全了、概念模型選用好了,然後就是向外的整體表達。最有效的表達方法是:先總結後具體:先提出總的概念,再列出具體項目即要自上而下地表達思想。 結論先行、以上統下、歸類分組、邏輯遞進。

圖:金字塔結構的四個基本特點

圖片來源:《結構思考力》

整合要點:

1、篤定自我思考

「整合」不一定是原創,它可能只是資訊的有序呈現。由此,我們需強化自我思考的完整性,只有思考要素完整、思考結果才能獨立於市場。

同時,決斷不僅是邏輯的,也是心理的。多一些資訊,雖可能不能優化分析邏輯,卻能增強分析的信心。當然,應警惕思維幻覺。

2、辨析市場預期

有些問題,不好作判斷或難給出一個明確結論時,可將同類但不同信息來源匯聚在一起,既是直觀反應,也能大體反映市場心態與市場預期的變化。從而提示自己,需要關注什麼。

案例:

略

第四部分:資訊的傳播生態

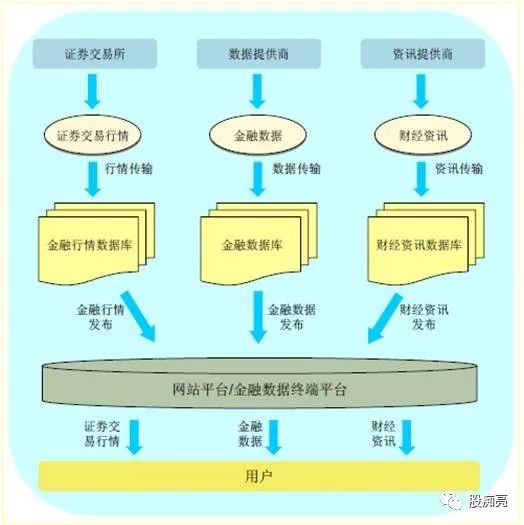

1、資訊的傳播鏈條

資訊的產業鏈條(從資訊源分):

A、傳統媒體(機構)+微博(個人)→網際網路→資訊提供商→券商→股民;——對應之:新聞類資訊;

B、券商研究(機構) → → 研報集成商→券商→股民;對應之:券商研報類資訊;

圖:資訊的傳播鏈條

2、傳媒的編輯手法

券商研究、買方研究、新聞傳媒、等等。從券商研究的PDF報告、資訊終端的新聞跳動,到我們的資訊感知,這個資訊傳播過程,也是一個社會心理過程。《非理性繁榮》第8章指出:「人們行為的大部分想法並不是數量型的,而是以「講故事」和「找原因」的形式出現的。正是基於此種心理根源,「膚淺的觀點比深刻的分析更受歡迎,…新聞媒體也就總是會給新聞加上感情色彩,並在新聞中塑造知名人物,從而使新聞報道能迎合人們的興趣」——此有聲媒體的本質(這也是塔勒布《黑天鵝》所講的「敘述謬誤」)。

輿情傳播的社會過程中,如果公眾傳播能激發群體心理中的直觀想像力,就有可能聚集為市場主流預期以主導股價運行。此應也是概念股主題炒作的心理根源。

圖:A股2009-2015年主題切換

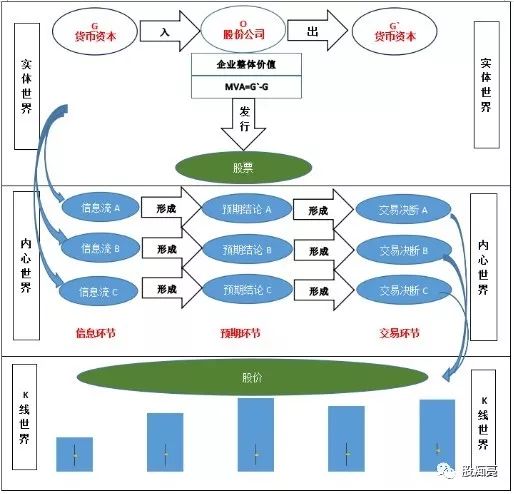

3、市場輿情的失真

價值,首先存於實體世界,是實存的。實存映于思維之中,乃有預期,預期而生交易,交易生成股價\K線。事實、預期、K線的三者關係:事實引發預期、預期形成K線。k線形成機制三個階段,正負交錯、辯證而行。證券者要穿越「實體、內心、K線」三大世界。

圖:K線形成機制三環節

存在認知缺陷的市場參與者群體與真實的世界之間相互作用、相互影響。在參與者有思維能力的前提下,參與者對世界的看法永遠是局部的和扭曲的。這是「謬誤性」。同時,錯誤的看法會導致錯誤的行為,這些扭曲的觀點可以影響參與者所處的環境。這是「反身性」。

因此,市場輿情經常是失真的。——市場價格總是扭曲其內在的基本面(索羅斯《超越金融》)。…鐘擺在「平均水平」這個中心點停留的時間極其短暫(霍華德《周期》)。由此,金融市場不會單純消極地反映內在現實,它只能夠影響其應該反映的所謂基本面。正確的認知資訊對股價的影響,是極其重要的。

第五部分:資訊的股價影響

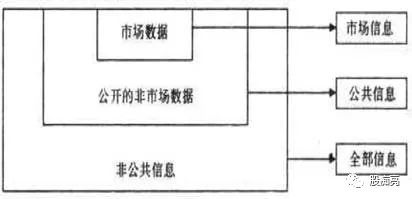

1、交易價值追問

通常,信息的範圍和傳播的效率不同,對於金融資產的價格影響也有差異。探討信息和資產價格預測關係時,通常都圍繞如下問題遞進展開:

第一,價格變化會受到哪些信息因素的影響;

第二,影響價格變化的信息因素本身是否可預測;如果這些信息因素可預測,那麼如何預測、預測是否可靠,價格如何對這些信息因素的預測作出反應?

第四,影響價格變化的信息在投資者之間是如何分布、是如何在投資者之間進行擴散傳播的?

圖:三種交易資訊

需要說明,即時信息的關注範圍與頻度,是由自身投資系統決定的。清晰自身投資系統,是根本。下文思路,是我自己2011-2012年的策略思維,當時比較沉迷「行業輪動\熱點輪動」。現在看來,「熱點輪動策略雖有問題——熱點事件到個股漲跌,這中間有很多不確定,很難賺到錢。

但是,通過資訊的類別,來第一時間判定行情強度、持續度仍是有意義的。這樣,在我深度跟蹤的股票池內,出了相關資訊,我就可以較快知道其行情的可能影響,然後進一步應對及跟蹤。

2、個股資訊之選股

(1)復盤數據

案例

略

(2)公告資訊

案例

略

3、板塊資訊之選股

(1)產業數據異動

案例

略

(2)產業新聞

案例

略

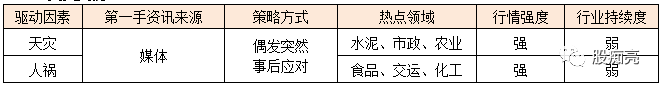

4、宏觀資訊之行情

(1)天災人禍

案例

略

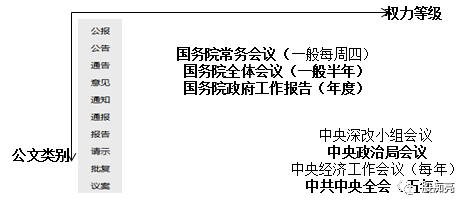

(2)政府公文

政府公文,是最核心的宏觀資訊

政府公文,是最權威的策略指南

案例

略

本文完。

劉亮2019.06.11

你要清醒一點

願篤於日常