AI 智能摘要

可持续投资正享受阳光。 经过多年的惯用语,投资市场似乎终于把钱放在了嘴边。 华尔街的狼发现了它柔软的一面。

ESG是du jour的缩写,无处不在。 投资者网络研讨会,投资指数,管理报告,分析师笔记现在都在宣扬环境,社会和治理主题的美德。

这也不只是公共关系的旋转。 冷,硬现金正逐渐进入可持续投资。 美国可持续与负责任投资论坛的最新研究表明,目前管理的51万亿美元资产中,每三美元中就有大约三分之一符合至少一项ESG标准。

资本配置的这种转变应该使投资资金从不负责任的公司转移到拥护更加道德的资本主义形式的公司。 但是吗? 而且,如果没有,哪些变化可能会帮助它做到这一点?

依靠ESG指数可能适得其反

在ESG激动之中,持怀疑态度的人比比皆是。 英国财富管理基金EL Rothschild的主席Lynn Forester de Rothschild就是其中之一,他热衷于“有意识的资本主义”。 对于Forester而言,缺乏什么可以称为ESG的精确性使许多异常情况敞开了大门。

她举例说明了一家致力于销售碳密集型气体和化学品的美国公司空气产品和化学品。 但是因为该公司正在将氢商业化,所以它是ESG市场的宠儿。 相比之下,总部位于丹麦的Ørsted(世界领先的海上风电生产商)由于遗留了一些化石燃料资产而被贬低。

这些例子指出了对ESG指数的适得其反。 “不幸的是,当您调查大多数ESG品牌ETF所拥有的资产时 [exchange-traded funds],它们实际上与传统ETF的股票相同,因此它们几乎没有什么区别。”她说。

市场分析公司Massif Capital最近就可持续投资基金进行的研究简报支持了这一结论。 该报告认为,选择股票的热切方法意味着投资者仍然面临着ESG可以预防的非金融风险。

不幸的是,大多数ESG品牌基金所拥有的资产与传统基金几乎相同

更糟糕的是,它使金钱无法流向问题解决者。 以水泥为例,鉴于其巨大的足迹,大多数ESG投资者都认为这是主要的禁忌。 结果是,这个需求巨大的3,120亿美元行业中的先进公司寻求清洁替代品的资本实际上已被扼杀。

根据Massif Capital的管理合伙人Will Thomson的说法,投资者需要采用更具过渡性的思维方式。 他认为,与其确定良性公司,不如说有影响力的投资者应该选择有问题的行业中拥有明确变革策略的公司。

“如果没有碳密集型企业,我们就无法重现经济,就好像我们有一张空白纸一样; 与我们拥有的业务合作至关重要。”他说。

投资者的数据不足问题

这种更具选择性的方法的一部分是数据升级。 近年来,ESG排名和分析市场蓬勃发展,但对于许多投资者而言,确定哪些股票真正致力于可持续发展问题仍然是一个暗箭。

问题是双重的。 一方面,缺乏标准化意味着投资者经常被用来比较苹果和橙子。 而且,由于非财务信息的披露仍然是自愿的,因此他们经常发现自己只吃了很少的苹果或橘子,甚至无法数数,更不用说比较了。

但是,变化正在发生。 一系列公认的标准开始出现-可持续发展会计标准委员会就是一个很好的例子-而立法者在披露要求上也越来越严格。 例如,在英国,受托管理条例可以使养老基金专门适应ESG因素。

时间范围同样重要。 目前,财务信息几乎完全是倒退的。 但是要发挥影响力,可持续投资也需要前瞻性数据。 因此,整合气候风险信息的数据平台Entelligent的欧洲董事总经理Amer Khan说。 重要的数据是关于公司将来如何减少排放的可靠数据,而不仅仅是过去的减排方式。

可汗还是贸易机制本身创新的倡导者。 他以智能Beta ETF为例,它使用基于规则的系统来选择要纳入基金投资组合的投资。 迄今为止,这些规则通常适用于预定的财务指标。 那么上市股票的“气候贝塔”等价呢?

是时候采取更积极的方法了

他的建议引起了可持续投资当前缺乏影响的症结:即被动性。 追踪资金的最大吸引力在于其放手的方法。 投资者选择符合自己职责的指数,向指数经理发出指示,然后基本上坐下来摇晃他们的拇指。

影响不是那样的。 它要求投资者更加主动,询问管理问题,行使其投票权,退出某些行业,投资其他行业。 股指的上行空间为万亿美元。 微小的变化会产生巨大的波动。

部落影响资本(Tribe Impact Capital)是越来越多的投资机构之一,它们决心采取更为明确的立场。 这家英国财富管理公司专门投资于影响较大的公司。 但是,有了满足于做出切实改变的满足感,就可以进行高度的管理监督和少量资金。

也许这不是Tribe选择的策略,但是该公司的首席投资官Fred Kooij仍然认为,可持续投资可以在主流投资市场上留下印记。 他从“透明化和报告性的进步”中振作起来,并“出现了经过深思熟虑,知情且易于管理的指标”。

听起来似乎有些矛盾,但这些发展为那些希望在被动空间做更多事情的人们带来了希望。

了解可持续投资定义

ESG

ESG现在是投资者词典的固定部分,缩写ESG代表环境,社会和治理问题。

根据英国《金融时报》的说法,ESG“被投资者用来评估公司行为并确定公司未来的财务表现”。 基本假设是,公司在非财务问题上的行为方式会影响其未来的盈利能力。

构成重大ESG问题的原因尚待确定。 欧洲金融分析师协会联合会提出了九个广泛领域,包括能源效率和温室气体排放(环境),员工培训和旷工(社会)以及诉讼风险和腐败(治理)。

ESG投资几乎涵盖了所有资产类别,从股票和固定收益到高度定制的私人投资工具。 它包含一系列不同的子类别,包括对社会负责的投资,影响力投资和基于价值的投资。 ESG基金的突出特点之一是长期关注,ESG投资者致力于多年周期,而不是季度季度。 但是,研究表明,ESG资金远未牺牲利润,从中长期来看,其表现往往优于市场。

SRI

SRI代表对社会负责的投资。 ESG是一种较为成熟的ESG投资形式,它源于具有道德意识的投资者的关注,首先是Quakers,后来受到教堂养老金和大学退休金等的支持。

鉴于其起源,SRI在历史上与一种被称为否定筛选的策略有关。 这种做法将被视为不道德或不负责任的行业完全从投资组合中删除。 典型的例子包括从事烟草,赌博,酒精,色情和武器交易的公司。 这些被标记为“罪犯的股票”。

在过去的几十年中,SRI投资者采取了更加细微的方法。 一种流行的策略是选择特定行业中最具道德或责任感的执行者,即所谓的最佳公司。 另一种方法是与公司进行建设性的接触,为他们提供机会更改关键的政策或做法,而不是立即将其排除在外。

这些发展减少了“负责任”一词的道德联想,从历史上看,这使主流投资者感到不舒服,但股东激进主义者已经接受了这种说法。 近年来,时尚一直趋向于缺乏确定性的描述符,例如可持续性和弹性。

SRI的核心信念是,资本可以产生积极的社会和环境成果,而不是代替财务回报。 关于SRI的盈利能力的辩论仍在继续。 加拿大皇家银行全球资产管理公司(RBC Global Asset Management)对现有研究的最新调查得出的结论是,SRI不一定会带来较低的回报,但其回报高于平均水平的证据尚无定论。

影响力投资

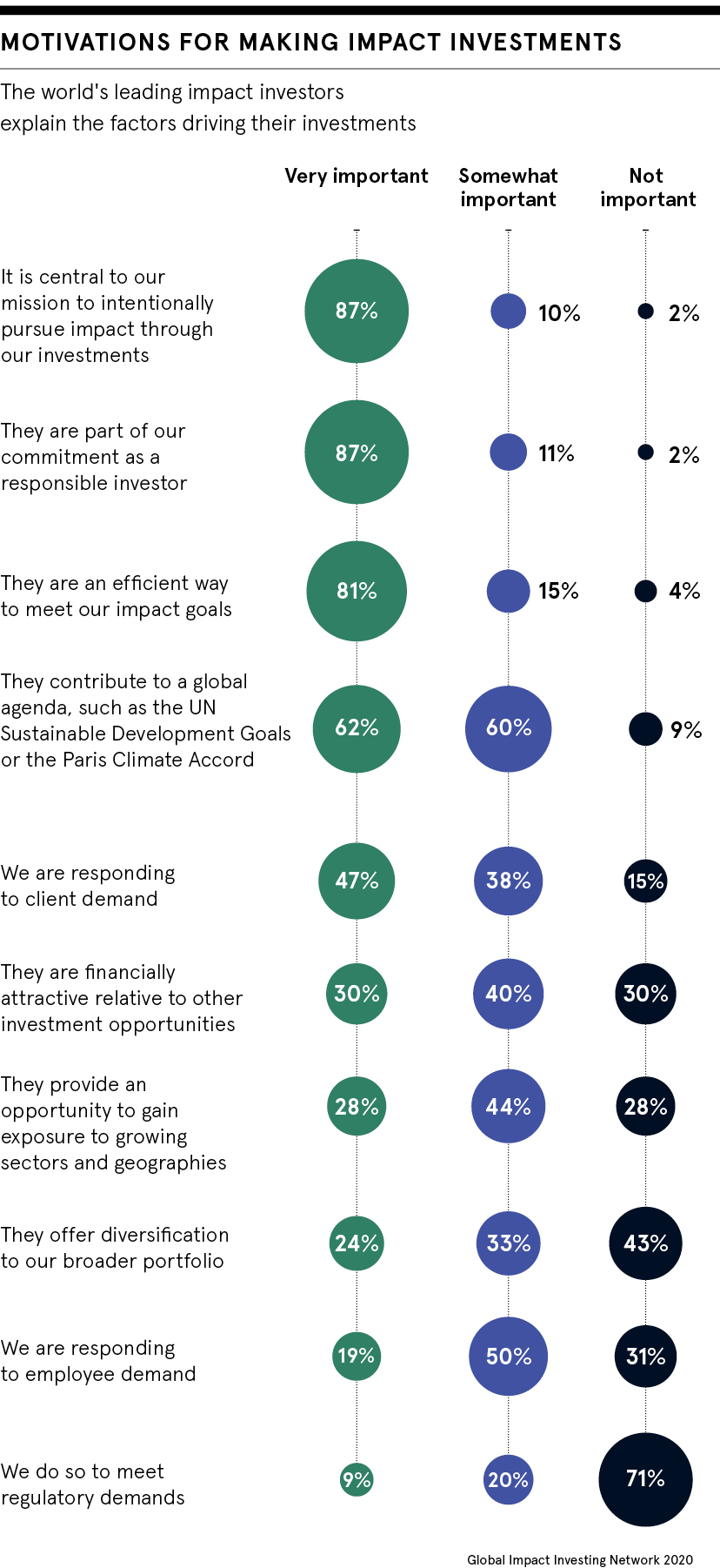

顾名思义,影响力投资是ESG的一种非常活跃的形式,尤其着重于产生积极的社会和环境成果。 根据他们的任务授权,有影响力的投资者通常可能会选择低于平均水平或较慢的财务回报率来换取高影响力。

英国影响力投资者Big Society Capital的首席执行官斯蒂芬·穆尔斯(Stephen Muers)表示:“您可以故意选择使用低收益的基金以获得较高的社会收益。” “尽管诸如可负担住房基金之类的某些资产类别提供的财务回报与主流资产类别相似。”

考虑到他们的关注点,影响力投资者通常会选择比传统ESG投资者更为具体的社会或环境指标。 例如,最早的社会影响债券是十年前发行的,目的是减少英国前囚犯的再犯罪。 自那时以来,已发行了约138个类似的社会影响债券。

影响管理项目正在采取行动,以设计一个商定的框架来衡量和评估影响投资的结果。 英国资深投资人罗纳德·科恩爵士(Son Ronald Cohen)也在倡导一种对公司进行估值的方法,即影响加权会计,该方法考虑了社会和环境成本或外部性。