AI 智能摘要

作者注:投资市场可能令人困惑。为了尽量减少the不休和投资语,我们向您提供此月度视图。我们希望为您提供50,000英尺的市场状况视图,以随着我们的观点的发展而更新。目前,我们的投资环境指标仍处于Stormy。暴风雨意味着熊市规则适用,我们相信我们可能会陷入财富毁灭的时期。

9月和10月对于股票投资者而言是恶性月份。在2019年情况并非如此。今年,标准普尔500指数在每个月中的每个月均上涨约2%,这使我们进入了已经看起来更高的11月。

对于自2018年初以来一直对大盘保持谨慎的人来说,对主要指数中“新的历史高点”的炒作再次证明了投资的主要规则之一。也就是说,在资产价格崩溃之前,所有潜在的坏消息都是潜在的。

标准普尔500指数和其他主要指数都有可能发生这种情况。哎呀,去年大约这个时候,该指数正处于许多投资者忘记或根本不记得的20%跌幅之中。我知道,假期将对一个人造成影响。

因此,正如齐柏林飞艇(Led Zeppelin)著名的演唱一样,这首歌在美国股市的主要指标上都保持不变。尽管下面提到了许多持续的市场压力因素,但价格仍会上涨。

退休聚会失败者

真正的风险,尤其是对那些在职业生涯日渐衰落的人们来说,是他们的退休聚会会受到坠机者的欢迎。更具体地说,是市场崩溃者。这不是预测,而是每月提醒人们将新高打成好消息,而不是保持自满的借口。

正如我将在下面的数据表中指出的那样,表面一直在不断开裂,这是有充分理由的。此外,我们面临着另一个周期缩小的风险(越来越少的库存导致市场走高),然后再滚动。而且,最好的消息是:进展越长,在我们的作案手法转向利用下一个熊市之前,我们就可以越多地追踪并赚钱。

这是您需要知道的。牛市在2018年1月下旬陷入停滞。那是在21个月前。

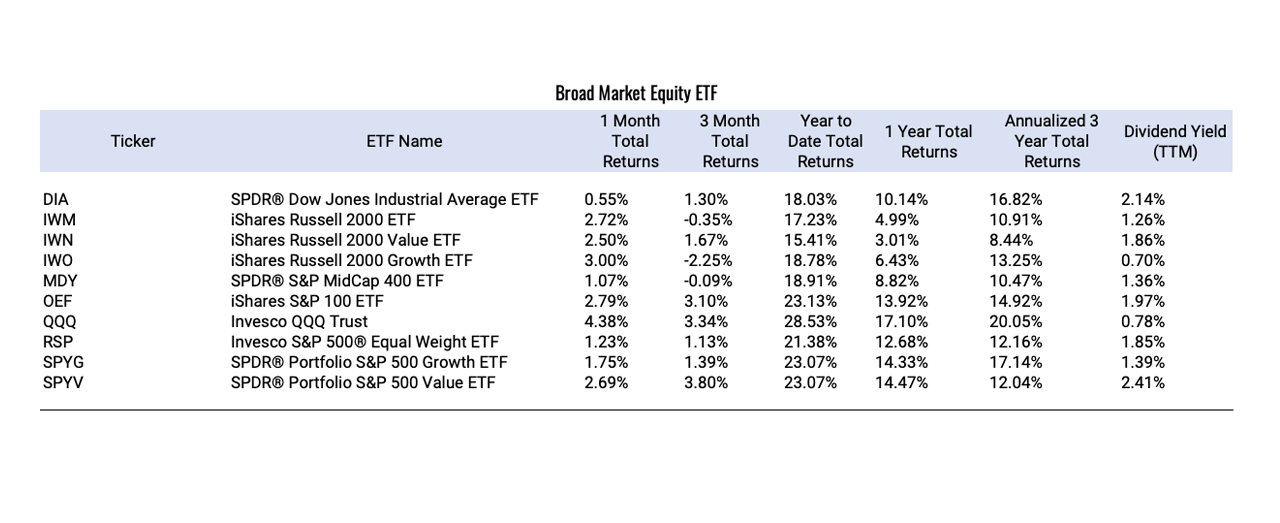

自那时以来,标准普尔500指数在这21个月中的总回报率已超过10%。这还不错,但是从2018年之前开始放缓。在过去21个月中,标准普尔(S&P)平均存货(橙色)总计增长6.5%。显示的其他指数要么基于小于标准普尔500指数的股票,要么包括美国境外(对美国投资者而言为“国际”市场)的股票。

在过去的21个月中,那些非标准普尔500指数的收益率在+ 2.0%至-14.5%之间。充其量只能说是停滞不前,最坏的情况是标准普尔500指数是本轮下跌中的最后一个骨牌。而且,正如华尔街最近指出的那样,股票市场内部发生了许多“取消”事件。

换句话说,极少数受欢迎的股票表现良好(因此,我将它们称为受欢迎)。其余的市场是好事和坏事的混合,最终接近零,甚至更糟。

主要市场压力点

- 弹each:它正在前进。市场不在乎。尼克松的弹process过程以相同的方式开始,因此请记住这一点,因为您的电视将在今年余下的时间里爆炸。

- 美联储利率决定:上个月我写道,我认为这的重要性正在减弱。我说这个月,看看我上个月说的话。也就是说,美联储在本轮降息中的第三次降息只会使它有更少的空间让经济摆脱困境。结果,似乎投资者和交易者对美联储行动的反应都没有那么紧迫,除非并且直到那种泡菜出现为止。

- 地缘政治:中国贸易新闻是个好消息。 USMCA很好。英国脱欧被推迟。还是,这只是一个必然结论的延伸,除了已经对全球商业供应链造成的干扰之外,什么都不会改变?制造业经济表现出持续疲软,而服务业表现良好(债务是大推动者,是吗?)。这类似于上面提到的股市情况。直到它对投资者来说都没有关系…然后,注意一下。

- 估值:我在10月份写的另一篇文章中,研究了Shiller CAPE市盈率达到峰值然后出现有意义的下降时所发生的情况。过去一年开始发生这种情况。在其他时候,熊市也发生了。但同样,尽管市场狭窄,但其停留时间可能比我们任何人想象的更长。

- 指数狂热:标准普尔500指数基金似乎一如既往地受欢迎。显然,这满足了我在这里多次提到的狭窄范围。

- 信用:信用泡沫仍然是一个大问题。我读到的最新文章是关于一种称为“在线分期贷款”的新型金融毒药的。查找它,看看您是否认为它有助于或损害未来的经济基础。

- 债券市场风险:如下所述,债券市场今年表现良好。但是,现在存在急剧逆转的威胁。这就是我的技术/绘图工作告诉我的。而且,由于投资级债券基金中约有50%的债券被评为BBB,是四种可能的评级类别中最低的,价格下跌/利率上升可能是债券的世代转折点。这也可能引发人们对期待已久的通货膨胀的更多讨论。

- 感想:这确实是我今年写的一个压力点,已经过去了。我一直在写道,电视对股市的报道主要由那些没有盈利的公司主导。最近几个月来,其中一些股票的跌幅非常惊人。考虑到这是此类投资以及一般成长型股票的早期趋势。

计划

不要自满。向前看。投资环境正在改变。尽管这些问题都不会立即破坏退休计划,但它确实告诉您,必须“大步向前”走这条“历史高点”,而不是表示贪婪是好的信号。毕竟,我们知道Gordon Gekko采取的方法。

我既不是牛也不是熊。我是一个现实主义者和虔诚的风险经理。要小心,了解自己的财产,并遵守重力定律。

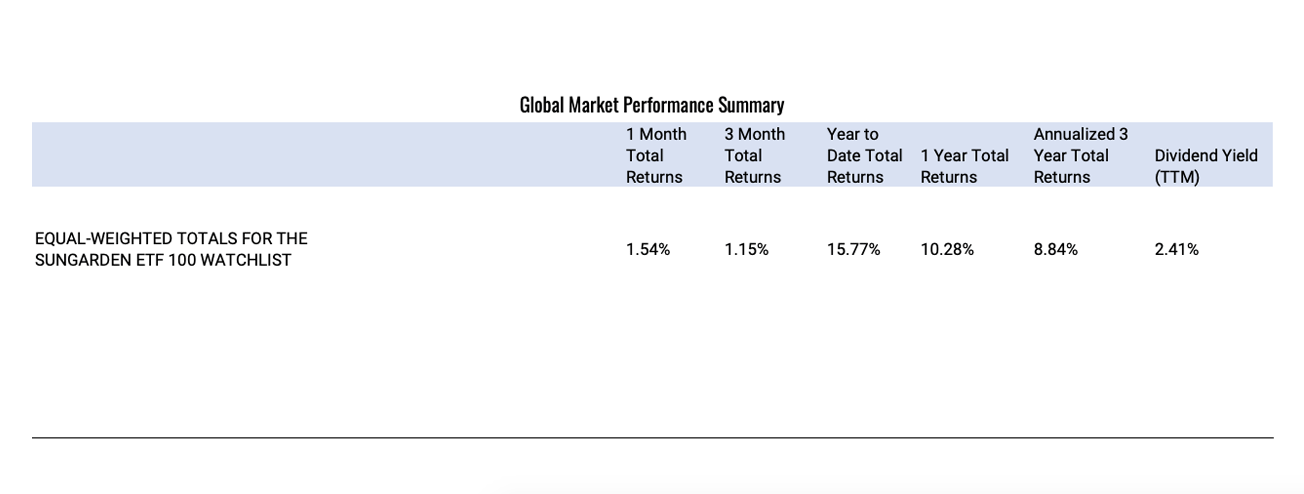

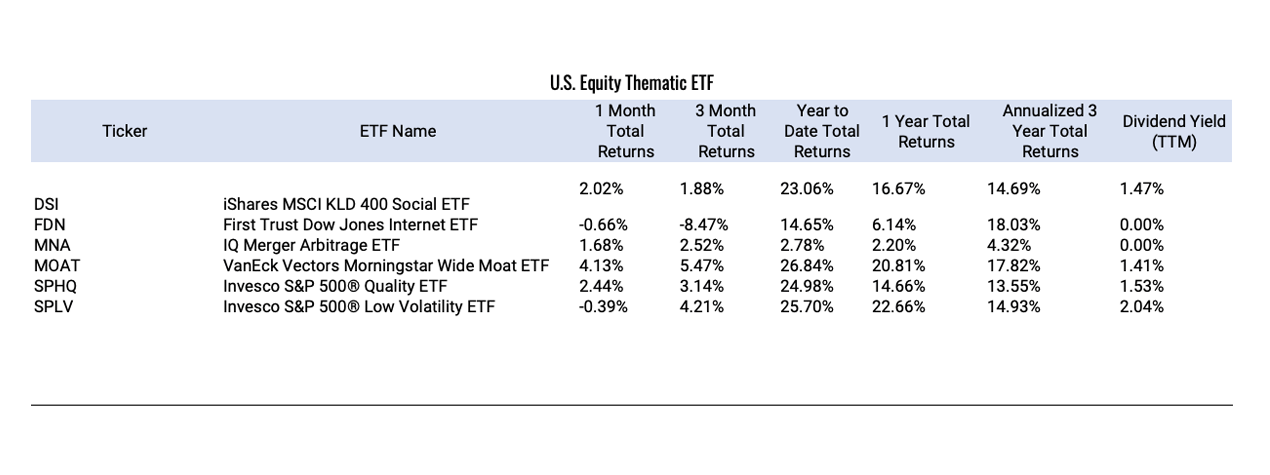

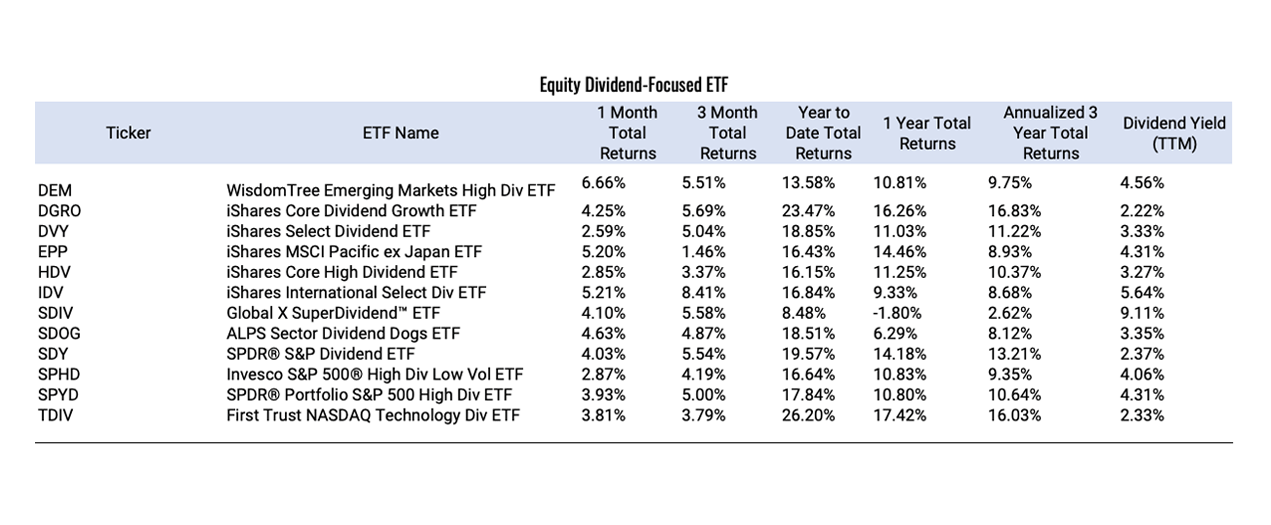

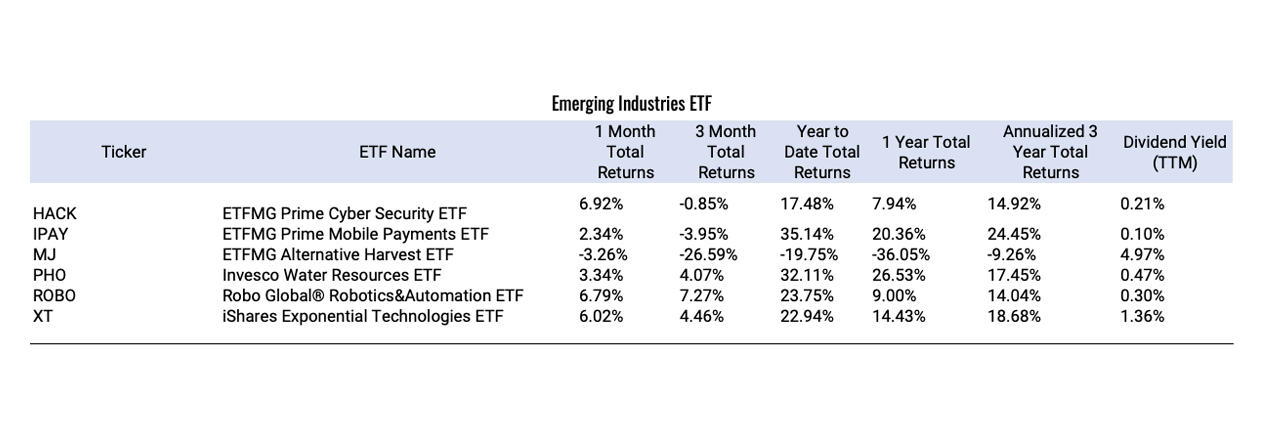

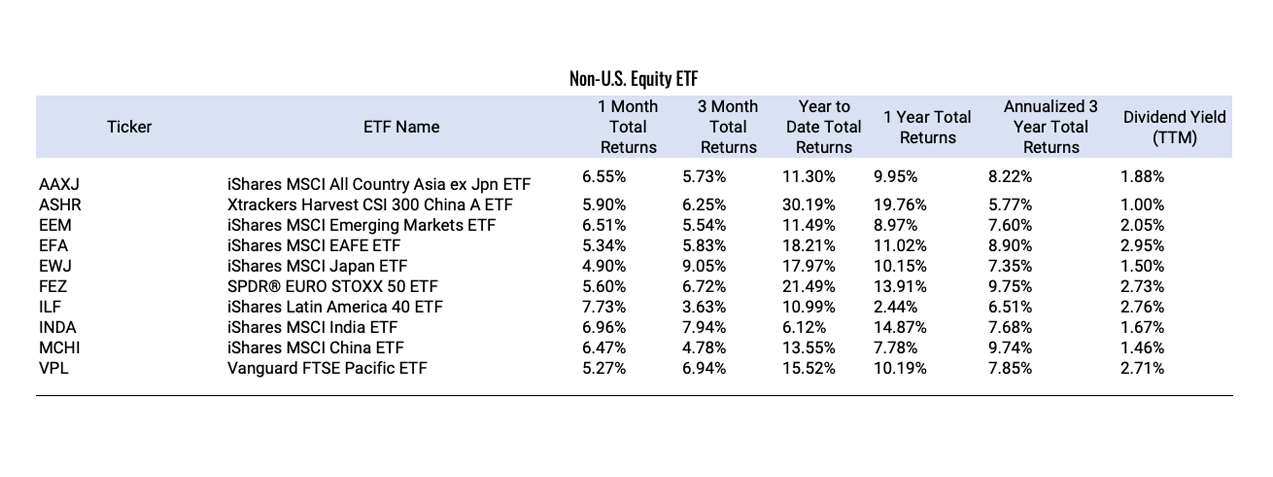

Sungarden ETF监视列表的加权总和相等。

在所示的时间段内,我追踪一组100只ETF,以大致了解投资者的全球市场状况。它显示了强劲的9个月,但这仅使过去的12个月增长了2%。

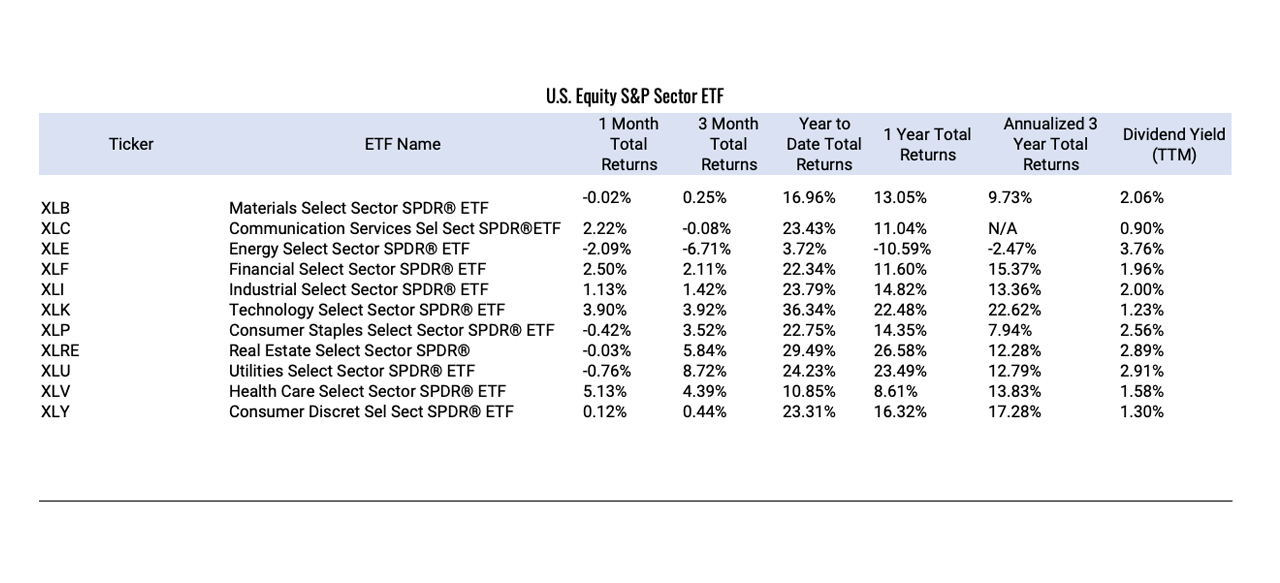

高价值股票终于反弹,而不是大幅增长。这种关系在短期内可能会非常不一致。但是,一个周期长于另一个周期的周期往往长达数年。一段时间以来,这一直是增长的游戏。也许即将发生变化。

过去三年来,能源股终于接近收支平衡。他们可能是在这段时间内取得积极进展的最后一个部门。是否会及时出现增长部门停止增长的情况?收入表明了这种潜力。

医疗保健在十月份反弹。现在,我们来看看弹跳是否还远不止于此。

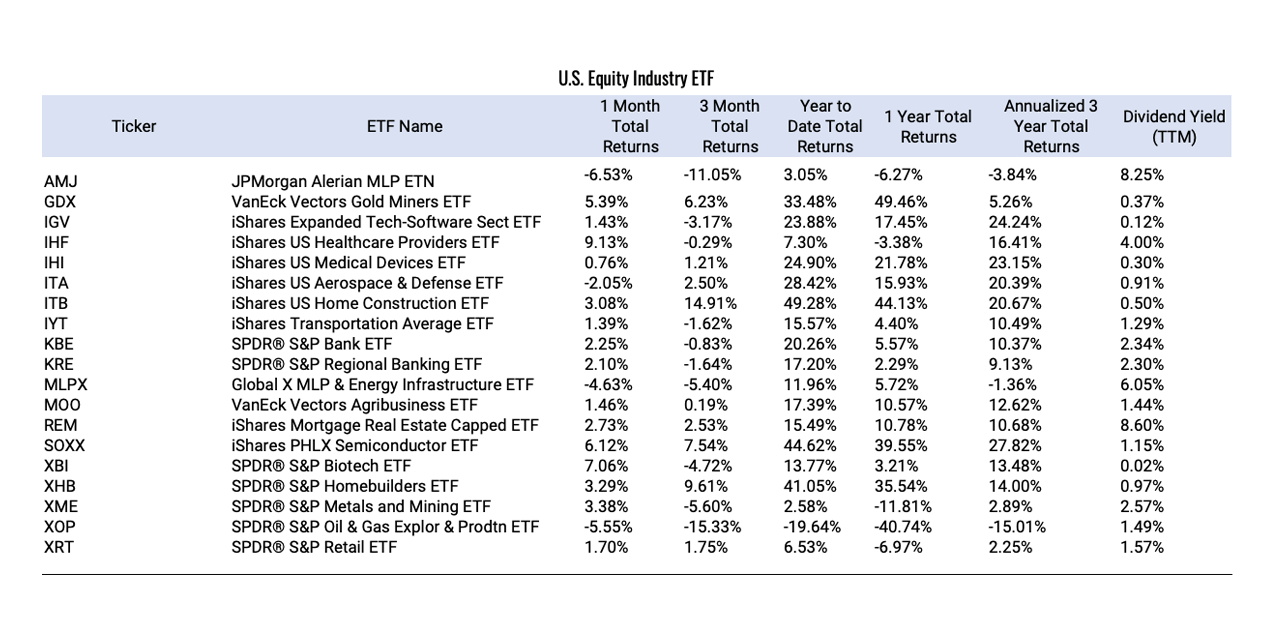

得益于友好的借贷利率和愿意的投资者,合并和收购的空间仍然非常强劲。这使符号(MNA-获取报告)中反映的“交易套利”在传统上较低风险的套期保值策略中表现稳定,但并不出色。

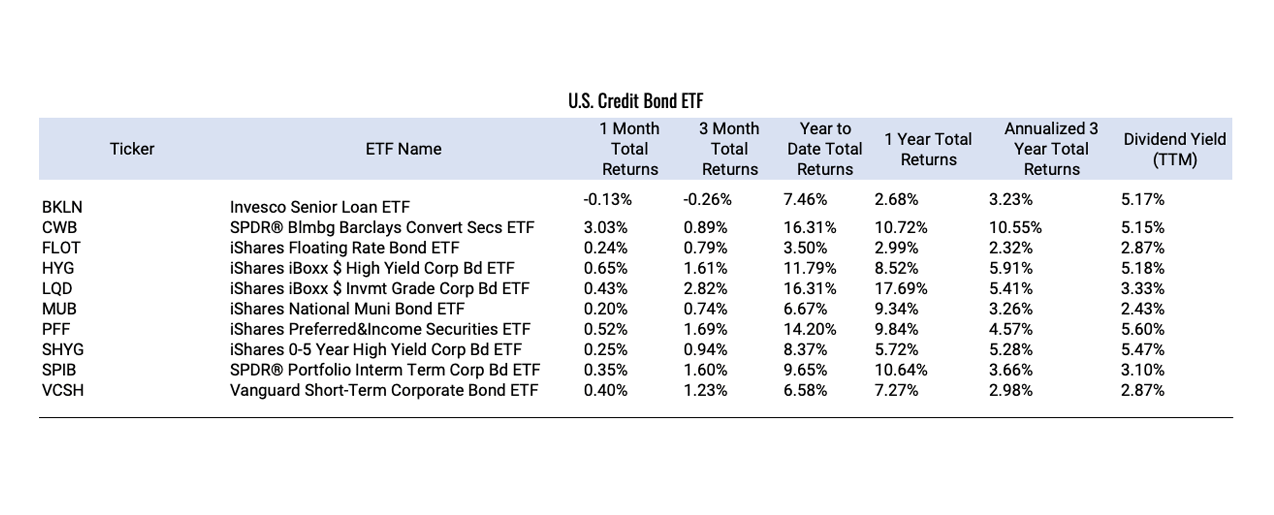

在过去的几年中,通常情况下,股息收益率较高的股票明显低于收益率较低的股票。您可以在上面的1年和3年列的表格中看到这一点。我正在做的一些早期研究工作表明,这种情况可能正在改变。与2-4%的收益者相比,这将有利于4-6%的收益率类型。言之尚早,但我正在像鹰一样看着这种关系。

对于以技术为导向的性感行业而言,这是标志性的一年。对于以上代表的某些细分市场的持有者而言,是个好消息。

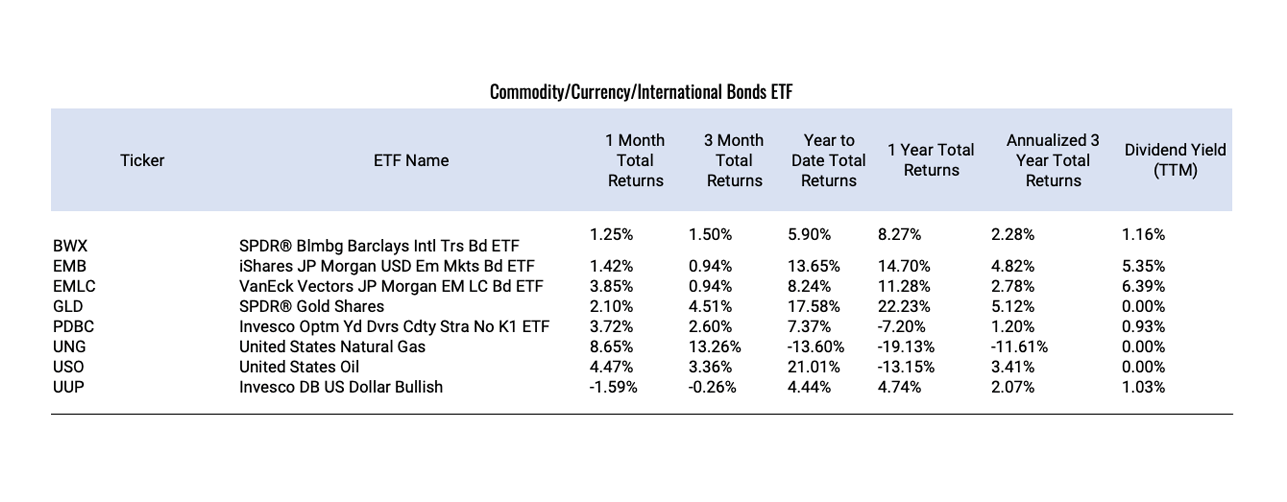

这些数字在短期内会给我带来积极的全球影响。就是说,无论对美国来说,无论是真实的还是公认的好消息,对亚洲也都有利。 2019年剩余时间可能就是这种情况。2020年,这是另一个故事。

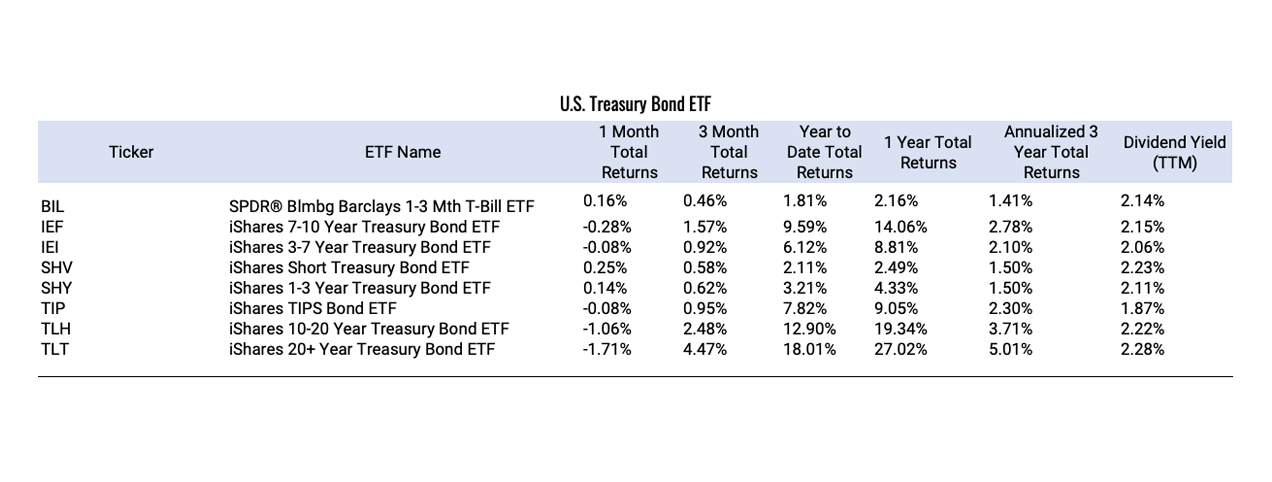

此处未显示的是,最长期限的美国国债ETF(符号TLT)在10月份的25天内下跌了近6%。这类风险可能会等待毫无防备的投资者对他们的债券今年的表现感到不安。请记住,当债券价格像股票一样波动时,您最好掌握那里的实际资产。

正如上个月所指出的,债券市场的低质量地区存在微小的裂缝。但是现在,只是裂缝。

我有一种直觉,即美元的价值将成为在2020年及以后进入对话的重要话题。特别是,存在美元兑美元回吐其2018-2019年强劲增长的风险。如果发生的话,就会产生巨大的连锁反应。也许上面写的所有东西都是那种情况下的骨牌。我们拭目以待。

所有ETF数据的来源:Ycharts.com

关于作者:Rob Isbitts欢迎通过rob@sungardeninvestment.com提出问题和反馈。有关此主题和相关主题的更多信息,请单击此处。他是拥有30多年行业经验的高资产净值家庭的投资策略师和投资组合经理。他是思想领袖,著作作家,并且是南佛罗里达一家精品投资咨询公司的创始人。他在TheStreet上的专栏试图打破投资神话,并为观众带来常识分析。在LinkedIn上与他联系,在Twitter @robisbitts上关注他。访问他在Sungarden Investment Management的网站。本材料包含作者Rob Isbitts的当前观点,但不一定包含Dynamic Wealth Advisors的观点,这些观点如有更改,恕不另行通知。分发此材料仅供参考。本文包含的预测,估计和某些信息是基于专有研究的,不应被视为投资建议或对任何特定证券,策略或投资产品的推荐。本文包含的信息是从被认为是可靠的,但不能保证的来源获得的。过去的业绩不能保证或可靠地指示未来的结果。投资市场存在一定风险,包括市场,利率,发行人,信贷和通胀风险;赎回时,投资的价值可能比原始成本高或低。无法保证这些投资策略将在所有市场条件下均适用或适合所有投资者,并且每个投资者都应评估其长期投资能力,尤其是在市场低迷时期。 Rob Isbitts通过动态财富顾问提供咨询服务。