AI 智能摘要

作者注:投资市场可能令人困惑。为了尝试消除喋喋不休和投资俚语,我们将向您呈现这个月度视图。随着我们观点的发展,我们希望为您提供50,000英尺的市场状况视图。目前,我们的投资环境指标仍然是暴风雨。暴风雨意味着熊市规则适用,我们相信我们可能是财富破坏的时期。

19个月前,我宣布投资环境为“暴风雨”。这仅仅意味着熊市规则应该适用于您的投资组合管理工作。预计股价的波动,反弹和潜水可能导致价格随时间变化不大。这也意味着要保持从这种类型的华夫饼干环境转变为进入下一个主要熊市的股票市场。

我们有网络泡沫破灭,然后是金融危机和大衰退。我不知道我们称之为下一个大的。

8月份给了我们更多的证据来证明股票的下一个重大举措将会下跌而不是上涨。直到实际发生这种情况才能得到保证。因此,关键是一如既往地评估和管理重大下行风险的回报与潜在之间的权衡。

当然,标准普尔500指数本月下跌2.7%。但这只是在10年牛市的后期阶段的肉体伤口。债券市场正在抛出更重要的信号。 8月份收益率大幅下挫,基准10年期美国国债从2.02%上涨至1.50%左右。这是去年11月的3.20%。自2011年以来,当人们对美国债务上限危机感到恐慌时,我们还没有看到这样的举动。

今天,担忧是经济衰退,贸易战,企业盈利的潜在高峰以及全球经济增长放缓。其中,只有经济衰退尚未进行。正如历史所示,到宣布时,市场已经对此做出了反应。

尽管如此,这仍是一头顽固的公牛,任何试图用双手下注的人都最好三思而后行。同样,余额已转向风险管理。但这并不意味着股市不会再出现更多股票。

对我来说,更大的担忧是债券市场正在为退休人员和即将退休的人们制定大量投资计划。正如我上个月所说:……如果历史可以作为指导(提示:它是),美联储7月31日的降息更可能标志着投资变得更加危险。如果您基于某种类型的长期策略进行投资,以消除主要市场动荡的威胁,这一点尤为重要。这是一个不错的10年运行,它可能会持续一段时间。但是,不要等到熊在你面前考虑你将如何面对它。

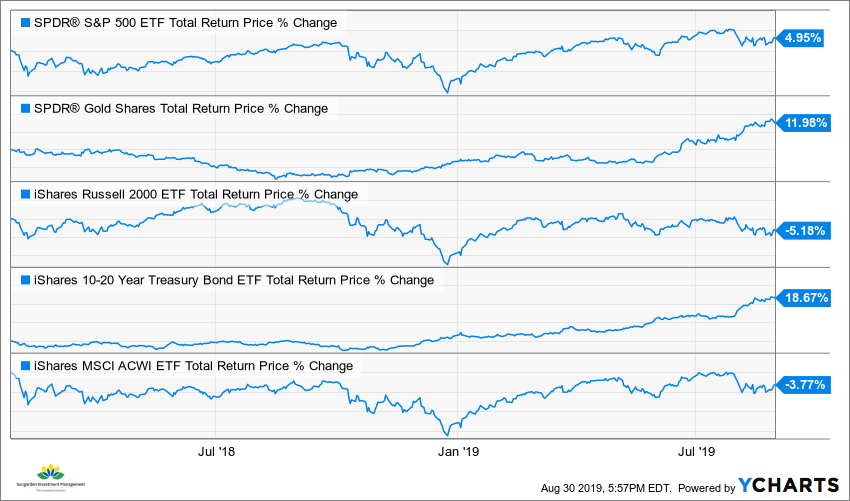

这是一张性能图表,展示自2018年1月我的“暴风雨”电话以来的各种细分市场。标准普尔500指数在这19个月中获得了约5%的涨幅。最近黄金价格飙升,国库券也是如此。但小盘股和全球股票的价值已经下跌。一般来说,这是一个赚钱的困难时期。有时,看起来股票市场即将崩溃。欢迎来到暴风雨。

主要市场压力点

- 美联储利率决定:美联储现在是头版新闻。这部分是由于白宫的压力。然而,历史告诉我们,较低的利率可能不会促使经济增长激增。那艘船航行了。

- 地缘政治:关于关税/贸易战,中国倾向于思考几十年。这可能是全球市场面临的最大风险:没有任何修复关系的事情,数十年来全球供应链开始受到干扰。

- 估值:席勒资本的CAPE版本的市盈率仍然接近1929年的水平。这是显着增加收益的障碍。

- 指数狂热:标准普尔500指数基金非常受欢迎。这种群体心态可能会导致下一次熊市恐慌。

- 信用:企业信贷处于危险之中,消费信贷增长不在图表之列。与十年前一样,这对市场构成了威胁。

- 债券市场风险:投资级债券基金中约有50%的债券评级为BBB,是四种可能评级类别中最低的。其中许多债券可能在某些时候被降级,并且存在令人讨厌的潜在连锁反应。

- 情绪:消费者信心可能达到顶峰。接下来的几个月读数将告诉我们很多。

计划

当然,旧的牛市可能会再高一点。我们总是需要考虑到这一点。但投资者更好的举措是寻找非传统的方式来产生回报。

我的投资组合继续以高于平均水平的谨慎定位,同时仍允许一部分乘坐公牛,可以这么说。我既不是牛也不是熊。我是一个现实主义者和虔诚的风险管理者。要小心,了解自己拥有的东西,并尊重万有引力定律。

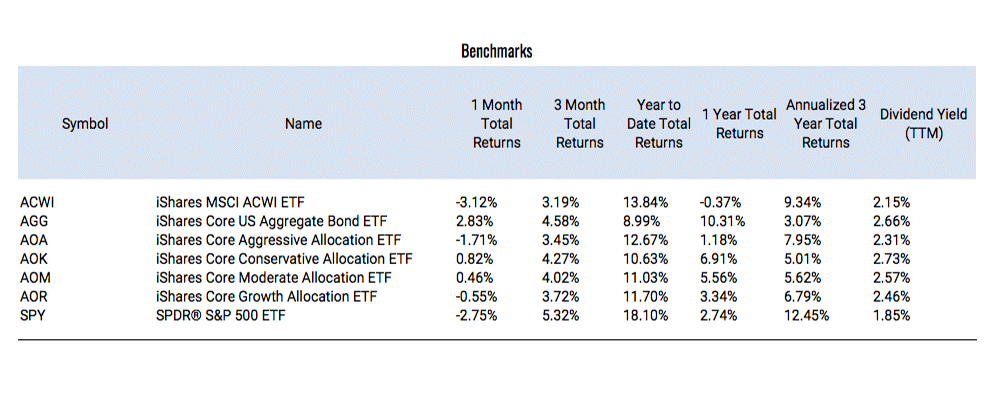

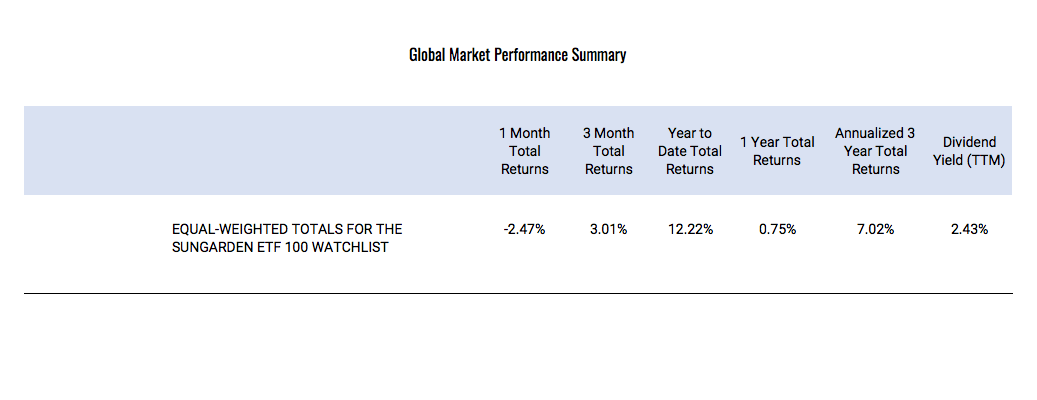

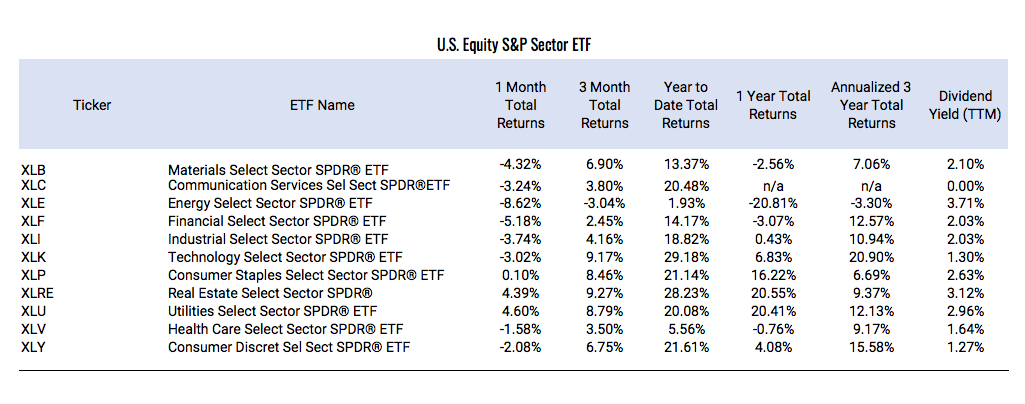

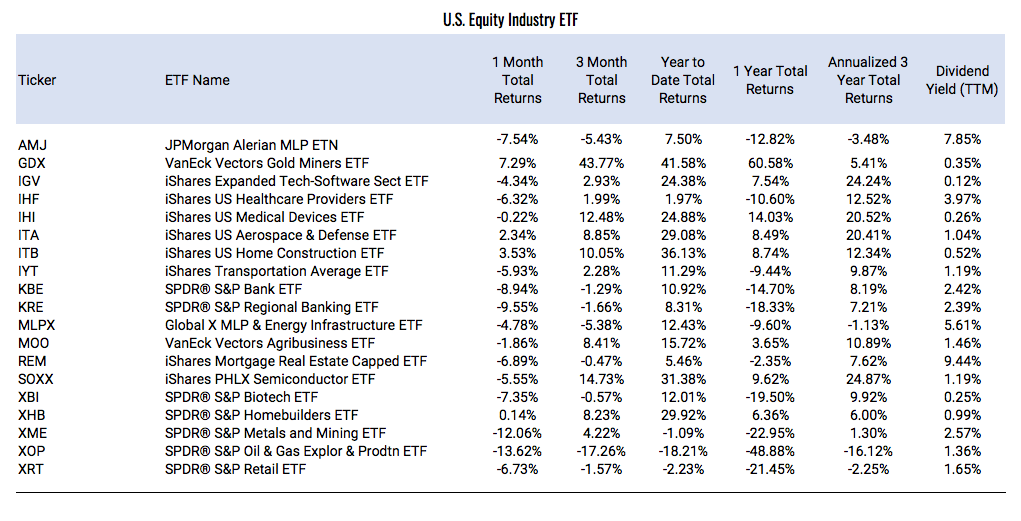

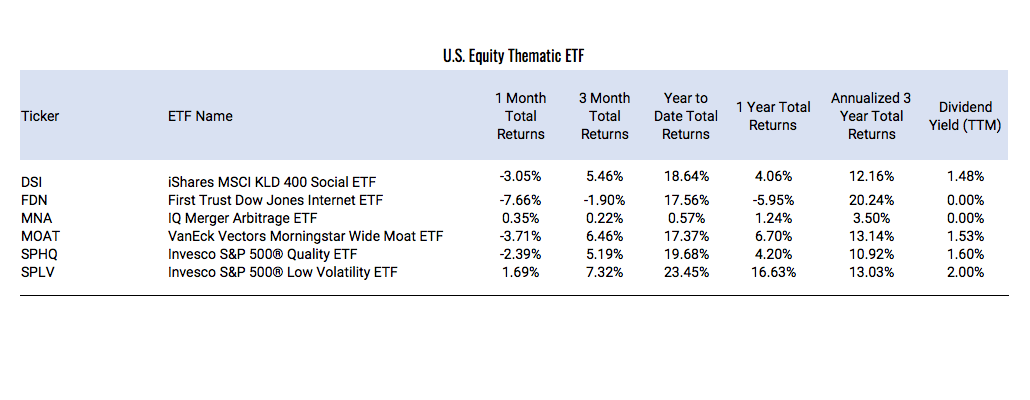

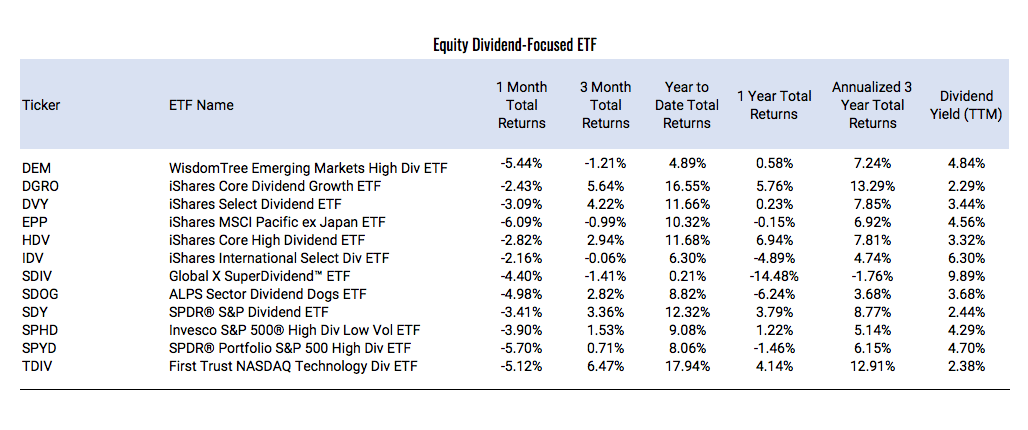

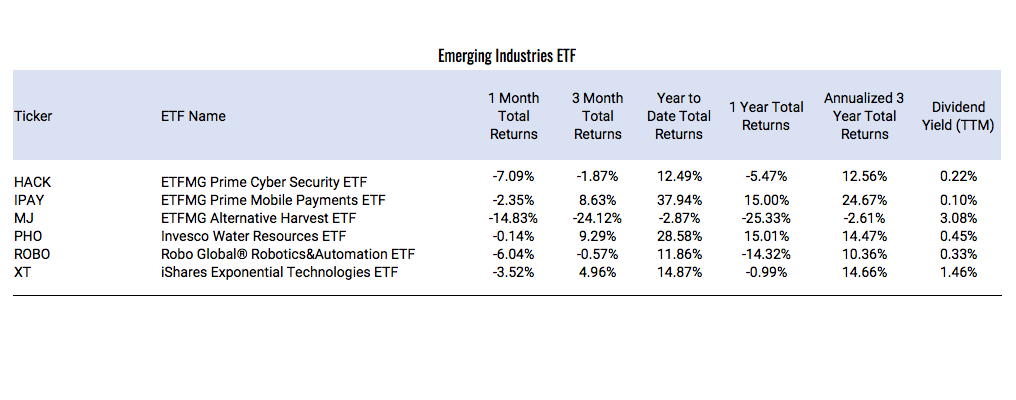

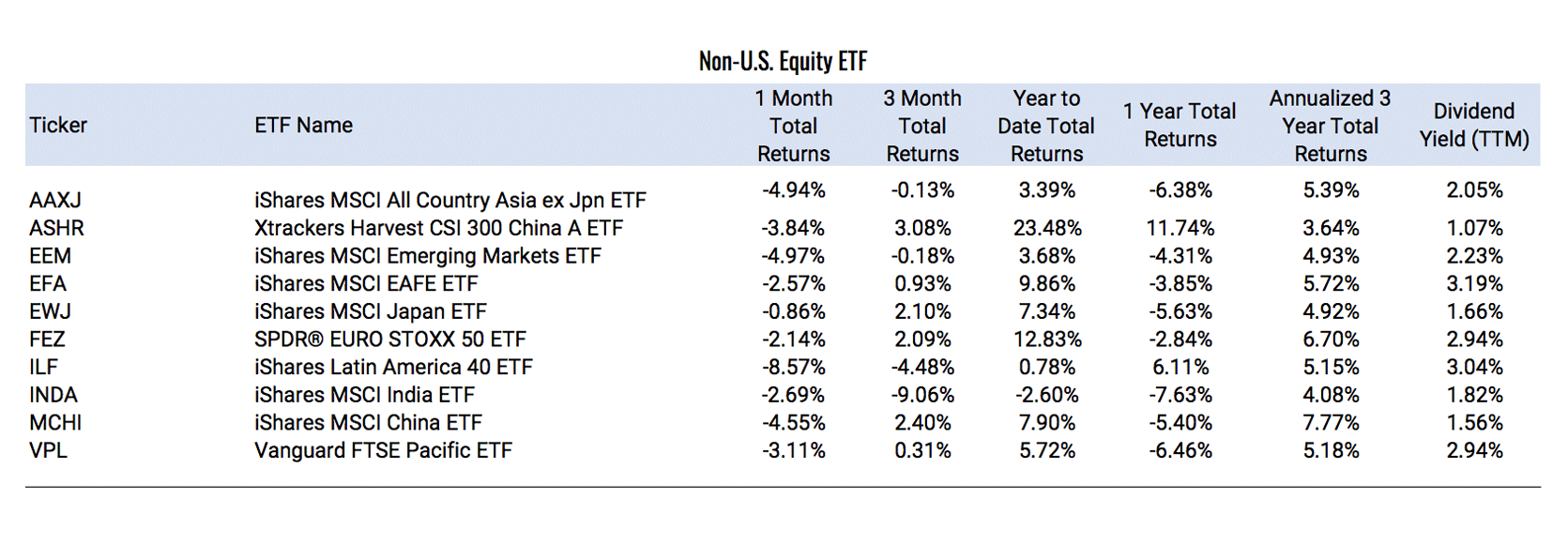

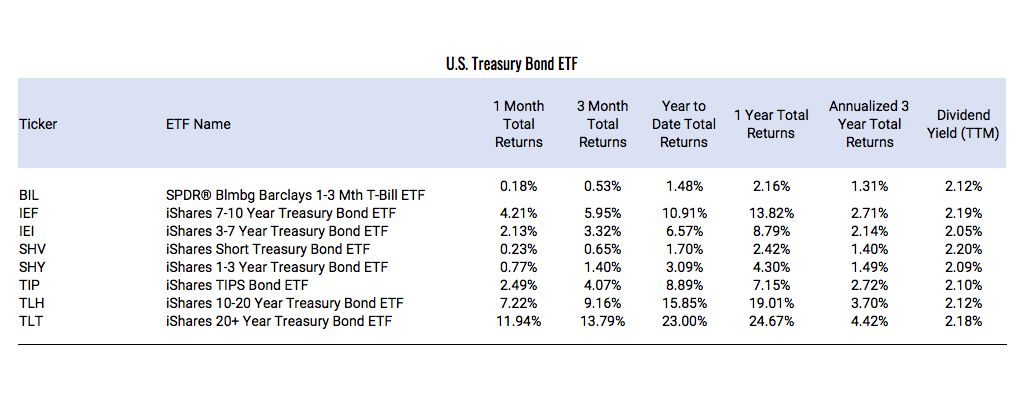

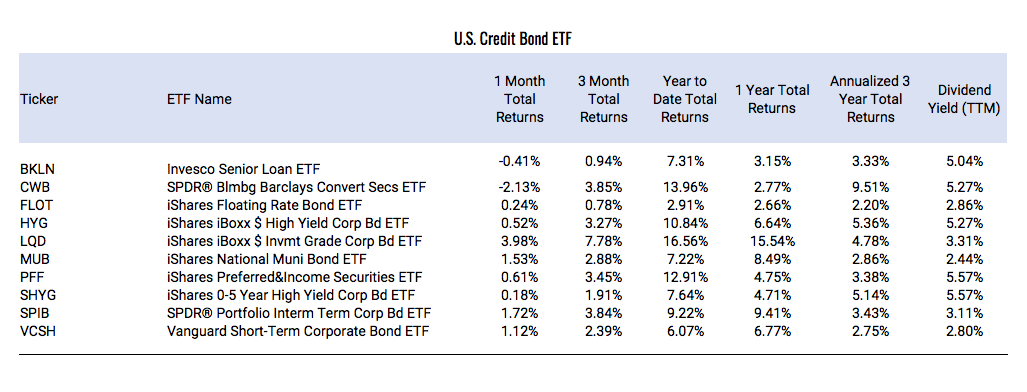

这是一组100只ETF,我追踪的是在一段时间内了解投资者的全球市场状况。你可以看到过去12个月一直是艰难的雪橇,只有0.79%的平均预付款。但正如我们在下面看到的那样,有很多赢家和输家相互抵消以产生平均值。

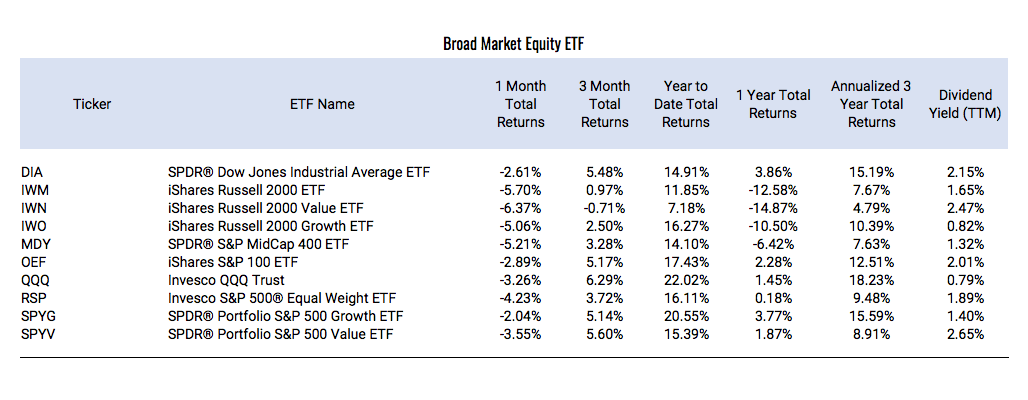

是的,在过去的12个月里,小盘股全线下跌10-15%。一般来说,小型公司的利润更多地来自国内业务,而不是大公司。而且,较小的公司更多地依靠债务来保持其业务的发展。这是今年秋天要观看的两个非常重要的项目。小型股是经济衰退的关键先兆吗?

过去一年,房地产投资信托基金,公用事业和消费必需品行业都表现良好。然而,它们共同构成了标准普尔500指数中的一小部分。这就是为什么标准普尔指数的整体回报仅略微为正。未来的关键:这些行业是否继续被投资者视为安全避风港?或者,他们是否会在全面衰退中成为最后一个崩溃的人?

谈论多样性!在过去的一年中,最好的部门(黄金矿工)增长了60%。但石油和天然气勘探库存下降近50%。其他一切都介于两者之间。在过去的12个月里,我们跟踪的19个行业中只有7个上升。这可能是领导力逐渐淡化的信号。但是,在这个(向下)方向上需要更多的动作才能巩固熊案。

低波动率股票在过去12个月中是明显的赢家。毫不奇怪,公用事业和房地产投资信托基金在这种投资风格中发挥着重要作用。问题是,它是否可持续?

这些天有很多关于股息高于债券收益率的喋喋不休。标准普尔500指数的收益率现在高于10年期美国国债收益率。作为一个专注于股息投资的人,我可以说 – 记住股息股票仍然是股票。这意味着它们将会波动,即使他们在低收益股票被抛售时也不会感受到影响。

从长远来看,大麻库存可能是一个可行的行业,但它们显然跑得太远,太快了。这个小小的泡沫破灭了,在过去的12个月中它们下跌了25%。部分原因是投资者回避小盘股,因为目前还没有大麻蓝筹股。

3年期回归专栏详细介绍了多元化投资组合的情况。非美国股票的回报率一般在4%至7%之间。标准普尔500指数在同一个3年期间年化12.45%。对于一些人来说,这是一个痛处,也是FOMO的一个来源(害怕失踪)。多样化有其好处,也有机会成本。

相对于投资者的预期,今年美国国债的收益率已大幅上升。然而,这也推动了收益率下降。这是一个好消息/坏消息。当这种交易顺利进行时,我们将留下一个债券市场,这个市场的收益率很低,而且价格升值的可能性更小。但我不认为我们在那里。

记下这些话:你会知道,当这个类别开始显示负数时,下一个熊市的威胁正在变为现实。目前,产量扩大仍然是一项受欢迎的运动。但在某些时候,企业信誉下降的橡皮筋打破了。但就目前而言,它正在发挥作用。

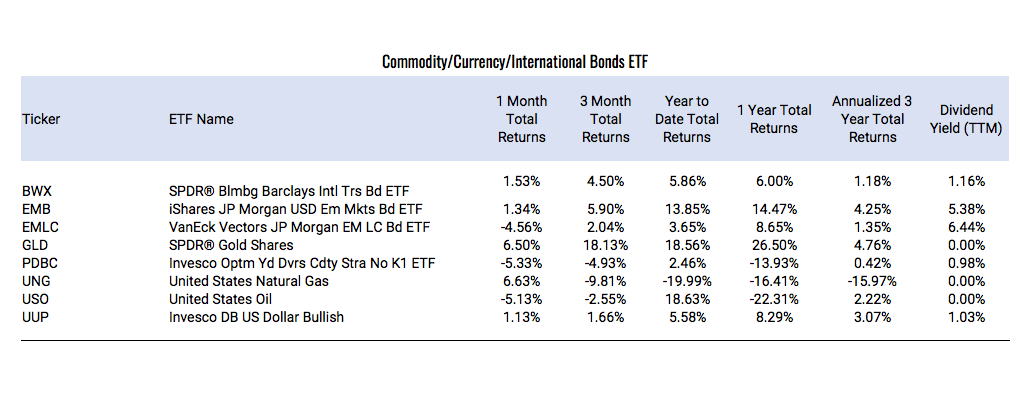

衰退贩子可以指出商品价格疲软就是一个很好的例子。黄金继续大放异彩,天然气在8月份出现飙升的情况下,从表现最差的股票中脱颖而出。

所有ETF数据的来源:Ycharts.com

关于作者:Rob Isbitts欢迎来到rob@sungardeninvestment.com提出问题和反馈。有关此主题和相关主题的更多信息,请单击此处。他是高净值家庭的投资策略师和投资组合经理,拥有超过30年的行业经验。他是南佛罗里达州一家精品投资顾问公司的思想领袖,书籍作者和创始人。他在TheStreet上的专栏旨在打破投资神话,并为他的观众带来常识分析。在LinkedIn上与他联系,在Twitter @robisbitts上关注他。访问他在Sungarden Investment Management的网站。

披露:本材料包含作者Rob Isbitts的当前观点,但不一定包含Dynamic Wealth Advisors的观点,此类观点如有更改,恕不另行通知。本资料仅供参考。此处包含的预测,估计和某些信息均基于专有研究,不应视为投资建议或任何特定安全,战略或投资产品的推荐。此处包含的信息来自可靠但不保证的来源。过往表现并非未来结果的保证或可靠指标。投资市场受到一定风险,包括市场,利率,发行人,信贷和通胀风险;赎回时,投资的价值可能高于或低于原始成本。无法保证这些投资策略能够在所有市场条件下运作或适合所有投资者,并且每位投资者都应评估其长期投资能力,尤其是在市场低迷时期。 Rob Isbitts通过Dynamic Wealth Advisors提供咨询服务。