AI 智能摘要

这一切都始于您家中或昂贵的咖啡馆提供的顺畅音调。您被提醒有关房地产多年来的高回报,然后您被告知您可以通过资金投资该资产,这将为您提供获取多元化房产和基金经理专业知识的优势。最后,这笔交易是通过悬空收益来实现的,通常年收益率约为12-15%,有时甚至更高。然而,在大多数情况下,投资者最终都亏损了。

房地产基金

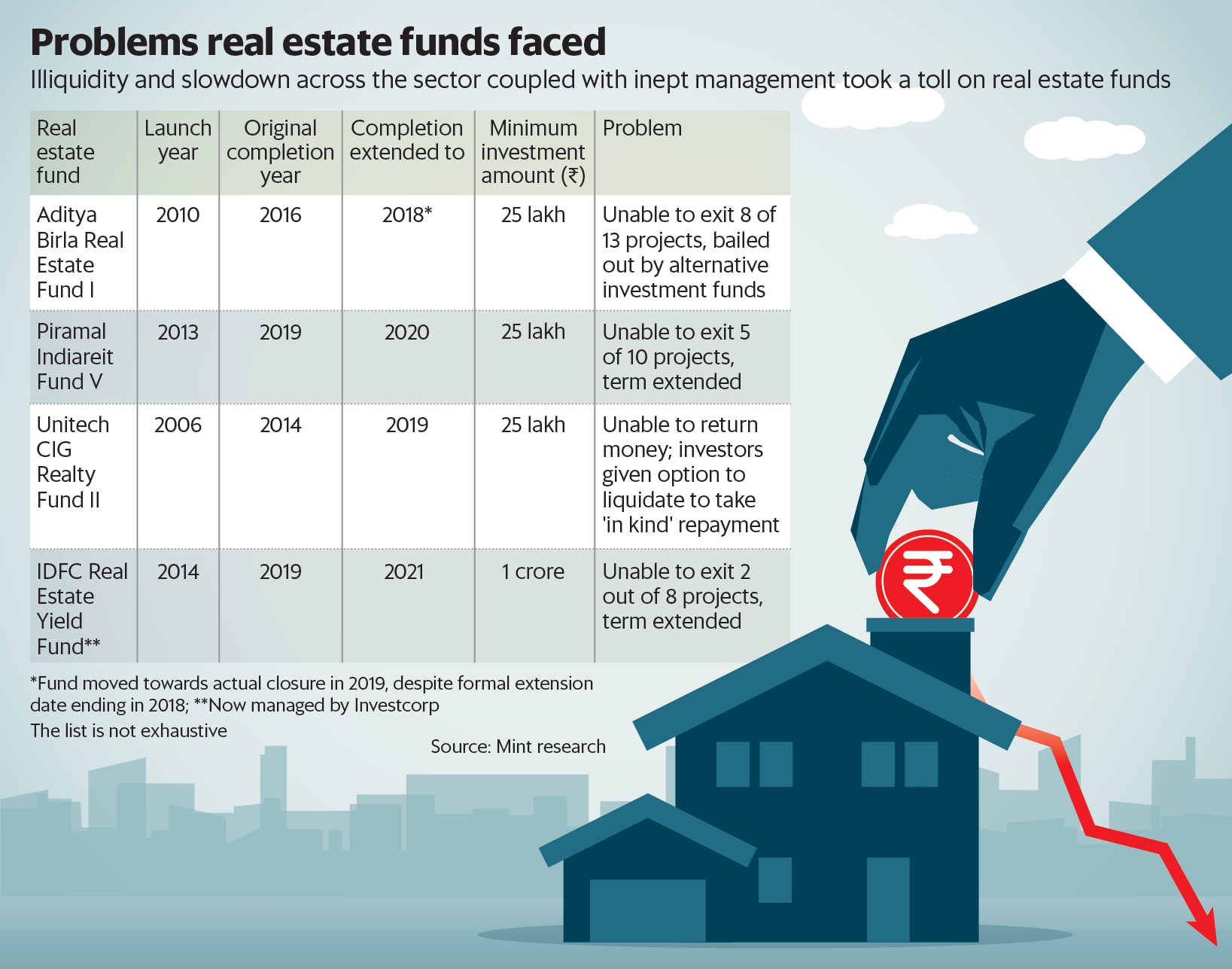

Aditya Birla房地产基金I于2010年推出,2010年筹集了1,055千万卢比,并在其终生中收回了总计9,900千万卢比,截止日期为2019年8月31日。这意味着损失了8%。然而,这笔钱从2010年到2015年分阶段筹集,并且还分阶段偿还,第一笔付款从2010年开始;因此,其内部收益率约为-2.5%。投放时投资者的票面大小为25万卢比。印度证券交易委员会(Sebi)已经提高了另类投资基金(AIFs)的最低票价,这是另一种允许您投资房地产的工具,价格为1亿卢比,但这并不保证这样的表现会不要重复。富裕的投资者不一定善于评估复杂的投资建议。 “我在2010年接触过Aditya Birla Money。我不确定他们是如何得到我的联系方式的。他们给我这个产品说我会以较低的票价获得房地产。我想投资买房子,我认为在基金六年任期后我会得到50万卢比(从25万卢比投资),“40岁的Dinesh Sharma说,他是一位投资于此的航运业高管。 “然而,基金经理不断变化,他们不断延长基金的寿命。现在,如果我得到任何回报,我将感激不尽,”他补充道。

点击此处查看图形的放大版本

Unitech CIG Realty Fund II也是类似的事情,这是一个由Unitech Advisors(印度)Pvt。管理的基金。有限公司成立于2007年,其最初任期为七年。然而,它将其任期延长至9年,然后延长至12年,因为它很难退出已投资的项目。随着延长的截止日期临近,它在2019年7月16日向投资者发出了一封几乎绝望的信,有两种选择。首先是投资者可以选择立即清算,这将是一个遇险的销售。第二种是选择“实物内”资产分配,这将是参与项目的私人有限公司或密切关注公司的股权和债务。实际上,投资者可以承担基金拥有的项目销售损失。信中指出,投资或跨越项目公司的债务和股权投资,对回报没有可见性。这将使投资者在没有董事会席位或特殊权利的非上市实体中获得微不足道的股份。

同样,Piramal Indiareit V于2013年推出,并将于2019年到期,其任期延长至2020年8月31日。该基金致投资者的一封信宣布无法退出其投资的10个项目中的6个这封信引用了一系列原因,包括政府批准和土地征用延迟,土地价格下降和该部门放缓(阅读)。 “我的银行关系经理在2013年把这个计划卖给了我,说我会得到13%的回报。我不得不投资25万卢比。该基金的任期为六年,可延长两年。到目前为止,他们已经退还了我55%的资金,“一位投资者表示,他是一名退休人士并拒绝透露姓名。

另一个基金,IDFC房地产收益基金,无法退出其投资的八个项目中的两个,并将其任期延长至2021年。

Mint通过电子邮件联系了上面提到的每个房地产基金,但没有得到其中三个的答复。第四,Investcorp通过他们的发言人发表了以下声明:“在艰难的市场环境中,我们已经退出大部分投资组合并向投资者分发了大约1倍。对于剩下的两笔投资,我们正处于与收购开发商结束交易以接管这些项目。由于市场状况并确保投资者的价值最大化,我们决定将基金寿命延长至2021年5月。一如既往,保护投资者的利益至关重要。虽然我们挑选了四家陷入困境的房地产基金,但可能还有其他基金可能面临类似的问题。

这些基金似乎选择了不良项目,低估了政府审批延迟,缺乏透明度和开发商责任不力等因素的影响。评估这些因素是投资者期望基金经理提出的专业知识。房地产行业放缓,因为它处理了货币化和流动性状况的影响,以及2016年房地产(监管和发展)法案和商品和服务税(GST)等监管改革造成的破坏。 )。

房地产咨询公司Knight Frank India的资本市场全国总监Sajeev Chandiramani表示,在RERA法案获得通过之前的几年里,处于困境中的房地产基金投资,当时存在透明度,治理和金融方面的挑战。开发人员的纪律。

如何投资

除了实际购买有自身问题的单位或土地外,您还可以通过不可转换债券(NCD),AIF或房地产投资信托(REITs)投资该资产。

非传染性疾病:它们以高利率提供非常低票价的规模,但风险极高且不具有多样性。

AIF:它们更加多样化,但它们的最小票价为1亿卢比,并且可以根据基金经理的质量而有很大差异。 “Sebi已规定AIF的最低票价为1亿卢比,但未对多元化和透明度制定充分的规定,”Plan Rupee Financial Services的创始人Amol Joshi表示,“收入和投资能力都很高的人”他必须在经济上精明。没有什么可以阻止这种失败再次发生,“他补充道。

然而,一些财富管理机构继续看好AIF。 “商业和共生等一些房地产领域的租金收益率非常具有吸引力,”Sanctum Wealth Management的联合创始人兼主管产品Prateek Pant表示。“我们建议REITS和AIF看看产量和血统。资产管理人 – 该机构管理基金的能力。这种基金的五到七年的期限是合适的,“他说。

Sajeev Chandiramani认为共生和学生住房项目是有吸引力的投资领域。 “高净值投资者(HNI)关注这样一个房地产基金应该关注基金的背景和赞助,公司治理,住宅和商业房地产和交付之间的多样化。他还应该关注开发商的整体财务状况,而不仅仅是资助的项目。现在应该避免绿地项目,“他说。

房地产投资信托基金:这些是三种期权中最受监管的。他们必须将至少80%的资产投资于已建成的商业地产,并被授权分配90%的现金流。 4月,Sebi将投资的最低票价从₹20万减少到₹50,000。

但是,他们遭受税收不利。由于它们是直通车辆,因此他们所赚取的租金和利率在投资者手中征税。到目前为止,只有一个REIT上市,在产品方面几乎没有选择。理想情况下,您应该等待更多的房地产投资信托基金上市,并使行业走向成熟。也就是说,如果您真的希望投资房地产,REIT是您拥有的替代品中风险最小的选择。

无论您展示哪种产品,都可以提出几个基本问题:基金将投资哪种类型的项目或财产?是否采取任何措施来降低风险?分销商和基金经理将获得的费用或佣金是多少?最重要的是,请记住,口头提到的回归数字没有任何价值。