AI 智能摘要

在互联网泡沫破灭20年后,Pets.com仍是上世纪90年代IPO(即首次公开发行,是指一家公司第一次将它的股份向公众出售)泛滥的象征。

(网络图片)

当它在2000年申请上市时,Pets.com的收入还不到600万美元,而且只运营了一年。不过,该公司上市时的估值超过3亿美元。不到一年,这个宠物网站就关闭了。投资者失去了一切。

Pets.com的疯狂行为是由首席执行官朱莉·温赖特(Julie Wainwright)主持的,她是一位经验丰富的软件和电子商务高管。虽然她不是公司的创始人,但温赖特几乎从一开始就在那儿。多年来,公司的倒闭一直笼罩着她。

但她没有停止。温赖特又带来了一家新公司——REAL REAL(REAL),这是她于2011年创立的一家网上奢侈品寄售店。温赖特又回到了CEO的位子上——完全复出。该公司以每股20美元的价格发行了1,500万股,市值16.5亿美元。上周五,该股在首日交易中大幅上涨。

RealReal有很多宠物网站从来没有的东西。该公司已有八年多的历史,过去的记录是:2018年的收入为2.074亿美元,比2017年增长55%。自推出以来,RealReal已向卖家支付了约10亿美元。2018年,该公司处理了160万份订单,同比增长42%,平均规模为446美元。该公司预计未来几年收入增幅将超过20%,现金流利润率将在25%左右。

不过,它仍然在盈利的路上走得艰难。其2017财年净亏损5230.8万美元,2018年财年净亏损7576.5万美元,同比增长44.84%;2018年第一季度净亏损1410.6万美元,2019年第一季度亏损2322.2万美元,同比增长64.62%。

但无论如何,温赖特和IPO投资者的回归变得更加明智和自律。美国证券市场2019年的首次公开募股有望筹集创纪录的资金,有可能打破2000年创下的近970亿美元的纪录。

巴伦周刊的Eric J. Savitz认为,IPO的复苏并非昙花一现,也没有泡沫再次膨胀的迹象。从某种意义上说,IPO市场已经成熟。

之所以这么说,是因为:首先,1999年科技公司上市的平均年龄是4岁;去年,这个数字是12。在泡沫年代,由于像theGlobe.com和eToys等投机性极强、最终以失败告终的企业进行IPO,投资者们遭受了巨大的损失。如今,他们收紧了自己的标准。他们现在想要的是收入可观、增长迅速的成熟企业。

虽然大多数打新的苦手没有赚到钱,但是投资者的热情依旧高涨,IPO公司的质量也节节攀升——IPO市场欣欣向荣。

今年成功的ipo名单很长,包括BeyondMeat (BYND)、Pinterest (PINS)和Chewy,它们在上市后都表现强劲。

投资机构对企业科技企业的胃口特别大,Zoom Video Communications(ZM)、PagerDuty (PD)、Fastly(FSLY)和CrowdStrike Holdings (CRWD)等公司的开局令人印象深刻,Slack Technologies (WORK)的市场需求更是巨大,该公司罕见地没有经历IPO而直接上市了。所有这些公司都在首日交易中实现了大幅上涨。当然,也存在Uber和Lyft 这两只存在估值泡沫、上市首日跌破发行价的独角兽。

复兴资本(Renaissance capital)联合创始人凯瑟琳•史密斯(Kathleen Smith)表示,如果这一趋势继续下去,2019年可能是有史以来募资总额最高的IPO年。她说,今年的收入可能超过2014年阿里巴巴集团(Alibaba Group Holding)上市时筹集的850亿美元,或1999年和2000年泡沫时期的900多亿美元。

史密斯的公司经营着复兴IPO交易所交易基金(IPO),该基金跟踪近期首次公开募股的指数。今年以来,随着投资者继续买进新股,该股累计上涨35%。佛罗里达大学(University of Florida)专注于首次公开发行(ipo)的金融学教授杰伊•里特(Jay Ritter)表示,今年ipo首日的平均回报率达到了2000年以来的最高水平。他预计2019年将是自2014年以来新上市公司最多的一年。

(网络图片)

让我们仔细看看IPO复苏的因素——以及这一趋势为何可能持续下去。

独角兽供应:

与Pets.com时代不同的是,如今的企业家以及为他们提供资金的风险投资家一直在与公开市场打交道。许多新发行公司已经运营了10年或更长时间。风险投资也没有放缓。据PitchBook-NVCA venture Monitor的数据,过去10年,风险投资超过6,280亿美元,仅去年一年就达到创纪录的1,321亿美元。

这些资金正在创造经验丰富、价值不菲的业务。CB Insights列出了全球362家私募市场估值超过10亿美元的公司,其中18家市值超过100亿美元。在某一时刻,几乎所有银行都将寻求流动性。

增长的稀缺性:

在最近的IPO市场上,一个引人注目的因素是投资者为增长付出的极高市盈率。这一点在企业技术领域尤其明显,许多公司的股价是今年预期收入的25至30倍。事实上,很少有公司是盈利的。这是衡量增长价值的一个引人注目的新方法。

IPO咨询公司Class V Group创始人莉斯•拜尔(Lise Buyer)表示:“投资者更关注增量回报,而非风险。”

例如,将最近的估值与Salesforce.com (CRM)在2004年6月的首次公开发行时发行价为每股11美元,公司的市值约为17亿美元。Salesforce2005年1月的收入为1.76亿美元。

如果一家拥有这些数据的公司今天上市,其估值可能至少会是这个数字的两倍,甚至可能高达四倍。

年增长率在40%至50%或更高水平的成熟企业并不多见。请记住,一些最引人注目的科技公司已经成熟,增长率很低,甚至为零。在苹果公司(Apple),收入最近一直在缩水。Facebook (FB)和Alphabet (GOOGL)仍在十几岁或二十几岁左右的年龄段增长,但它们都面临着越来越多的监管审查。

股票稀缺性:

许多新上市的公司流通股都很少。正如一位银行家所指出的,Zoom的IPO仅占全部稀释后股份总数的8%——一半的股份来自现有股东。留给机构投资者的股票所剩无几。为了建立一个重要的头寸,投资者不得不在一个清淡的公开市场上付出代价。Zoom自4月份上市以来已经上涨了150%。

优步和Lyft上市首日的表现都略令人失望,在全球竞争日益激烈、未经证实的长期增长押注(如自动驾驶汽车)、以及令人困扰的监管问题面前,估值远低于乐观预期。

优步的市值为760亿美元,比通用汽车(GeneralMotors)高出约200亿美元。IPO市场已经摆脱了短暂的低迷;投资者显然已经决定,这两家公司的困境对其他新兴企业没有任何影响。

关于云的一切:

基于云的软件公司的高估值并非侥幸。这些大型企业的资本要求低于前几代科技初创企业。他们没有建立很多基础设施;他们没有建设大数据中心;他们没有工厂;而且他们没有庞大的销售团队。他们可以通过云服务中的自助服务服务接触到世界各地的客户,外包基础设施需要亚马逊的Web服务。它们可以快速增长,以较低的成本进行扩张,并以相对较小的团队应对大型市场。新方法提供了更好的经济效益和更高的估值。

Slack、PagerDuty、CrowdStrike、Zoom Video、Zscaler (ZS)、Atlassian (TEAM)、Okta (Okta)、Elastic (ESTC)和MongoDB (MDB)的收入都在以每年至少30%的速度增长(在大多数情况下,增长速度要快得多)。他们都得到了丰厚的回报。

这保证了游戏将继续下去。候选产品包括:Rubrik(云存储)、Flexport(基于云的货运代理)、雪花计算(基于云的数据仓库)和Squarespace(web主机)。这些公司的私人市场估值都远高于10亿美元。

个人投资者的机会

那么,对于个人投资者而言,他们究竟如何才能参与这个高涨的市场进而获得收益呢?国内首个取得美股券商牌照的必贝证券(BBAE)上线美股新股申购(IPO打新)功能,为用户提供更多美国上市公司股票申购的机会。

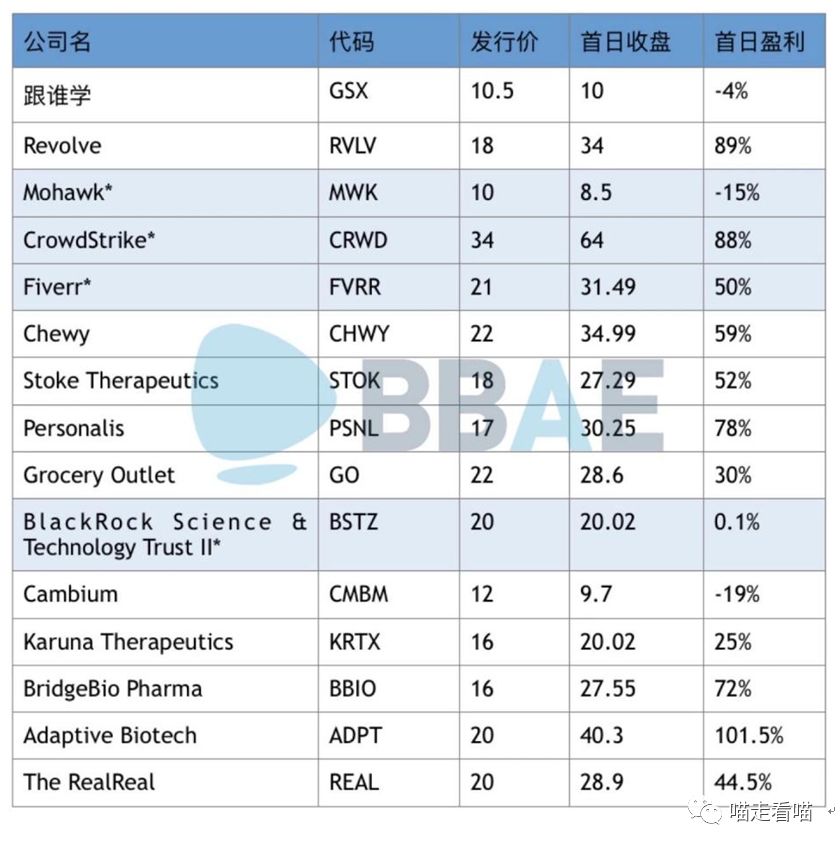

进一步问,个人投资者参与打新究竟能带来多少收益呢?让我们聚焦在刚刚过去的六月,看看个人投资者在IPO市场的盈利机会。六月,我们一共统计了22只在美股市场IPO的股票,其中首日盈利为负的仅有4只股票,其余盈利率都相当不错。按照这个计算打新的首日盈利机率达到了81%。

6月部分美股IPO表现(注:*号为必贝独家IPO打新美股)

如果这18只股票全都参与打新,每只股票中1股,你就能躺赚165美元;以最低申购金额1,000美元算,那么净盈利可达8,019美元,月收益相当可观。

6月仅有一只中概股“跟谁学”在美股上市,但它不幸成为4位破发选手中的一位,首日跌幅4%。而余下的18只首日盈利的股票里,有8只的首日盈利率超过了50%。比如Adaptive Biotech(ADPT)首日的收益高达101%,Revolve(RVLV)首日收益也达到89%,网络安全的明星公司CrowdStrike(CRWD)也达到了88%。

那么现在问题来了,在没有时间仔细阅读全英文的公司招股书的情况下,有什么办法能在打新时避免踩雷、并且获得较高的收益率呢?

有几个简单的方法:

*首先看承销商,如果是大家耳熟能详的老牌投行基本不会差了,比如高盛、摩根、美银美林等;

*其次,看公司的行业属性,如果是热门的行业,比如信息安全,并且在该行业有一定知名度的话,也基本不差,比如CRWD这样的公司;

*最后即便不是在热门行业、公司也没啥知名度,但公司成立时间长、基本面优秀,也可大胆申购。比如Adaptive Biotech这只涨幅超过100%的公司,2009年便成立了。

风险所在:

近期上市的股票流通股太少,未来会带来风险。随着内部人士的锁定期协议到期,他们的股票将上市,增加股票供应。如果投资者需求跟不上,这些股票将面临抛售压力。

还有一种风险来自于增长驱动型企业的一系列疲弱盈利报告,这些报告令经济前景黯淡。几位银行家提到了2016年,当时ServiceNow、TableauSoftware和领英(LinkedIn)都出现了盈利下滑,股价大幅下跌,拖累了整个软件行业。

IPO市场不适合胆小的人。但现在不是1999年。目前这一代的上市候选人花了数年时间在私人领域打造自己的企业。现在,渴望增长的公众投资者有机会抢购这些年轻公司的股票。只要这些前提存在,IPO市场就会继续保持活跃。