AI 智能摘要

我们中许多人被教导要不惜一切代价避免波动。那是一个严重的错误。实际上,从长远来看避免非致命的压力实际上是致命的。

想一想:如果您不剧烈运动(身体短期波动),则可以消瘦。该原则适用于整个生活:我们面对的困难事物-克服-使我们成为我们自己。“成为”的过程令人不快,但我们为此而更好。

对于股票市场,我们正在设置自己,以更频繁和更痛苦的方式来学习本课程。

图片来源:GETTY IMAGES。

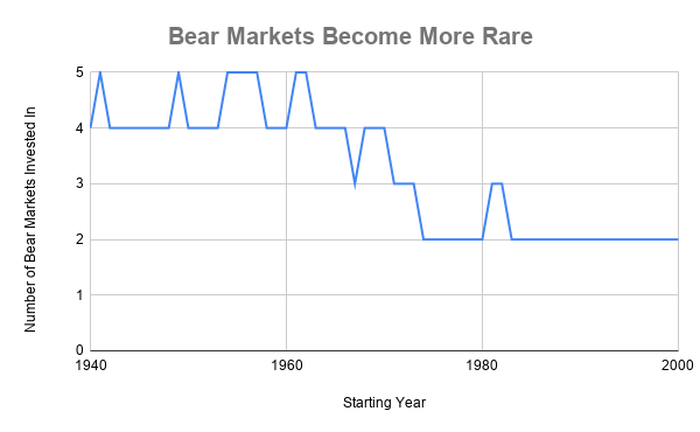

首先,我们将1940年开始投资的个人投资者与2000年开始的个人投资者进行比较。以下是他们对未来20年的期望:

- 1940年代的投资者将经历4.2个熊市(定义为下跌至少20%)

- 2000年代的投资者所经历的不到一半,只有2.0个熊市。

这是滚动20年的时间框架的样子:

数据来源:YARDENI研究。图表和作者计算。

好像是个好消息,对不对?我们人类希望减少波动。但是,没有波动就发生了一些看不见的事情:坏事不断积累。

畅销书作者,前交易员和风险专家纳西姆·塔莱布(Nassim Taleb)曾这样预言:“大萧条和COVID-19大流行的严重性早于其他人”: ……令人窒息的自然波动掩盖了真正的问题,导致爆炸发生时既延迟又加剧。”

他继续解释了一个有趣的现象:当林业部门决定立即扑灭任何起火时,这似乎是明智之举。但是从长远来看,干枯的毛笔在林地上的堆积只会造成大面积的森林大火-不能遏制这类大火-这是有保证的结果。

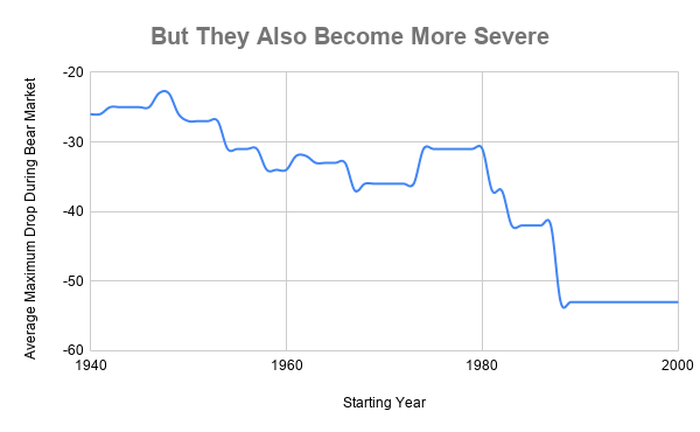

这在现实世界中如何翻译?

- 该1940年代投资者的平均股票跌幅为每个熊市25%。难以忍受,但不会使人衰弱。

- 2000年代投资者的平均跌幅为53%,或两倍以上。

再次,这是什么样子:

数据来源:YARDENI研究。图表和作者计算。

当然,2000年代的小组只有两个数据点:dot-com / Sept。11股暴跌(股票下跌49%)和大萧条(暴跌57%)。有人会说两个数据点在统计上并不重要。

但这就是重点:只有两个,而且-从历史上来说-很大!

投资者现在应该做什么

信不信由你,我们已经退出了COVID-19引发的熊市。截至4月21日,标普500指数已较3月下旬的低点上涨了22%。虽然我并不是说这种趋势无法持续,但我也不是说这是我们走出困境的迹象。

恰当的例子:从1929年到1940年,市场是如此动荡,以至于我们经历了八个不同的熊市。但是没人会这样看。那是(单一的)大萧条。

我希望这不是我们前进的命运。但是请考虑一下,就在去年夏天,当利率升至2.4%时,市场就变得合适了。从历史上讲,这是非常低的。尽管没有通货膨胀的技术迹象,但我们也经历了创纪录的低失业率。

我认为这种结合-如此低的利率几乎可以实现全部就业-同样可以为其他服务:股票市场的低波动。我们 必须 开始坚强起来,束手无策,以增加动荡。对于个人来说看起来像什么?

- 弥补缺点: 在将一分钱投入股票市场之前,请确保您有合理的保险,紧急储蓄并还清了高息债务。

- 过着自己的生活: 没有什么能让您省心的,就像过着自己的生活一样,可以帮助您忽略市场波动。当您知道自己的“ 足够 ” 水平时,您就会在晚上睡得很好。

- 长远来看: 请记住,您正在为遥远的未来投资,例如大学学历或退休金。如果您有少量现金准备部署,那么这种市场波动可能会很有利。

最重要的是,了解您的目标。如果这种趋势持续下去,熊市将更加罕见,甚至更具破坏性。同样,我希望不是这样。但是,一旦您的投资组合足够大,可以满足您的目标,那么就没有理由在筹码上留下很多筹码。