AI 智能摘要

经历了昨晚的原油从10块钱跌到负40块的全过程,实在是活久见,原来金融市场除了长期国债利率可以为负以外,原油价格也可以为负。那么对我们的影响是什么呢?我们又该如何看待呢?

先说结论:

对绝大多数人没有直接的影响。昨晚只是原油还差一天就要交割的5月合约跌到了负值,这个负价格只影响持仓了5月合约的多空双方,现在的原油期货主力合约是6月合约,6月合约以及后面的远月期货合约都还在正常价格范围(虽然也是二十年来油价的低点了)。

有人说国内加油是不是能便宜了,很遗憾的告诉你这是不行的,根据国内的成品油价格联动机制规定,国际油价下跌的时候国内成品油确实是跟着跌的,但如果国际油价跌到40美元以下,国内成品油价格就不跟着联动了,是的很残酷,但规则一早就是这么规定的,算是对中国原油企业的一种保护吧,想加油站给你送钱的童鞋们可以省省了。

为何原油期货价格跌到了如此之大的负值呢?

背后的基本面因素主要是由于原油期货5月合约马上就要临近交割了,最后交易日是4月21日,多头持仓者如果迟迟不平仓,必须要有足够的仓储空间才能完成现货原油的交割,而现在原油的仓储已经爆满了,没有仓储空间的原油多头持有者只能选择不计成本的卖出,而CME交易所把负价格视为一种持仓者卖出时需要对买方支付的仓储成本,允许了负价格成交的出现,因此在合约到期日之前的4月20日,多头持仓者只好不计成本的卖出,造成了史无前例的全球主流商品合约出现负值的现象。

从期货合约设计的角度来看,只要交易所愿意让买卖双方以负值成交,其实负值价格也是无所谓的,因为期货合约的设计本质,就是通过价格变动去让多空双方换钱。

我们说通俗点解释,在一个期货合约交易的过程中,如果价格从10块跌到2块钱,多头该赔8块钱,那么期货多头持仓者需要从自己的期货保证金账户(某种意义上可以理解为期货账户里的现金)中付8块钱给空头持仓者;而从2块钱跌到-6块钱,多头也是该赔8块钱,只要多头的期货保证金账户里还有钱,就可以继续付给空头8块钱;甚至如果价格从-6元继续再跌到-14元,那么多头还是赔8块钱,只要多头的保证金账户里还有余钱,就可以源源不断的付钱(亏损)给空头。那么这个过程到何时为止呢?会到把亏损的一方保证金全亏没了,没钱可亏的时候他的期货公司(券商/投行)就会帮他强制平仓,在市场上把他的仓位现价强制卖掉。期货交易中所谓的逼仓,也就是这个意思。

期货合约关注的是价格的变化带来的买卖双方结算利益,而不是价格本身,因此从逻辑上来说,负价格交易是完全可行的。当然前提是交易所得认可,而不在价格上设最低价限制等因素。

为何原油价格最近跌了很多,原油企业还在生产呢?

我们再深入解释一下为什么价格这几个月下跌了这么多,石油公司还会开采。在石油公司的开采成本中,大部分的成本是开采前的勘探,钻井设备购买租赁,办理开采相关执照等等费用,是已经付出了真金白银的既成事实,固定成本非常高(可以看做是沉没成本),而真正从油井里把油抽出来这个过程,费用不高(可以看做是边际成本)。就算是把前期投资全都投入了计算成本的话总体是亏钱的亏钱,但只要市场价格比边际成本高,从企业当下的视角看,也只能忍痛继续开采。

我们举个形象的例子,就像你开餐厅生意不好,但已经预付了3年租金且不能转租。两个选择,一是关掉餐厅损失300万租金;二是继续营业,只要你的营业额比员工工资和采买成本等一系列运营费用高哪怕只有一点点,你都要继续营业,因为你损失的会比300万少,虽然你整体还是要亏钱的。

我们再来从市场价格分析,经济学中,商品的价格是供需关系决定的,是看不见的手对吧?在价格高的时候会涌入大量的企业参与市场,这样供给上涨需求没变,价格就逐渐下降了;在价格低的时候很多企业会退出市场,供给小了需求不变,物以稀为贵,价格就涨回去了。通常情况商品是这样波动的。

但是,像原油、黄金这样开采成本高、关闭成本也很高的这种高门槛的企业,不会因为市场价格的上升而涌入大量的企业,因为绝大多数企业没有开采能力;也不会因为市场价低而停止生产,因为停产的代价非常大,且边际成本看不亏钱。这两方面因素造成了市场上供需的关系没有改变,价格上涨供给依旧是这么多,供给小于需求,则价格还会继续上涨;价格下跌时供给没有改变,供大于求,价格依旧继续下跌。

另外一点,由于世界各地的油气田储备物理形态不同,导致各个油井的钻探和开采成本不一,差别极其巨大。我们石油举例,在中东国家,原油的综合开采成本在10美元/桶以下,俗称找个锥子随便往地上扎一下就能往外喷油,即便是原油跌倒十几美元一桶,在中东这些国家的视角下,开采石油依旧挣钱;相反美国页岩油的综合成本在40-50美元/桶附近,俄罗斯的综合成本在60美元/桶,可燃冰(石油的替代品)的开采成本更高。但如果油价真的涨到200美元/桶,去西伯利亚高原开采可燃冰也是赚钱的。这里我们不是单纯比价格,而是讲一个道理:市场价格再高,就会有新的产能出现,价格再低,都会有企业不亏钱。

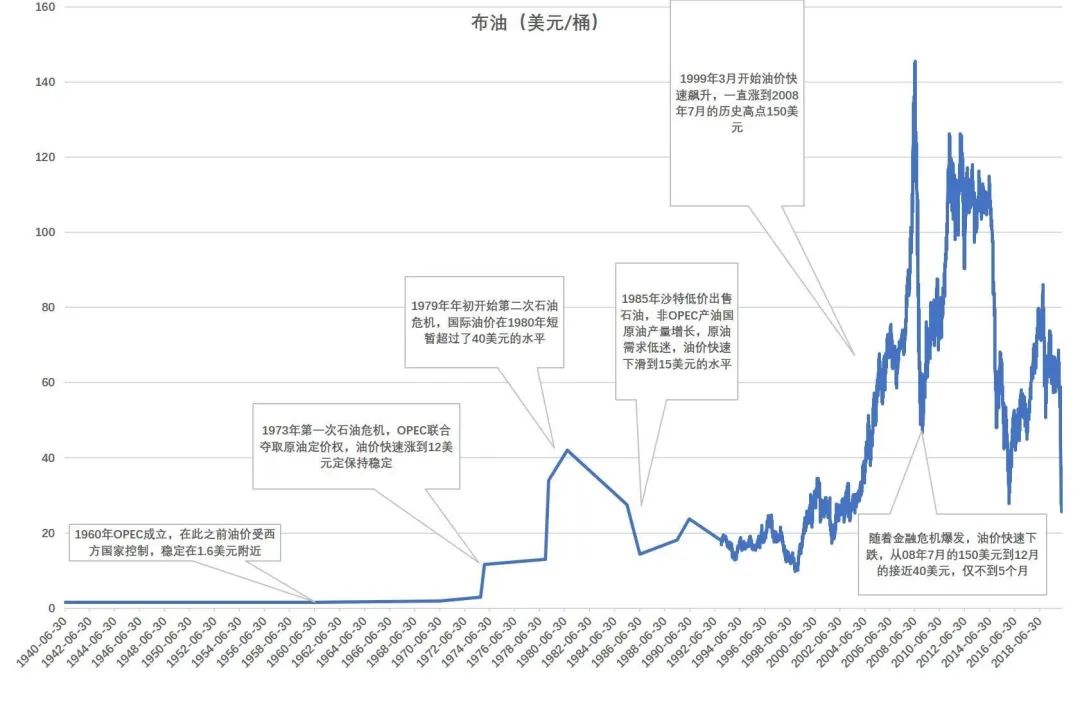

我们来看看原油过去百年的历史走势。

在上世纪70年代之前,原油价格长期稳定在1.6美元/桶。70年代石油危机发生,原油价格在第一次石油危机涨至12美元/桶,第二次石油危机时更是涨到40美元/桶,导致整个70年代美国经济处于滞胀阶段。紧接着原油与黄金一样经历了持续近二十年的熊市,价格下跌了70%以上,从80年代初的40美元/桶,大跌至1998年底10美元/桶。

后来随着以金砖四国为首的新兴市场国家开始快速发展,世界买得起车加的起油的总人口市场大增,原油价格才从十几美元一桶,一路涨到2008年148美元/桶,大家可能还有印象那会儿加油多贵,一听说油价要涨都连夜去加油站排队加油。接下来就是金融危机后持续至今的十余年大熊市,原油价格至今为止已经下跌了超过85%,跌破了20美元。

原油在50年的时间大体是经历两轮牛熊市。

如果测算从1980年代的原油牛市高点40美元,到2008年的原油牛市高点约150美元,涨幅大致是275%,复合收益大致就是在4.8%/年。

如果我们取一个原油的平均价,也就是在上个世纪80-90年代,平均价格中枢大致在20美元/桶;到了2010-2020年,平均价格中枢大致围绕在60美元/桶,30年的时间才上涨约2倍,年复合收益在3.8%/年,并没有一般人想象中的高,更不要提现在价格更是已经跌到20美元,不知道要在底部震荡多久。

而实际上投资原油的实际收益会比这还低,因为普通人做原油投资通常没有现货品种,只有期货品种,而期货品种是远期大幅升水(某种意义上相当于要支付仓储成本)的,常规的年化持有成本(移仓成本)大致在10-20%/年之间,如果考虑到这个因素,超长期投资原油甚至是亏损的。

以原油为代表,总结一下大宗商品的典型价格周期特点有以下3个:

1、牛市熊市时间都特别长;

2、跨周期长期复合收益不高;

3、阶段性趋势波动非常强,牛市大涨熊市暴跌。

一言以蔽之,以原油为首的大宗商品,价格特点就是一辆长期过山车,适合投机,不太适合长期投资。

经历了昨晚的原油从10块钱跌到负40块的全过程,实在是活久见,原来金融市场除了长期国债利率可以为负以外,原油价格也可以为负。那么对我们的影响是什么呢?我们又该如何看待呢?