AI 智能摘要

Facebook,谷歌和推特警告说,第一季度将低于最初的预测。媒体分析师也对今年的广告需求将会减弱达成了共识。同时,几乎没有为未来的指导提供任何东西,这将检验人们对冠状病毒的作用已被计入价格的信念的检验。

毫无疑问,其中许多公司将卷土重来。这样做的时机取决于许多因素,尤其是消费者支出,这与失业有着千丝万缕的联系。换句话说,广告需求将恢复,但路径可能是为广告业加油的广告商。

首先,AdTech股票的好消息…

移动电视和顶置电视的使用量一直在飞速增长。Facebook报告称,在冠状病毒受到最严重打击的国家/地区,信息传递量增长了50%。在意大利,跨应用程序花费的时间增加了70%。据3月24 日报道,人们只能想象过去几周美国的使用情况,因为其中一些使用情况发生在第二季度。群组通话增加了1000%以上-对于任何在家办公的趋势来说这都不奇怪。(我在此处对Zoom Video进行了完整的分析)。

-

微软Surface Neo对抗冠状病毒延迟,新的Surface惊喜

-

Windows 10警告:微软的愤怒由于严重的新故障而上升

-

Google刚刚为数百万用户提供了保留Chrome的理由

Pinterest本周发布了一些积极消息,称第一季度销售额和用户增长好于预期。该公司表示,第一季度收入将在2.69亿美元至2.72亿美元之间。第一季度的月活跃用户为3.65亿至3.67亿,远高于3.527亿用户的共识。

与社交媒体同行一样,Twitter报告的可获利的每日活跃用户总数(mDAU)同比增长23%,环比增长8%。

高端媒体的使用也受到了投资者的充分关注,这是有充分理由的。随着越来越多的人将时间花在室内,几乎每个应用程序都增加了占用空间。根据Comscore的数据,从3月1 日到3月16 日,流媒体总播放时间比去年同期增长了24%,Roku和Amazon增长了16%。

根据消费者技术协会的一项调查,在冠状病毒大流行期间,有26%的美国家庭首次开始使用在线流媒体服务。同时,有48%的人比以前更频繁地观看流媒体服务。

在接受调查的七个频道中,直播电视也从使用量激增中受益,收视率比去年同期增长了102%。

现在,对于Adtech股票来说,不是那么好消息…

通常,使用量的增加与广告收入的增加呈线性关系。有意义的是,受众群体越大,广告空间就越多(尤其是在移动设备上),并且广告费率越高。但是,在这种罕见的隔离情况下,主要广告客户已经关门大吉,纷纷报告裁员和削减成本,尽管眼球有所增加,但广告支出却减少了。

隔离对广告商的影响根本没有参考框架。截至目前,我们仅收到报告称,使用量激增与更多广告支出无关。

Twitter 表示,在该公司取消指导后,第一季度收入将比去年同期下降。该公司在新闻稿中表示,“这种流行病的短期财务影响正在迅速发展,难以衡量。”

这意味着,尽管mDAU增长了23%,但Twitter可能会从其先前的825美元的收入损失10-15%至8.85亿美元。这是根据该公司的计算得出的,该公司的收入将比去年同期的7.86亿美元略有下降。

作为参考,Twitter报告第四季度mDAU增长21%,与收入增长11%相关。如果“收入略有下降”,这将进一步支持第一季度的影响在10-15%的范围内。

Bernstein的Mark Shmulik将Twitter的价格目标从27美元提高到了29美元,同时表示自己处于观望状态,部分原因是担心Twitter能够通过其活跃用户群获利。根据MarketWatch的说法,Shmulik最近表示:“我们警告不要过多投入库存,因为(1)每个人都看到参与度飙升(2)不清楚COVID之后参与度水平会如何变化,以及(3)如果可以,这毫无价值。不能赚钱。”

Facebook在发布时并未提供许多详细信息,只是声明 “我们并未利用参与度提高的许多服务来获利,而且在一些国家采取积极措施减少广告投放量的国家,我们的广告业务也出现了下滑。传播了COVID-19。”

根据LightShed合作伙伴的说法,前50名广告商中有12家是不良汽车制造商。另外11家是快餐连锁店。这与Needham的渠道调查结果相符,后者显示出旅游,零售,消费包装商品和娱乐方面的支出较低,占Facebook总收入的30%至45%。

MarketWatch最近报道了分析师对Facebook前景的预期修正,包括Needham和其他分析师的声明。根据FactSet的数据,截至4月6日,第一季度正从185.6亿美元修正为179.9亿美元,每股收益1.95美元修正为每股1.85美元。

EMarketer发布的数据显示广告收入下降了200亿美元。正如Twitter所指出的那样,情况正在迅速发展,并且由于在旧金山和纽约进行隔离之前直到3月6日才收集数据,因此这一估计已经不足。该数据还没有考虑到推迟到2021年的奥运会。

Cowen&Company估计Google和Facebook将看到“全球440亿美元的广告收入将蒸发”。与Cowen先前的预测相比,这表明Google的收入下降了18%,Facebook的收入下降了19%。Cowen认为广告业务将在2021年反弹。Cowen预测,In滴效应将使Twitter下降18%,Snap下降30%。

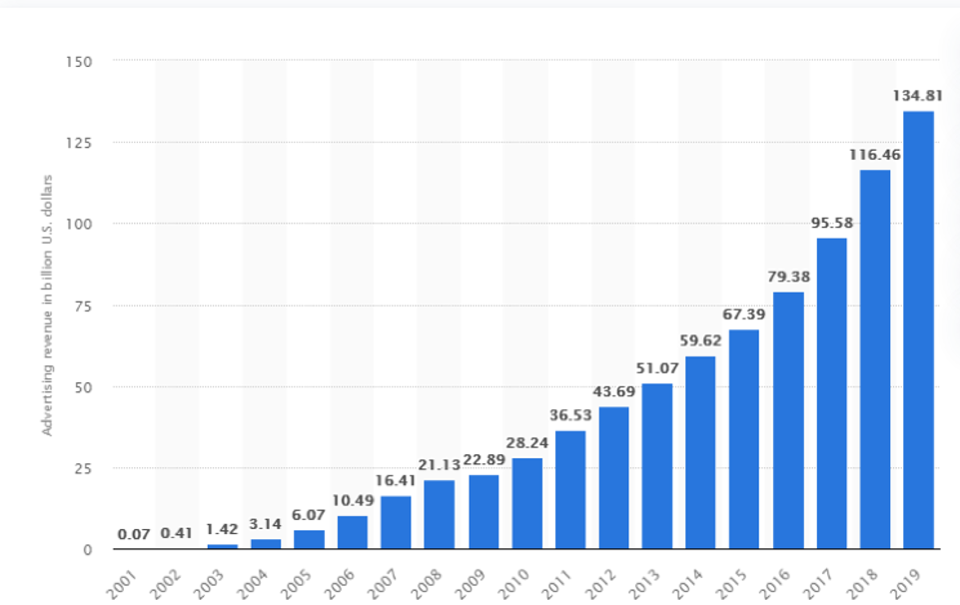

如果Cowen的预测是正确的,这将是自Google和Facebook分别于2001年和2004年成立以来,谷歌和Facebook首次出现同比负收入。Google去年的年收入为1,607亿美元,而Cowen目前预测今年的收入为1,275亿美元。Facebook去年的收入为696.6亿美元,Cowen预测来年的收入为678亿美元。

资料来源:Statista – Google从未在财务期间报告过2%的负收入增长。[+]

斯塔斯塔

谷歌和脸书拥有大量现金,但是规模较小的广告技术公司可能更容易遭受业务快速丧失的螺旋效应的影响。

Snap尚未发布有关指导的正式声明,但有证据表明该公司并未完全独立。为了支持Cowen的估计,一些Snap的最大广告客户面临着广告支出减少的风险,例如电影和媒体品牌Disney,Comcast和AT&T,以及消费品牌可口可乐和好时公司。

Roku很难确定,因为该公司从广告以及其他内容应用的许可费和/或佣金中产生收入。多数分析师认为,较低的广告需求不会抵消其他细分市场的影响,预计今年将下降15%。Wedbush的Michael Pachter将Roku的平均每用户收入(ARPU)的估算值从第一季度的30%降低至21%,并将第二季度的40%降低至26%。在今年余下的时间里,Pachter认为20财年的复苏仅从24%降至20%。

值得注意的是,LightShed指出,数字广告支出将更迅速地看到效果,而电视广告将在第二季度看到更多的效果。这是因为广告商承诺提前几个月从大型电视网络进行购买。

结论:

我认为这种情况很难量化。我们正处于收益报告的边缘,在这里还会显示更多信息,但是这些收益将显示出最小的影响,因为广告支出可能仅在三月份的季度末才能减少。

下一个季度将是大多数影响的体现。如果公司拒绝提供前瞻性指导(这似乎是目前的趋势),则市场将不得不依靠卖方分析师进行指导。我认为这是一个缺点,因为公司的前景更加清醒。

例如,摩根大通(JP Morgan)预计今年第三季度GDP增长23%,但有传言称苹果将推迟9月份发布5G iPhone。该信息不完整。同样,广告技术公司必须考虑到收入的增长和收入的增长将需要旅行,体育,饭店和消费包装商品恢复到过去10年经济繁荣的状态。换句话说,随着形势的发展,摩根大通(JP Morgan)可以撤销大胆的预测,而科技公司则无法轻易发布新信息。

我个人认为,最早要到2021年,最晚到2022年,广告支出才能恢复到冠状病毒之前的水平。许多广告客户处于极端的条件下,需要平衡对其产品的需求不足和劳动力短缺,并且需要积cash现金以维持复苏期,直到需求恢复。

截至目前,广告技术中存在不可否认的危险信号,因为使用情况与收入不成线性关系。在目前仅投放市场的任何广告公司的历史上都没有发生过这种情况。未来三个月将把市场分成两个阵营:那些认为市场已经“将”冠状病毒的全部价格“消化”了的人,以及那些认为信息不足以定价和预测复苏时间的人。

没有一个阵营是非是非,我们以前从未来过这里。