AI 智能摘要

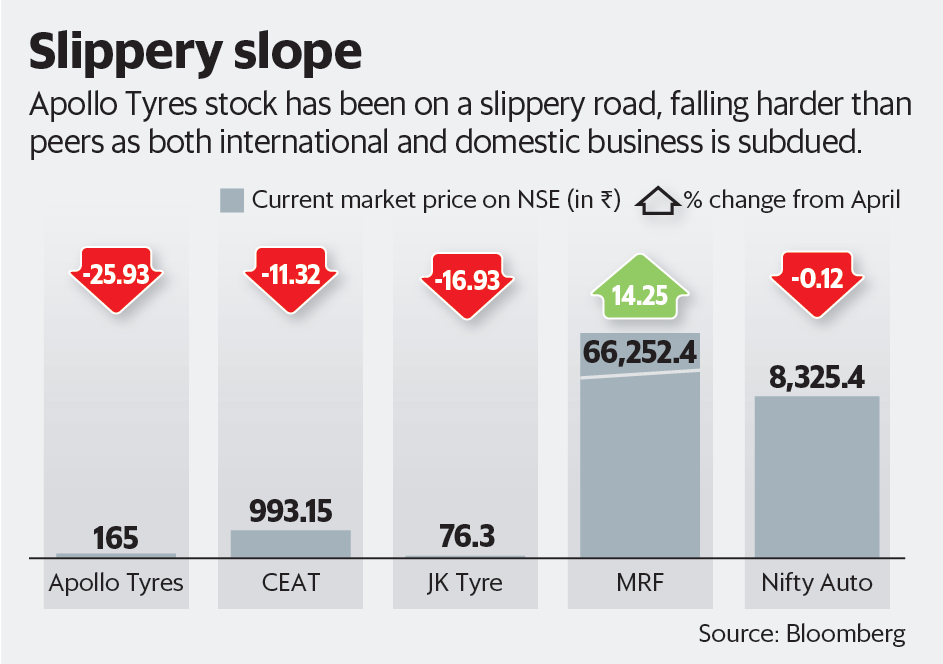

自4月以来,阿波罗轮胎有限公司(Apollo Tires Ltd.)一直是表现最差的轮胎股,下跌了26%。同期,它的表现还不及Nifty Auto和Nifty 200指数。这是由于人们对其欧洲业务转机的乐观情绪减弱。

阿波罗(Apollo)在欧洲的业务(包括在匈牙利和荷兰的轮胎工厂)占合并收入的30-35%。分析师最近报道说,阿波罗(Apollo)的Vredestein品牌(欧洲)将为宝马,梅赛德斯和奥迪等全球原始设备制造商(OEM)提供产品。尽管这是个好消息,但通常无法通过OEM供应降低利润率的情况。

图片由Satish Kumar / Mint撰写

图片由Satish Kumar / Mint撰写

Elara Securities(India)Pvt。Ltd.的一份报告说:“从长期来看,管理层已将欧洲业务的收入增长5-7%引导至12-14%的利润率。”

但是,就目前而言,根据市场的初步迹象,欧洲的冬季轮胎季节始于低速档。鉴于海外业务在20财年上半年动荡不定,这打击了投资者的情绪。

此外,长期的国内汽车销售放缓是该股的突出表现。

替代产品销售的更高认识和利润率帮助阿波罗和其他轮胎公司在经济放缓期间保持了运营。即便如此,阿波罗印度业务的9月季度息税前利润下降了250个基点,至6.5%。息税前收益是未计利息和税项的收益。从长远来看,该公司计划提高其低成本匈牙利工厂的利用率。从长远来看,这与超高性能轮胎的更大份额将提高利润率。不幸的是,在匈牙利收购和国内产能扩张之后不久,汽车行业的萧条使轮胎的销售受到抑制。此外,由于销售疲软和经营杠杆率低,成本上升刺穿了利润。

难怪阿波罗随后的资本支出计划进展缓慢。 Reliance Securities Ltd.研究部副总裁Mitul Shah表示:“阿波罗计划在未来两年内将整体资本支出计划削减60亿至70亿卢比。它计划在20财年和21财年分别为其印度业务支出230亿卢比和140亿卢比,而此前的指导则为270亿卢比和170亿卢比。”

投资者可能正在观望,以评估4月1日开始的BS-VI排放标准对汽车销售的影响。假设原材料成本保持稳定,那么平稳的过渡和汽车销量的上升将成为该股上涨的线索。