AI 智能摘要

介绍

Mebane Faber 2007年的论文“ 战术资产配置的定量方法 ”“在投资界中已经变得非常受欢迎。在本文中,他证明了一个非常简单的10个月移动平均线可以用作有效的投资策略。更确切地说,Faber使用10个月移动平均线来确定投资者是否应该进入或退出特定资产类别中的头寸。当任何给定标的的收盘价收于其10个月移动平均线(10个月约为200个交易日)之上时,投资者应该买入,当价格收盘低于10个月移动平均线时,投资者应该卖出。由于这种策略在过去非常成功并且很容易遵循,许多投资者已经为他们的个人投资组合采用了类似的移动平均交叉策略。

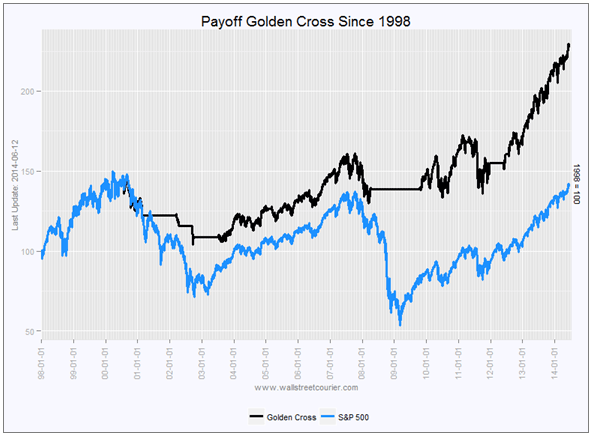

另一个着名的移动平均交叉模式被称为“黄金十字架”。它发生在特定基础证券的50天移动平均线超过其200天移动平均线时。声称这表明任何给定安全性的基本趋势结构都有所改善。如果黄金十字架变成“死亡交叉”,投资者应该转为现金,其中50日移动平均线穿越200日移动平均线。在过去十年中,大多数移动平均交叉策略已经很好地完成,如下图所示。这主要是因为这些均线策略阻止了他们的追随者在科技泡沫和金融危机期间投资于股票。

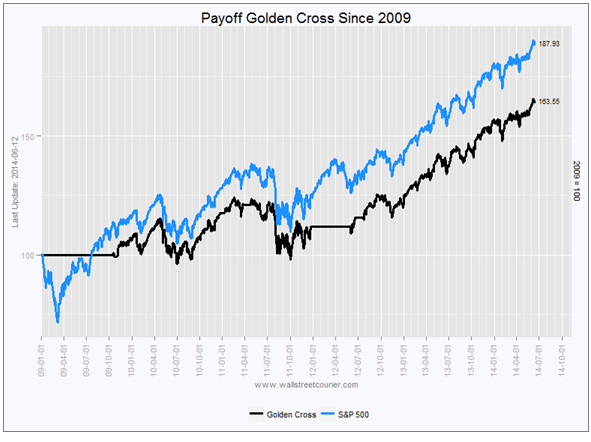

然而,自2009年以来,大多数交叉策略的表现都落后于广泛的股票市场,如下图所示,其中描绘了自2009年以来黄金交叉的回报。这主要是因为从那时起我们还没有看到任何持续低迷的情况。

最近这种策略表现不佳并不是一个大惊喜,因为所有趋势跟踪策略都面临着典型的“迟到,后期”效应。因此,在长期持续的熊市中,这种方法只能胜过简单的买入持有策略。然而,许多投资者试图通过选择较短的移动平均线组合来避免典型的后期延迟效应,这当然会增加交易活动的负面影响。

最近这种策略表现不佳并不是一个大惊喜,因为所有趋势跟踪策略都面临着典型的“迟到,后期”效应。因此,在长期持续的熊市中,这种方法只能胜过简单的买入持有策略。然而,许多投资者试图通过选择较短的移动平均线组合来避免典型的后期延迟效应,这当然会增加交易活动的负面影响。

尽管这些移动平均交叉信号非常受欢迎,但我还没有找到任何评估所有可能的移动平均交叉组合的研究论文,以确定这些策略是否为投资者提供任何额外价值。

方法

让我们分析标准普尔500指数从1928年12月31日到2014年6月11日的所有可能的移动平均交叉信号,以便对这种交叉信号的优缺点进行公正的观察。此外,我想确定最近这些交叉信号的表现是否与简单的买入持有策略相比是典型的还是仅仅是暂时的现象。此外,我想知道特定交叉策略的结果是否趋于稳定或更具随机性。为简单起见,如果将特定策略投资于现金,我假设名义收益率为零。此外,在我们的例子中,没有交易成本或经纪费的补贴。

结果

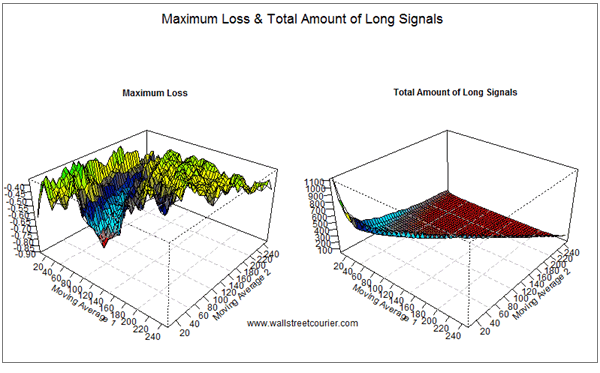

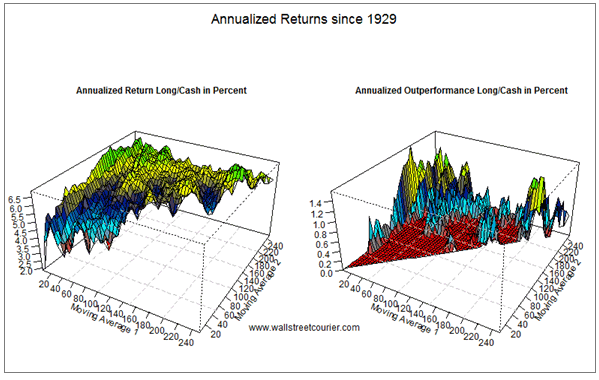

在下面的图表中,我分析了不同类型的关键指标(z轴),并且每个单独移动平均线的时间框架分别绘制在x和y轴上。例如,如果搜索50天移动平均线(x轴= 50)和200天移动平均线(y轴= 200)的交叉点,则可以找到黄金交叉策略(50:200)的关键指标)。我测试了移动平均线相互交叉的所有长度组合(以天为单位)。

所有移动交叉策略都提供某种形式的最大损失减少。如果我们考虑到20世纪30年代标准普尔500指数跌幅最大的事实为86%,这种策略的主要优势就变得非常明显。

总共只有三种天数组合(70 / 75,65 / 80和70/80),其最大损失超过标准普尔500指数的最大损失。所有其他组合面临的损失低于典型买入和 – 坚持战略。特别是在50/240天到220/240天之间,最大损失介于-40%和060%之间,如果我们考虑标准普尔500指数的86.1%,这是一个相当令人鼓舞的比例。此外,我们可以看到在该地区,随着时间的推移,这种下降趋势是或者趋于相当稳定 – 这个区域可以被描述为一个平台。如果此效果是该特定时间范围内的随机变量,则该区域内会出现更多峰值。因此,对于这个比率,在任何移动平均线的时间范围内的小幅调整可能根本没有大的影响。如果我们分析1/100天到1/200天左右的区域,情况就大不相同了。在该领域,每个移动平均线的时间范围内的小幅调整可能导致完全不同的结果,因此很可能是随机的。

另一个典型的关系是,随着交易数量的增加,两个移动平均线变得更短。当然,这是由于交易成本。出于这个原因,这种策略的大多数追随者更喜欢将短期导向和长期导向移动平均线结合起来,以减少交易总数。

如果我们关注自1929年以来那些移动平均交叉信号的年度化表现,我们可以看到所有组合从那时起都带来了积极的回报。这一结果并不是一个大惊喜,因为标准普尔500指数此后上涨了近8,000%。因此,任何持续参与市场都应该会带来积极的表现。

另一个有趣的观点是,这些交叉信号的历史能力优于简单的买入持有策略。在第二张图中,我们只强调那些能够超越买入和持有策略的移动平均线 – 交叉组合。我们可以看到,最佳组合(5/186)能够产生平均每年1.4%的优异表现,不包括交易成本。尽管如此,我们可以看到该图中出现了大量的峰值。大多数结果很可能是随机性的。例如,5/175组合的年平均表现为1.3%,而10/175的交叉表现仅为0.3%,而20/175的表现平均表现差不多0.5%。

因此,大多数交叉信号的优异性取决于纯粹的运气。的情况下是稍微不同的,如果我们关注1之间的区域:二百分之百:240,如在该范围内的所有组合设法优于普500.突出表现为随时间相当稳定,因为每个移动的时间范围内小的调整平均值并没有导致表现出色的差异。尽管如此,该地区的年度表现平均仅为0.58%。请记住,我的示例中没有包含任何交易成本。

产生绝对回报

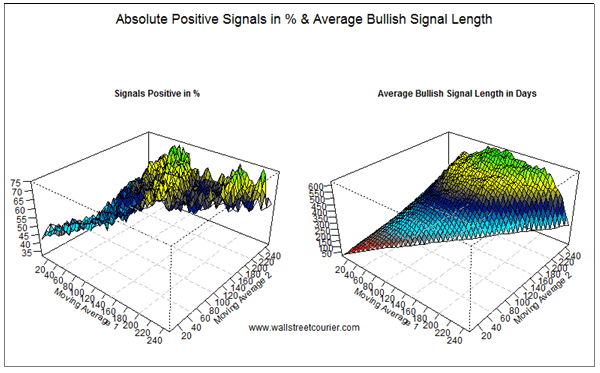

卓越绩效只是故事的一个方面。投资者可能也有兴趣产生绝对而非相对正回报。我研究了任何移动平均交叉组合产生绝对正回报的能力。我分析了过去每个移动平均线 – 交叉组合的有多少信号是有利可图的,以百分比表示。许多组合提供了长信号,这些信号在超过50%的时间内都有利可图。大约50/120天到200/240天的区域趋于相当稳定,因为绝对正信号的百分比缓慢增加到顶部。看起来一些移动平均线组合能够预测上涨的市场。

不幸的是,在大多数情况下这并不成立,因为绝对正信号的百分比在很大程度上取决于标准普尔500指数中每个移动平均线组合投资的天数。如果我们认为标准普尔500指数小幅上涨,这一点就变得非常明显了。自1929年以来不到8,000%。在那段时间内任何市场曝光很可能产生正回报!这种效果可以在下面的第二张图中看到,它显示了每个移动交叉组合的平均长信号长度,以天为单位。如果我们比较两个图,我们可以看到平均信号长度和正执行信号的百分比之间的强关系。然而,一些组合往往更适合捕捉积极趋势而不是其他组合。

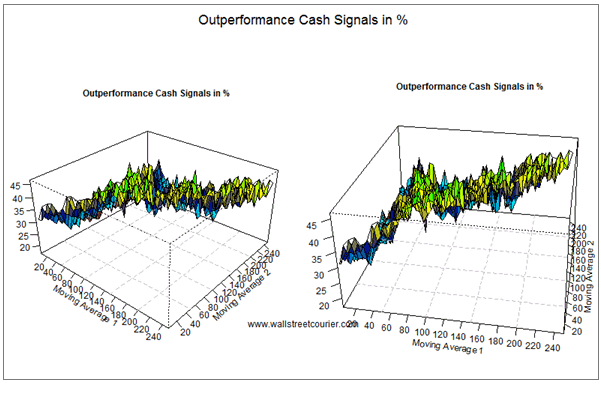

由于任何移动平均线组合在持续低迷期间只能超越市场,因此研究现金信号(负交叉信号)能够超越市场的频率也很有趣。在这种情况下,标准普尔500指数必须在该特定时间段内执行否定。该比率也可以被视为看跌交叉信号表明持续低迷的概率。正如您在下图中所看到的,在任何移动平均线交叉组合闪现看跌交叉信号后,标准普尔500指数在不到50%的情况下均表现为负值。此外,图表极度飙升,表明这种不良结果往往是完全随机的。

由于任何移动平均线组合在持续低迷期间只能超越市场,因此研究现金信号(负交叉信号)能够超越市场的频率也很有趣。在这种情况下,标准普尔500指数必须在该特定时间段内执行否定。该比率也可以被视为看跌交叉信号表明持续低迷的概率。正如您在下图中所看到的,在任何移动平均线交叉组合闪现看跌交叉信号后,标准普尔500指数在不到50%的情况下均表现为负值。此外,图表极度飙升,表明这种不良结果往往是完全随机的。

总结

尽管大多数移动平均交叉信号与买入持有策略相比提供了某种形式的最大损失减少,但它们表现优于基础市场的能力有限。此外,自2009年以来最近这种交叉信号的表现不佳是一种典型现象,而不是暂时现象。这是因为负交叉信号不一定能够预测显着和持久的经济衰退,也不一定能够承受市场波动。然而,如果投资者更关注最大减少量,那么这种交叉信号值得关注,尽管它们绝对不应该是唯一的信息来源。