AI 智能摘要

周一,在5年期和3年期国债收益率超过十年的第一次倒挂。这到底是什么意思?每当这种情况发生时(这种情况很罕见),它就被认为是即将到来的经济衰退的潜在信号。在收益率曲线反转之后,这种衰退通常可以在几个月到几年之间。

美国国债收益率曲线出现倒挂,这到底是什么意思?美债是什么?收益率又是什么?倒挂呢?

美债

美债即美国国债,是美国财政部代表联邦政府发行的国家公债,所发行的国债数量和利率水平受当时该国通货膨胀程度的影响以及政府对未来的预期。美债到期期限从4周到30年不等,较受关注的有1年、2年、3年、10年、20年和30年期的美债,到期期限越长的国债,票面利率就越高。

在美国国内,美联储会向政府购买国债,美联储购买国债等同于向市场上释放了资金,市场上资金多了,获得的成本降低,市场利率自然下降,银行利率也会下调。

而在国外,因为美国的政治经济地位,通常美债被投资者视为避风港。当世界经济前景不明朗、有战争因素等消息时,国际资金就会流入美债避险;反过来,国际市场风险偏好情绪上升时,风险资产吸引力上升,令债券的配置需求下降。一般来说,国债的利率是既定的,不会变的,但国债的价格会变,进而引起国债收益的变化。

美债收益率

美债在拍卖发行后可以被交易,1000美元面值的债券可能以更低(如950美元)或更高(如1050美元)成交转让。当交易价格上涨的时候,债券每期支付的利息不变,那么以高价买入该美债获得的收益率就会下降;反之,当交易价格下降的时候,以低价买入该美债的收益率就会上涨。

收益率倒挂

美债收益率倒挂即长期国债利率水平低于中短期国债利率水平,本次正是因为3年期美债收益率较5年期美债收益率高,所以才引发市场的关注。那么,

什么是国债收益率曲线?

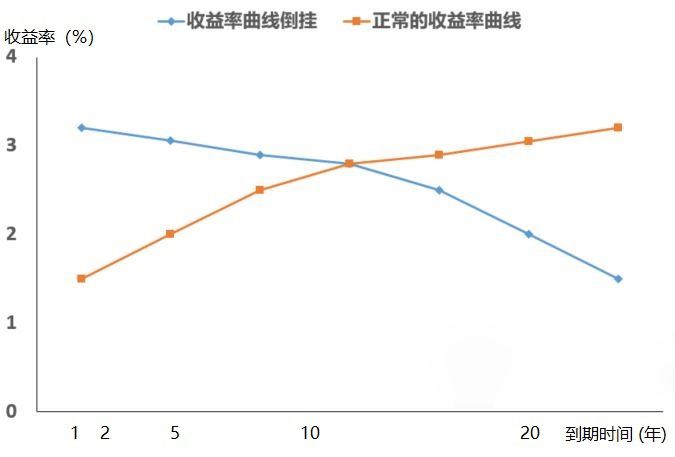

由於到期期限不同导致面临的风险不同,投资者对短期和长期国债收益率的要求不同。比方说美国2年期国债收益率为2.6%,10年期国债收益率为2.8%,将到期期限不同的国债收益率连起来即可得到收益率曲线。简而言之,国债收益率曲线就是以国债到期年限为X轴,相应到期的国债收益率为Y轴的曲线。

国债收益率曲线倒挂是怎么一回事?

投资的时间越长意味著面临的风险越大,投资者要求得到更高的收益;因此,在正常情况下,长期国债的收益率是高於短期国债的收益率。然而,如果投资者认为短期可能出现经济衰退,或者对短期经济的发展没有信心,短期国债面临的风险上升,投资者就会抛售短期国债转而购买长期国债。短期国债需求下降导致价格下跌,收益率上升;长期国债需求上升导致价格上涨,收益率下滑,进而出现收益率曲线倒挂。

美国到期期限不同的国债收益率很多,如3个月,2年,10年甚至20年到期的国债等,在追踪收益率曲线是否出现倒挂时,如果得到全部数据後再绘制曲线不仅耗时且费精力,我们可以选取到期期限一长一短的国债,将两者的利差绘制成曲线作为代表来衡量国债收益率曲线的变动情况。

利用美债收益率或倒挂,投资者能做什么?

收益率曲线倒挂被视为经济衰退的标志之一。短债收益率高于长债,意味着长线投资的信心减弱,投资者对未来收益的期望下降。

10年期美债收益率与2年期美债收益率的差值是最多被用来预测经济衰退的指标,投资者认为当该差值为负值时,未来1-2年出现经济衰退的风险将大大上升。从近几次经济衰退的经验来看,这一指标较有代表性。

所以对于此次3年期-5年期美债收益率倒挂,仅仅是因为国际贸易形势的进展,风险资产在中美关系缓和的背景下重拾吸引力,不必过度解读。而关键的2年期-10年期美债收益率也出现倒挂,利差则会释放出经济衰退的重要信号。

下图清楚地显示本周早些时候5年和3年收益率曲线反转已经发生。现在,在我们开始对此恐慌之前,应该指出的是,当大多数市场观察者和经济学家警告收益曲线倒置时,他们更多地谈论的是10年期和2年期的收益率绝大部分时间,而不是5年和3年的收益率。话虽如此,虽然10年期和2年期国债收益率尚未反转,但两者之间的利差已经成为自2007年以来的最小幅度(当收益率曲线实际倒转时)。这意味着即将发生反转的可能性很可能会增加。

虽然这并不是为了吓唬投资者,但也许应该警告经济衰退可能即将到来,现在可能是投资者更积极主动地管理其投资风险的时候了。

:max_bytes(150000):strip_icc():format(webp)/2018-12-05-Yields-5c081f65c9e77c0001858bda.png)

来源:TradingView