AI 智能摘要

9月28日,证监会网站披露了公牛集团股份有限公司提交的IPO招股书申报稿,公司拟发行不超过6000万股的股票,此次发行的股份占其发行后总股本不低于10%,拟募资48.86亿元。

公牛是家喻户晓的一个产品,其主营是插线板及开关等。在人手一个插线板的当下,可能很多人也没想到公牛那么的赚钱。据其招股书披露,2016-2017年,公司扣非归母净利润分别为12.14亿元和12.01亿元,平均每个月进账1亿。

公牛如此不差钱,在2017年12月之前,从未接受过外部机构融资,直到投资界大咖高瓴资本出现才接受了其8亿元的投资。据悉,高瓴资本于2017年12月以8亿元受让了公牛集团2.235%的股份。据此测算,公牛集团当时的估值就已经达到358亿元。

数据来源:招股说明书

公牛是一个典型的家族企业,由两兄弟阮立平、阮学平所创立。所以股权结构也相对简单。两兄弟为公司实际控制人,持有股份数相同。公司控股股东良机实业的股权就是两兄弟各持一半。

如果能成功上市,两位创始人身价将有望超300亿元。而且在上市之前,公司也进行了大笔的现金分红。据照顾说明书披露,2017年,公司现金分红高达22.52亿元。

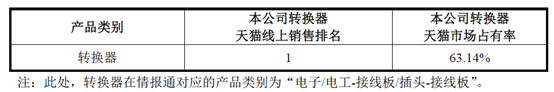

转换器龙头横向拓展

作为传统产业,公牛以质量取胜,在插线板相关的转换器领域具有很高的市场份额。据其招股书披露,公牛转换器在天猫线上销售排名第一,市场份额高达63.14%,多年居于龙头地位。在这个领域,其主要竞争对手就是飞利浦和小米。

数据来源:招股说明书

虽然公司在转换器领域已经拥有了较高的市场地位,但公司也认识到单一的盈利模式不利于公司的长远发展,因此近年来拓展墙壁开关领域,转型LED照明、数码配件等领域。

从近几年的收入构成当中可以看出,转换器稳坐现金牛,而墙壁开关插座、LED照明业务数码配件业务整体发展也很快。

数据来源:招股说明书

但新业务属于红海领域,毛利率水平较低,因此也拉低了公司的整体毛利率水平。2015年到2018年一季度,公司主营业务毛利率逐渐从四成水平下降到了三成左右,分别为41.63%、45.21%、37.79%和 34.98%。

从公司募投资金投向来看,未来仍然是在这四大板块进行产能扩充,所以这家公司的盈利模式相对比较简单。如果依然保持现有模式,那么公司未来只能靠量取胜,但这依赖于房地产市场的发展以及城镇化的持续推进。

数据来源:招股说明书

典型的现金牛企业

公牛的销售渠道主要包括经销商和线上直销、线下直销,其中大部分收入是通过经销商,回款都很快,经营活动现金流一直很健康,是典型的”现金牛”企业。

数据来源:招股说明书

其应收账款数额相对收入来说也不值一提,2017年年底应收账款才1.2亿(当年主营收入为72.25亿元),其应收账款主要系直销形成的应收货款,包括向京东自营等电商渠道,像ALPHA LTD、施耐德电气(中国)等厂商以及向大润发、沃尔玛等大型商超销售形成的应收账款。

存货高企是隐忧

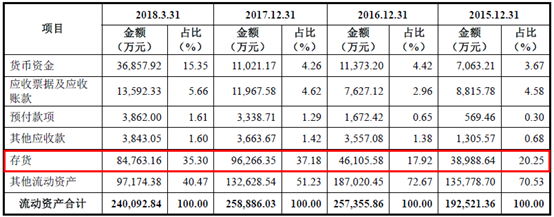

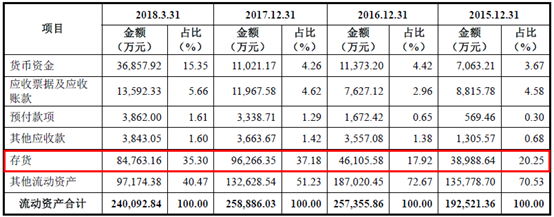

公司的存货近年来在逐年增加,2018年一季度尤为突出。2015 年末、2016 年末、2017 年末和 2018 年 3 月末,公司存货金额分别为3.9亿元、4.6亿元、9.6亿元和8.5亿元。2017年的存货较2016年增加了109%,而同期的营收仅增加了35%。

存货问题在2018年更趋严重,仅2018年的第一季度的存货就相当于2015年和2016年的总和。对于存货的增加,公司的解释是随着业务规模的扩大和产品品类的增加,为保证对下游客户的及时供货,故而需要维持一定的库存量。

但存货占流动资产的比例在近两年大幅增加,2017年,公司存货占流动资产比例高达37.18%,而在2016年,这个数字才17.92%。说明公司规模化扩张和品类增加的收入转换效率较之前出现大幅下降。

数据来源:招股说明书

存货高企,如果不能及时变现,那么未来可能就会形成资产减值,对公司经营业绩造成不利影响。所以这个问题还是要持续关注的。

综上,公牛的整体发展还是较为健康的,一个月赚1亿的”现金牛”如果能保持下去也是不错的。但是其业务既有消费属性,又有周期属性,尤其是墙壁开关与房地产市场相关性较大,再加上其拓展的LED照明以及领域毛利率水平较低,所以未来发展的持续性存疑。