AI 智能摘要

关键点

- 历史上,美国债券市场一直是国际股市高峰的良好指标。

- 现在这很重要,因为美国的收益率曲线比欧洲的收益率曲线更为平缓。

每当美国收益率曲线反转时,由于3个月政府债券的收益率高于10年期政府债券的收益率,争论再次出现这一信号在预测美国经济和股市表现高峰时的效果。较少讨论的是,它已证明用于发出非美国股票市场高峰信号的工具是多么有用。由于美国的收益率曲线比欧洲更平缓,因此这一点尤为重要。

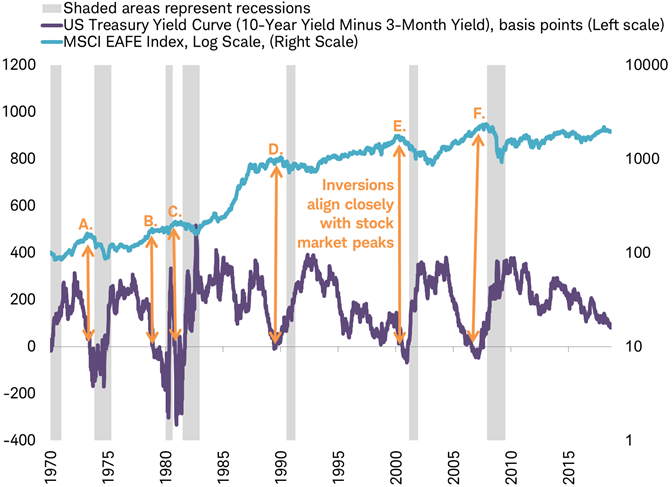

美国收益率曲线:50年准确地表明国际股票的高峰

自1969年底MSCI EAFE指数成立以来的每周数据。过往表现并不保证未来表现。资料来源:Charles Schwab,Bloomberg数据截至8/31/2018。

上图中的六个箭头显示了自1969年以来全球经济衰退阴影区域之前美国收益率曲线的反转。在近50年的时间里,倒退发生在每次全球经济衰退前一年,但更为明显的是,接近国际股市的周期性高峰。

A. 1973年6月的倒置是在1973年3月股市周期性高峰后约3个月。股票已经下跌约-5%但在1974年10月结束的熊市中总共下跌了-46%

B.1978年11月的反转与股市高峰同一天,股票开始在1980年结束的窄幅区间内横盘整理,下跌幅度为-7%。

C. 1980年10月的倒置与股市周期性高峰同一天,在1982年8月结束的-27%跌幅之前

D.1989年6月的倒置是6个月前1989年12月股票市场出现周期性高峰。股票在1990年9月结束的熊市中下跌了-32%之后又上涨了15%。

2000年7月的E. Inversion在3月股市周期性高峰后约3个月。由于反转发生,股价几乎没有开始下跌,下跌幅度为-5%,然后下跌超过两年,下跌幅度为-50%。

F.有点异常,2006年8月的反转是在 2007年10月股市周期性高峰之前约14个月。这是一个比往常更长的滞后期,股票继续上涨,但随后全球金融危机随之而来,导致-60%的峰谷价格下跌。

由于两个原因,美国收益率曲线在两次国际股票周期高峰后反转的事实并不那么有意义:

随着股市达到顶峰,收益率曲线非常持平(<20个基点),对快速逼近的反转给出强烈警告。

相对于跟随这些情况的熊市的深度和持续时间(大约-46%至-50%下降),错过高峰几个月并未导致重大损失(仅-5%至-6%)。

虽然各国的收益率曲线往往能更好地预测其国内经济衰退,但美国收益率曲线可以更好地衡量对广泛的国际股票市场更为重要的全球经济状况。为什么美国收益率曲线在衡量全球经济状况方面要好得多?首先,美国是世界上最大的经济体,因此是全球公司的主要需求来源。此外,美国政府债券市场是世界上规模最大,流动性最强的市场,这可能意味着它更能反映全球状况,并且比其他国家的债券市场更不容易受到国内影响。

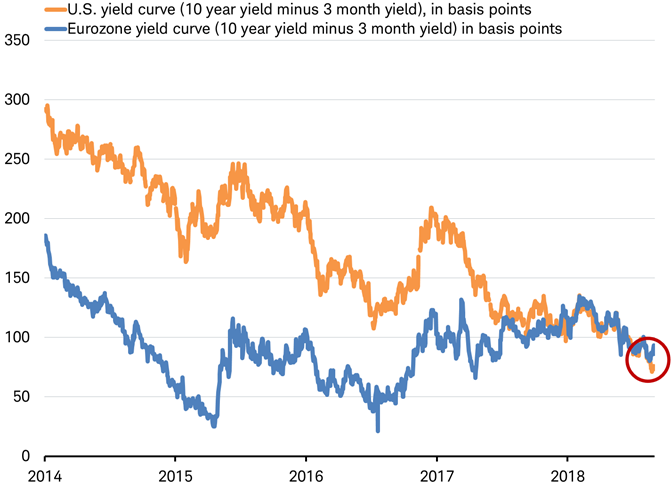

无论出于何种原因,美国收益率曲线在国际股票市场上都表现出色。虽然不能保证它总能做到这一点,但过去50年来在各种政治和经济环境中的成功记录提供了密切关注它的充分理由。这一点很重要,因为美国的收益率曲线现在比欧洲(MSCI EAFE指数超过其市值的60%)更为平坦。

美国的收益率曲线现在比欧洲更平坦

美国收益率曲线与欧元区收益率曲线

资料来源:Charles Schwab,Bloomberg数据截至8/31/2018。

美国收益率曲线的反转可能还需要一段时间,这表明国际市场可能仍有一些上行空间。然而,如果美国收益率曲线反转,美国债券市场的一个重要信息是,即使没有其他国家的收益率曲线反转,国际股票也可能接近峰值。