AI 智能摘要

村长说,”春天已经不远了”,可市场依旧照跌不误。

就像马云所说,今天很残酷,明天更残酷,后天很美好,但是大多数人死在明天晚上,看不到后天的太阳!

对于当下市场来说,阶段性底部确立是大概率事件,但冬天很长底部也不会短,如何在这个冬天备好存粮,并埋下希望的种子,这才是问题的关键。

历史底部,谁穿越了牛熊?

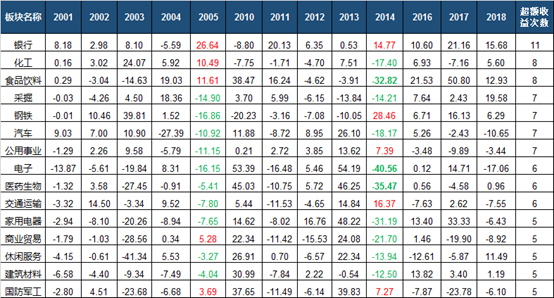

2000年以来,剔除市场剧烈下跌阶段,A股出现过3轮熊市磨底行情:其一,2001年初到2005年底,此后迎来需求扩张带动的大牛市;其二,2010年初到2014年下半年,此后迎来流动性和政策共振的大牛市;其三,2016年至今,当前还未走出困境。

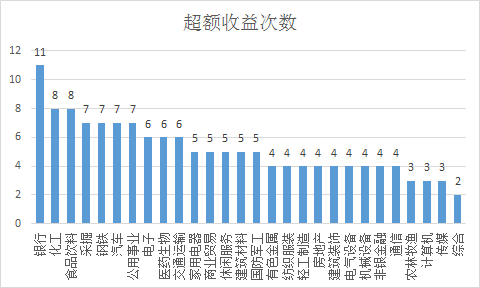

以这3个阶段13个年份作为样本,统计各大板块(申万1级)相对于上证指数涨跌幅(总市值加权平均)的数据,有几大特征值得注意。

其一,市场大跌之下,具备防御性属性的板块少之又少。

13个年份中,28个1级行业只有银行、化工、食品饮料、采掘、钢铁、汽车和公共事业7个板块获取超额收益的概率超过50%,其中银行板块一枝独秀,共有11年收得超额收益。

资料来源:choice

其二,通常偏好”喝酒吃药”防御策略作用实际十分有限,强势板块补跌才是熊市磨底阶段的特征。

食品饮料板块虽然13年中有8个年份获得超额收益,但在熊市的最后阶段补跌压力非常大。从数据上看,2005年相对沪指收得上涨,2014年相对跌幅却达到32.82%。

医药生物板块13年中只有6年获得超额收益,防御属性很弱,熊市最后阶段也大面积补跌。2005年医药生物相对沪指下跌5.41%,2014年医药生物相对沪指下跌更是达到35.47%。

资料来源:choice

其三,磨底阶段,周期板块表现优于成长板块,大消费行业总体表现不错。

13个年份中,超额收益概率排在前面的大多是周期板块,比如化工、采掘、钢铁、公共事业、甚至银行也算。此外,消费板块的食品饮料、汽车、医药生物、家用电器等表现也较好。

穿越牛熊的关键因素

从上面可以看出,穿越牛熊第一大关键因素是”板块估值低”,估值低安全边际足,跌无可跌,比如银行和钢铁等周期板块。而估值高,补跌压力大,下行动力足,比如医药和电子板块。

对于当前的市场来说,银行等周期板块的估值已经具备了较强的安全边际。典型如华菱钢铁,三季报预计净利润53.7亿元至55.7亿元,增长幅度为1.09倍至1.17倍,2018年PE不到5倍,PB1.8倍左右。不过,有估值优势的板块通常弹性不足,这就使得布局的价值要打些折扣。

好在估值低并不是穿越牛熊的唯一关键因素,根据以上数据,我们发现还有了穿越牛熊周期的第二个关键因素,这就是”独立于经济周期”。

2005年和2014年两轮熊市的最后阶段,只有银行和军工板块收得相对于沪指的超额收益。银行板块具备估值优势,而且是经济扩张预期下的直接受益板块,这倒容易理解,不过军工板块为何获得了超额收益?

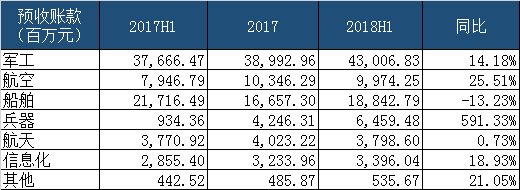

这就是独立周期的原因,在市场普遍盈利下滑的背景下,依靠独立周期获得盈利高增长的板块自然会受到市场高度关注。就比如当前的军工板块,虽然估值依然存在压力,但弱势之下时不时就会躁动。

目前,军工板块财务数据持续改善,根据半年报,预收账款大幅提升,同比增长14.18%。其中兵器、航空、信息化分别增长591.33%、25.51%、18.93%。通常而言,军工企业向上游发布订单,会支付30%的预付款,30%进行营收还原,就是3倍多的杠杆。

资料来源:choice

底部四维选股法

有了前面的基础,当前如何选股的问题就简单了很多。

首先,可以选择能够穿越牛熊的低估值板块,比如银行和周期板块;以及具备独立发展周期,业绩层面能持续改善的板块,比如军工板块。

其次,高估值成长板块有补跌的压力,短期还不是抄底的时候。不过像食品饮料、医药生物等板块具备真成长的能力,当这些板块的龙头充分补跌之后,便可进场捡便宜的筹码。

其三,不论是穿越牛熊的板块,还是高位补跌的成长板块,龙头盈利的持续性很关键。如果持续性较弱,这将会压制板块的弹性,就比如当前市场对大多周期板块的预期。

最后,技术面的辅助很重要,在弱势环境之下,存量博弈流动性有限,技术面能充分体现市场合力的方向所在。如果技术面没有到位,最好再等一等。