AI 智能摘要

股票1天之内上涨100%,有两种方法:

第一, 从0%涨到100%;

第二, 先跌90%,再反弹到80%,以此类推。

当然,这是在港股市场或者欧美市场才有可能发生的事情。

那么,问题来了,哪种方式更加简单粗暴呢?

01

六月起,香港多只低价股上演闪崩事件,其中不乏有暴跌98%的神操作。毫无例外,这批低价股基本都是清一色的老千股,主板、创业板应有具有。

尽管在道德层面,绝大多数投资者都对这批老千股深恶痛绝,但问题是,在股价闪崩前,鲜有人会去了解这些老千股,许多人所谓的观点充其量都是线性思维式的嘴炮,根本经不起推敲。这种闪崩的背后,如果你没有真正涉及其中,是很难知道起因和过程的。

不过没关系,作为投资者,你并不需要知道很多,许多闪崩的股票根本不存在所谓的基本面。

事实上,因为港股市场的制度因素,股价骤然闪崩实际上是绝佳的短线交易机会,例如“-98%”反弹到“-96%”就已经是100%涨幅。而且,关键是这种机会有套路可循。

按照传统智慧,投资可以赚四种钱:赚成长的钱、赚理解偏差的钱、赚市场情绪的钱、赚博傻的钱。显然,港股市场股价骤然闪崩绝大多数没有啥成长和理解偏差可言,所以我们只能从市场情绪和博傻的角度来判断短线交易的机会。

这就意味着,你得让自己保持耐心和淡定。其次,你还得保证自己不是最后一棒。一句话,你需要对概率和赔率有极其清晰的认识,尤其是赔率、赔率、赔率。

02

先讲赔率。

正如前文所讲,绝大多数股价闪崩的背后根本不存在基本面,而且,内地投资者千万不要以为股价暴跌99%就是极限位,甚至股价跌到0.01港元也不是。

一方面,0.01元即使是港交所规定的股价交易下限,但实际操作中,大股东可以申请停牌,再通过【10合1】或者【50合1】之类的神操作,将股价“提升”至0.1元或0.5元。而合股后的股价在理论上仍旧可以再跌至0.01元,如此循环,不断收割。

另一方面,即使股价暴跌99%,但只要股价不是跌至0.01元的理论极限位,那么次日后股价在理论上就存在跌至0.01元的空间。例如股票A的股价是2元,T日突然暴跌99%,收盘价0.02元,那么T+1日股价在理论上离0.01元就还有50%的下跌空间。

所以,非常残酷的说,某种程度上,试图“抄底”这种闪崩的老千股完全是一场Total Loss的游戏,即使你买到当日的股价最低位!

因此,问题也就是,“1赔几”才值得参与。

而问题的答案相信每个人都有不同的想法,毕竟每个人的资金成本、收益预期和风险偏好不同。至于我个人,如果没有“1赔3”到“1赔5”的空间,我是大概率不会参与的。

当然了,有些投资者会说,例如金斯瑞(1548.HK)之类的明星股不是也会突然暴跌么?

相信我,如果这种明星股哪天突然进入跌幅榜TOP 5了,反而是愈加需要警惕的时候!通常有两种情况,要么是被做空了,要么就是企业自身出幺蛾子了。

所以,如果你对该明星股缺乏最够深度的了解,最好还是看戏吧,千万不要低估了空头们的智商和努力,以及高估自己的心理承受能力,一份做空报告基本都需要耗费数月甚至上年的时间,而且许多机构都有明确规定,当持仓股遭遇做空,都是选择先卖出,再研究具体逻辑。

另外,明星股还有另一个令短线投机者头疼的因素,就是盘中申请停牌。而如果你不能够判断停牌期间企业的应对行为和空头后续的持续攻击点(许多投资者或许根本没想过),那么你至少会损失停牌期间的时间成本,甚至最终复盘后的走势都是负面的。

简单讲,风险收益比不够。曾经的辉山乳业(6863.HK)就是极好例子,估计埋了不少抄底的人。

03

其次是概率。

尽管在理论上,抄底闪崩股有可能是total loss的游戏(概率为0),但如果通过有序的资料查阅,简称套路,是能够在一定程度上提升概率的。

第一,你需要判断是否有闪崩的可能。

这个不难理解,即使是闪崩,也是需要有个过程,往往是先跌20%-50%之类。这个时候,你就要有足够的嗅觉。

首先,先看成交量。须知道,在港股和欧美等成熟市场中,并不是所有股票都跟A股市场的中小盘一样,每天都能有个几千万或上亿的成交量,而是零成交!并且买卖价差极其夸张,部分股票只需要几万元就可以跌个20%-30%。

相反,如果有个几百万甚至近千万的成交量,那就很值得注意了。

第二,你需要判断是否存在股票质押的可能。

事实上,此类“恶性事件”在全世界主流交易所中,绝大部分都发生在香港。究其原因,正是因为过往港交所的不作为,导致港股市场“壳股”、“仙股”遍地横行,从而衍生出“髀壳”“养壳”“炒壳”等另类的商业模式。

其次,这批另类资金通常都会将持仓的大量股票抵押给了中介机构以换取现金,再用同样的方式去操作另一只股票或另一批股票。

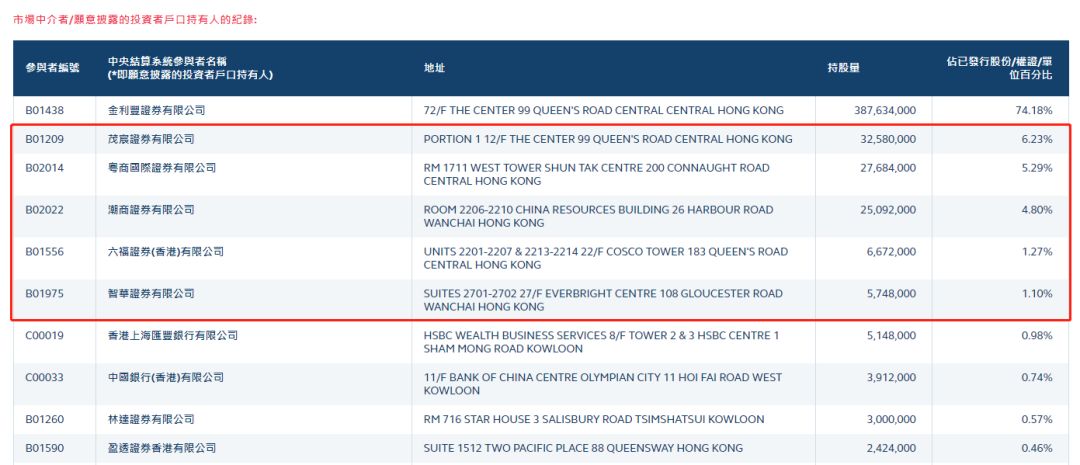

所以,我们可以通过港交所的【中央结算系统持股记录查询服务】,查询股票的持股量分布。如果某股票的绝大多数股权集中在某间不知名券商(多为香港本地券商),那么很有可能公司大股东已经将股权抵押给该券商。

来源:披露易;中央结算系统持股记录查询服务

例如7月中旬骤然暴跌78%的Goldway EDU(8160.HK),根据webb-site.com的数据,暴跌前其近75%的股权集中于金利丰的席位,而金利丰正是香港本地最为知名的“壳股高手”。股权托管于此,我们几乎能够断定股票已经做了质押。(有机会写写金利丰的神奇往事)

来源:webb-site.com

另一方面,有时候并不需要大股东的质押爆仓,只需要持有公司足够数量股权的股东爆仓同样可以引起股价闪崩,例如3%、5%之类的股权持有人。

同样的,我们可以通过港交所的【中央结算系统持股记录查询服务】,查询股票的持股量分布。同样以Goldway EDU为例,我们可以明确看到,股价闪崩前公司持股量2-5位全部都是相对陌生的券商,其中宸证券在香港本地细价股的股权质押市场同样是“老行家”,以其风控的严格执行力“着称”。

来源:披露易;Goldway EDU持股量分布;20190710

所以,如果你查询到某只股票的持股量TOP 5、TOP 10中存在大量陌生券商的席位,那么就需要留意股价大跌后的【斩仓】行为了(具体可以结合卖出席位判断)。如果真的出现券商斩仓,那么投机者们就可以认真考虑是否参与了。

为啥?

抄底闪崩老千股的精髓就在于【闪】字,而这正是只有券商斩仓才能造成的效果。

第三,你需要判断股价反弹的难度和幅度。

难度其实没那么玄乎,股价短期内就是供求关系,如果某股票股权高度集中,就意味着只需要少量资金就可以决定股价走势。事实上,也正是因为这点,才会导致持有少量股权的股东被斩仓就可以造成股价闪崩。

具体股权集中度,可以通过webb-site.com或者港交所披露易查询,其中webb-site.com最为高效,已经帮投资者做好具体席位的累计持仓量。

当然,股权高度集中并不意味着就容易拉升,相反,因为股权高度集中,股价的大跌往往导致数家券商集体斩仓。例如Goldway EDU在暴跌后,不仅TOP 10券商席位的持有量从95.67%跌至86.11%,而且券商席位也经历了大清洗,导致货源高度分散。

来源:webb-site.com;Goldway EDU持股量分布;20190710

来源:webb-site.com;Goldway EDU持股量分布;20190719

另外,如同前文所言,这些老千股的玩家往往会同时操作数只股票,所以,这也意味着一旦其中某只股票出现崩盘,因为杠杆效应,就极其容易发生“火烧连环船”的悲剧。

因此,有时候会出现一批股票集体股价闪崩,其中不乏有基本面因素的企业。而这时,你需要做的,就是判断出谁是源头。然后避开源头,按照前文套路去买入受牵连的标的。例如日前暴跌的承兴国际控股(2662.HK),就导致雅迪控股(1585.HK)、冠捷科技(0903.HK)部分股东被牵连斩仓。

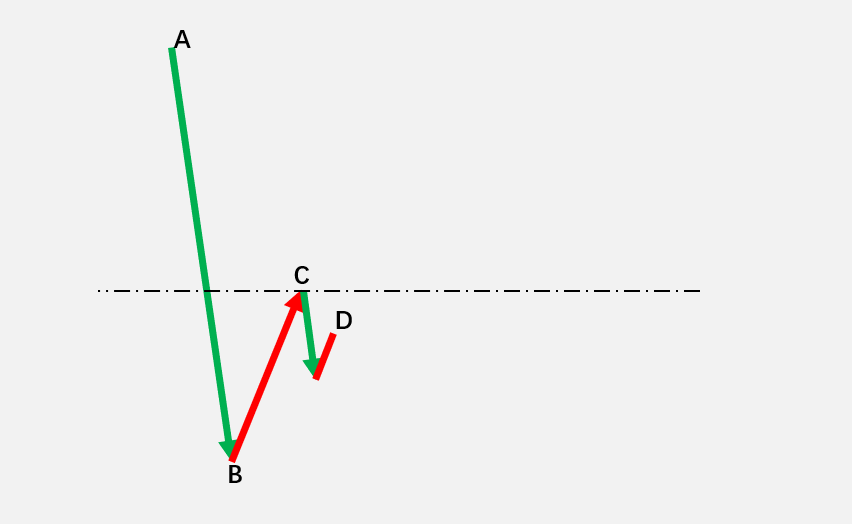

幅度层面,如下图所示,尽管说等到券商斩仓结束后买入是最佳剧情(B点附近),但这个世界总是有部分傻乎乎的韭菜在A-B这个阶段就莫名其妙冲进来,其中以富途、老虎、华盛等互联网券商席位为代表。

所以,问题就等同于,“A-B这个阶段有多少套牢盘?”

很难判断?

其实不难,具体指标直接看换手率,同时结合成交量判断。

如果低换手率,例如中低单位数,和几百万至近千万的成交量,是可以判断仅有少量散户参与的,大批散户的蜂拥而入基本是在券商软件提示的时候了,而那时又会导致全日的成交量飙升至数千万甚至数亿。

当然,这并不代表说低换手率和适当的“低成交量”就可以在A-B阶段买入。最安全的,还是在B-C阶段做右侧的趋势交易。

如果说真的要判断B点的区间,那么使用【1分钟线】或许是不错的选择,拿【1分钟线】做B-C阶段也同样适用。究其原因,这种短线投机本身就需要争分夺秒,而且成熟的投机者根本不在乎1日后或者数日后的剧情发展,唯一在乎的,是几分钟后的股价走势!

而如果你错过了B-C阶段,如果D点的后续走势没有突破C点的位置,那么很遗憾地告诉你,你已经错过这次机会了。

核心因素,B-C阶段的反弹之所以如此迅猛,是因为A-B阶段仅有少量套牢盘,但是,B-C阶段因为有大量短线投机者进场,C点就会造成大批套牢盘!而此时此刻,这批套牢的资金,唯一的想法就是尽可能地减少损失,部分甚至是逃生!所以,就会导致D点后续的升势面临重重抛压。

当然,最为重要的是,D点后买入的风险收益比已经大幅降低了,这时候再冲进去就是韭菜行为了,千万不要傻乎乎地以为暴跌90%的股票可以在一天之内收复原位。

最后,

友人问,“你不怕把这些写出来后以后没韭菜割,甚至被割韭菜么?”

我答,“股票市场最好玩的,就是即使开卷考试,都会有人考零分。”