AI 智能摘要

股票投资的方法上千万,不过主要的思路分成两大门派:基本面分析和技术分析

1

先从基本面说起

基本面就是包括宏观经济运行态势和上市公司基本情况。

通俗说,基本面派,是希望在好行业里选择一家好公司,然后在它股价低便宜的情况下买入。

所以,好行业、好公司、好价格是基本面的评判标准,

它们也构成了一个比较完整的股票投资体系。

2

好行业、好公司如何判断?

采用 定量分析+定量分析:

①定性分析,需要我们更多的关注和那些数字无关的、但是和公司所处行业、业务增长、内部结构等等相关的要素,所以,对于定性分析,要多学习管理学,并关注一些行业报告。

②定量分析,就是从数据出发,重点关注公司的财务数据。

3

先说说定性分析具体细则

用4个常见角度定性分析一个公司,雷同SWTO原理定性一家好公司,两个维度~外部or内部/好的or坏的,

把想要分析的企业分为优势、劣势、机会和威胁的重要信息罗列进去。

1)看所在行业是否有机会和风险(O/T)

尽量选择高速发展的朝阳企业,远离那些容易踩坑的夕阳行业

筛选行业的同时,还需要做更多针对性的研究,阅读一些行业研究报告

例如以“萝卜投研”为例:

第一步:登陆网站都点击【研报】:https://robo.datayes.com/v2/selection

第二部:显示行业研究相关研报,选择其中一份研报,点击进入:

第三步:点击【打开原文PDF】查看这份研报内容

一般来说券商机构的分析师会定期推出一些行业报告,可以使用一些关键词,在网站上搜索相关研报

2)看竞争对手(T)

可以通过专业财经网站的行业板块,先找到对应行业,再查看其中有多少家上市公司,

另外可以在PC端的股票行情软件和手机端的股票APP中很方便的查看。

3)看竞争优势/劣势

通过看公司财报中“公司业务概要”和“经营情况讨论与分析”,因为这两节就有对公司情况比较具体的介绍。

除此之外,我们也可以从券商机构的分析研报中获得不少价值信息,也同样可以在萝卜投研中检索到相关研报。

4)发展策略(O/S)

把竞争优势和外部机会结合在一起,很大程度上决定了公司的发展策略。

公司战略除了从财报的“公司业务概要”和“经营情况讨论与分析”等文字介绍中找到外,还可以搜索一些公司高层的新闻报道和公开讲话获取有用信息。

以上4个角度,只是一个简单的定性分析框架。管理学中还有很多其他分析方法,比如波特五力。波士顿矩阵等各种方法,大家根据情况运用。

4

再说说定量分析是怎么操作的

定量分析就是从数据出发,重点关注公司的财务数据,所以学会阅读财报是必不可少的技能。

但在阅读之前首先要学会如何查找财报:

1)上交所、深交所网站

http://www.sse.com.cn/

http://www.szse.cn/

在网站首页搜索栏目中直接按股票代码搜索,会出现该公司的年度、半年度或者季度的财务报告。

2)巨潮资讯

它是中国证监会指定信息披露的网站,特点就是:可以看到沪深两市的财报,信息比较全面。

3)新浪财经、雪球等网站股票行情查看网页会有——公司公告一栏,披露公司最新的财报

4)上市公司自己的官网会有“投资者关系”板块,从中也能找到该公司历史的年报

财报一般分为四种:

一季报、半年报、三季报、年报,时间跨度越大,内容越详细,其中年报含金量最高。

一季报、4月份披露,较简单

半年报、7-8月份披露,内容较详细

三季报、10月份披露,较简单

年报、一般次年4月份之前披露,最详细,经过会计事务所审计

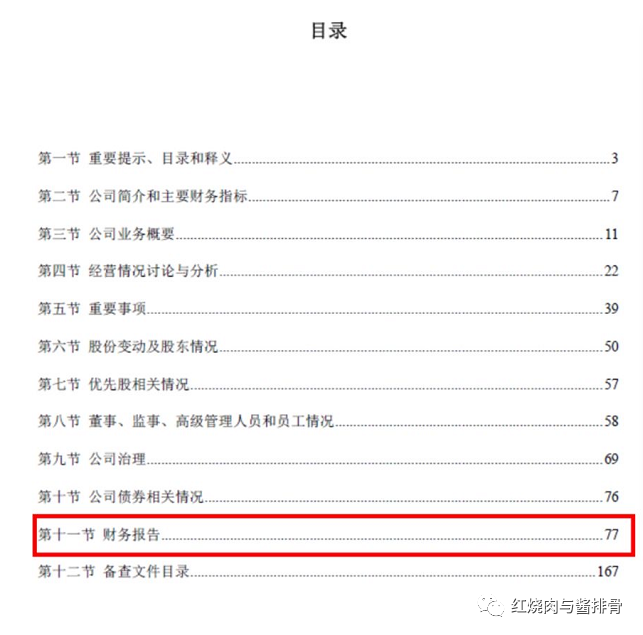

找到财报后会看到一份财报要100多页,那重点该看哪些部分?

就是除了上面提到的“公司业务概要”和“经营情况讨论与分析”之外,还有一个章节叫“财务报告”,最重要的财务数据就在这了

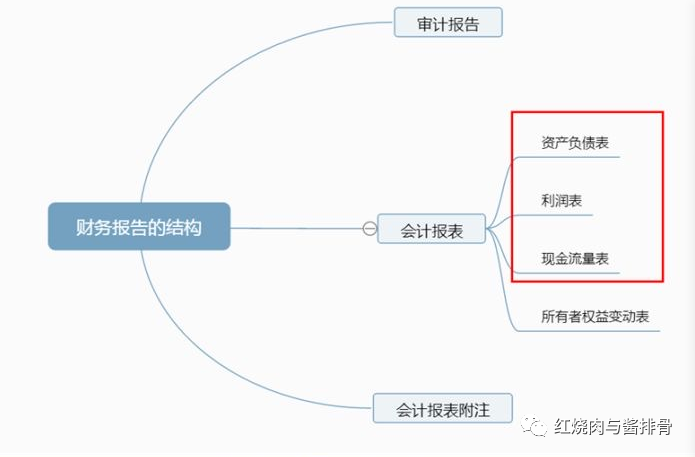

重点来了~财务报告中包括了三个方面内容:审计报告、会计报表、会计报表附注→而重重点看会计报表→而会计报表最核心的三张表分别是:利润表,资产负债表,现金流量表。

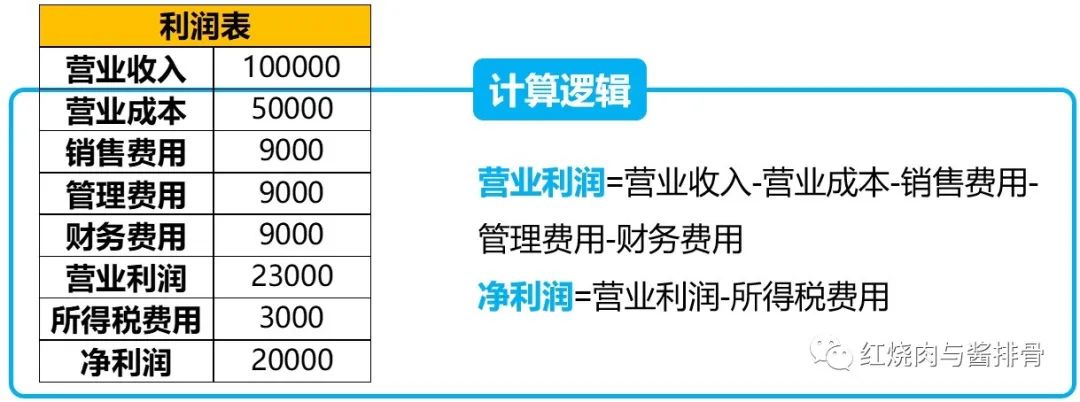

①利润表:作用是看一家公司赚了多少钱,赚钱能力强不强。

利润表看其中两个典型指标:

-

赚钱的速度——看营业收入、净利润

我们可以用今年的营业收入和净利润与去年对比,看看增长速度

-

赚钱的效率——看毛利率

毛利率就是(营业收入-营业成本)/营业收入,好公司的毛利率往往不低于30%

②资产负债表:作用是看一家公司是不是安全。

资产负债表看两个指标:

-

资产负债率——判断一家公司的负债是否合理,最简单的办法就是看资产负债率(总负债÷总资产)

一般来说资产负债率不同行业差别比较大,但总体来说尽量不要高于50%尽量不超过60%

除此之外,我们还要重点关注一下企业整体的的借款利率,就是负债成本,通过关注财务报表中的利息支出等相关项目,就能找到相关信息,企业越能够用低成本借到钱,负债就越有价值 。

-

资产周转率——这个指标可以对应不同的具体资产周转率,比如应收账款周转率、存货周转率等。周转率的主要价值是反映企业经营效率高不高。

应收账款周转率越低,说明债期越长,应收账款的收回就越慢,而周转率越高,意味着债期越短,应收款的收回越快,也就是说这个数值越大越好

以及要强调一下:财务比率的对比,一般要在同行业比较才更有价值。

另外,存货周转率也有类似作用(存货周转率=营业成本÷平均存货)不过要注意,不同行业的情况不一样,选取的具体资金周转率指标就会不同。比如,白酒行业比较特殊,会有大量存货,不适合存货周转率这个指标,更适合应收账款周转率。

③现金流量表:作用是看一家公司收了多少“真金白银”

现金流量表中,主要分为经营现金流、投资现金流和融资现金流,我们最需要关注的是“经营活动现金流”这个指标,经营活动现金流就是在平时的盈盈活动所产生的现金流,最能反映企业实际经营情况。

-

关注正负值,一家企业经营活动现金流如果大于0,就说明流入现金大于流出现金,企业可支配的资金就比较多,反之则说明企业没可支配的现金,靠借钱融资过日子,比较危险。

-

经营活动现金流还可以和净利润做对比,加入大于净利润,说明公司净利润变成了现金,赚到的是真金白银,反之就要小心。

④会计报表附注中也有一些重要数据,可以参考一下。

总结起来汇成一张表格: